供需皆弱致规模减半,地量与分化将成常态

纵观2015年上半年,供需两方的疲弱导致土地市场稍显冷清,但在销售回升带动下,5月份以来土地成交有了企稳回升的势头。目前,部分企业在销 售回款上升时,拿地态度积极,但主要依然集中在一线城市和部分二线城市,大部分房企青睐性价比高的地块,拿地态度比较理性。而从土地供应端来看,各地都根 据实际情况调整了供地计划,基本都缩减了今年的土地出让规模。预计年内土地成交或将持续低位,整体成交规模不会突破去年水平。

总结

一、政策:总量”有供有限” ,调整供地结构,推进农村土地改革

2015年上半年在解决房地产结构性过剩的问题上,土地政策多点开花,影响最大的依然是“3.27”新政以及2015年土地供地计划的出炉。其 中3月27日,国土资源部、住房城乡建设部联合下发《关于优化2015年住房及用地供应结构促进房地产市场平稳健康发展的通知》,要求2015年各地有 供、有限,合理安排住房和其用地供应规模要求,地方政府因地制宜、对土地供应要做到有保有压,对供不应求的市县要加大土地供应,对供过于求的区域要减少甚 至停止土地供应。本次两部委正视供应结构性过剩的市场困境,在通知中提出了多项立场鲜明的提法和要求,从多方面提出了调节供需矛盾的办法和执政方向,可谓 是千方百计去库存。其本质还是希望遵循市场经济规律,从行业链条的源头出发,在供应层面打下基础,以期楼市走出供应结构性过剩的困境。对于整个房地产行业 来说,“有供有限“的出台将直接导致那些已经供应过剩的三四线城市的土地市场无人问津,特别是那些前几年疯狂卖地的城市,将迎来土地成交的冷冻期。而从5 月公布的2015年全国土地供应计划来看,国下达各地新增建设用地计划安排量与去年大致持平,且需严格控制特大城市用地,在市场深度调整下,今年的土地成 交规模将不会超过去年水平。

长期来看,推进农村土地制度改革任重道远,对房地产市场持续平稳健康发展起到决定性作用。上半年,无论是土地流转文件出台或者是中央1号文件, 都将在确保土地公有制性质不改变、耕地红线不突破、农民利益不受损的前提下,按照中央统一部署,谨慎稳妥推进农村土地制度改革。目前,有效需求不足仍是房 地产行业的瓶颈,所以如果寻找和发掘潜在需求是当下重中之重。农村产权流转为农民工未来真正落脚城镇提供了财产保障,也成为了当下楼市需求的核心动力。

二、成交:成交总量同比减半,一线城市占比上升

2015年上半年[1]土地市场持续低迷,成交量逐月走低。CRIC监测的300城经营性用地成交建筑面积18195万平方米,同比 “腰斩”。

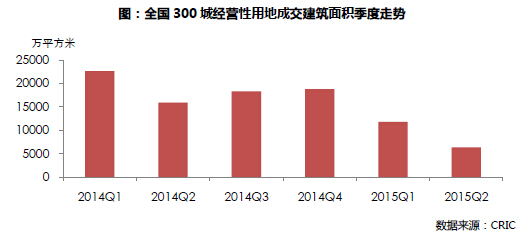

1、成交规模逐月递减,二季度同比大跌六成

从市场的月度变化来看,年初土地市场疲态已现,1月成交量同环比跌幅50%上下,2月受春节假期影响,成交量继续大幅缩减。整个一季度300城 经营性用地成交建筑面积11817万平方米,同比减少48%。时至二季度,土地市场表现愈发萎靡,政府推地虽也适当加速,但土地成交提振无力。4月经营性 用地成交建筑面积1818万平方米,达到去年以来月度最低值。5月倒是得益于楼市”红五月“的火热,土地成交量有所回升,环比上涨43%。但从目前截止6 月23日的300城土地成交建筑面积1954万平方米来看,6月土地成交量同环比双双下跌已成定局。二季度300城经营性用地成交建筑面积6378万平方 米,仅与去年月度平均水平相当,同比大跌6成,较一季度跌幅进一步拉大。

注:[1]上半年土地数据统计时间范围为1月1日到6月23日

2、住宅占比维持六成以上,综合性地块比例上升

2015年上半年,全国300城市成交的经营性土地用地属性占比变化不大,以住宅为主的土地结构进入到固定阶段。住宅用地依旧保持绝对主导地 位,占比相较去年平均水平微跌1.5个至62.8%,办公类用地占比亦减少1.1个百分点,商业类用地占比则基本无变化,相反的,多属性用地受关注度提 高,成交占比提升2.2个百分点。

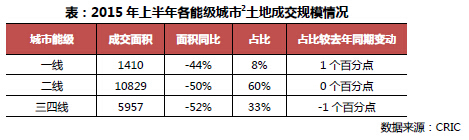

3、一线成交面积比重上升,三四线成交面积同比降幅最大

各能级城市成交规模均在大幅萎缩,且成交占比向一线城市小幅倾斜。房企转战一、二线以及优质地块匮乏成为三四线土地市场目前的两大难题,同时三 四线城市都面临较大的库存压力,土地供应受到限制,三四线城市土地市场冷淡气氛渐浓,今年上半年经营性用地成交建筑面积5957万平方米,同比大幅下降 52%。二线城市面临的问题在于城市分化加剧,诸如南京、厦门、武汉等地楼市表现较好,土地市场也较为火热,部分偏僻的二线城市,如兰州、西宁则不温不 火,土地市场供需两不旺,底价成交普遍,二线城市上半年整体成交规模同比下降50%。一线城市作为房企必争之地,虽同样受市场冷风侵袭,但相对最为抗跌。 上半年一线城市成交建筑面积同比下降44%,领跑其他各线城市。

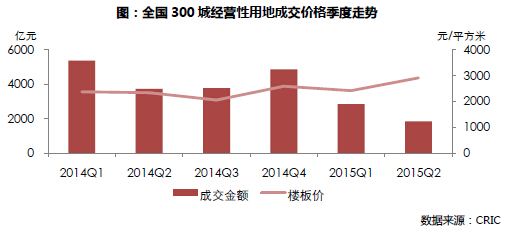

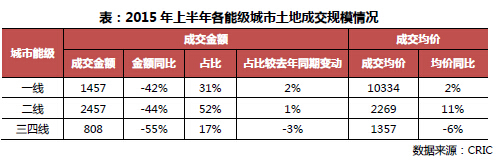

三、地价:金额同比锐减46%,一、二线为主致地价不断走高

成交规模严重萎缩的同时,成交金额也在同步缩水。上半年,CRIC监测的300城经营性用地成交金额4722亿元,同比下跌46%。而土地价格 则在不断走高,尤其是第二季度。整体平均楼板价达到2595元/平方米,同比上涨9%。一方面,“有供有限“要求下,一线及重点二线城市供应占比加大,成 交亦跟随此趋势,如一线城市上半年成交面积占比较去年同期增加1个百分点,成交金额占比增加2个百分点,由于一线城市土地起始价就高,占比加大对于整体地 价水平影响颇大;另一方面,房企土地储备吃紧,伴随楼市回暖拿地信心增强,同时回归一线城市心切,争夺优质地块不遗余力,溢价率走高,地王更是层出不穷, 甚至如上海闸北区市北高新姊妹地块,半年内连刷地王纪录,直接推高整体均价。

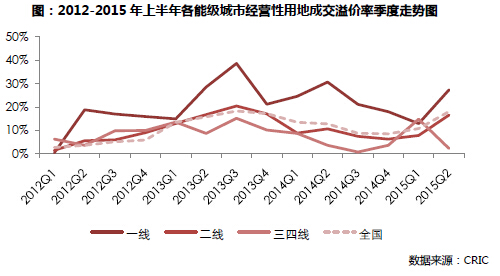

从各能级城市地价水平来看,城市分化显著。一线城市继续保持平均楼板价过万水平,同比微涨2%,其中,北京平均楼板价达到13096元/平方 米,深圳更是突破21000万/平方米。二线城市拿地成本明显提升,尤其是住宅用地,上半年平均楼板价同比上涨19%,杭州平均地价已达到7577元/平 方米,接近一线城市水平。三四线城市平均楼板价则背道而驰,同比出现10%以内的下跌。

四、溢价:底价成交比例收缩,整体溢价率为13.4%

2015年上半年全国300城经营性用地的总溢价率为13.4%,同比微涨0.2个百分点。在二季度楼市明显回暖的带动下,全国土地市场竞争愈发激烈,高溢价成交地块频频出现。二季度整体溢价率攀升至17.6%,达到2014年以来的季度峰值。

年初,受上年度低迷市场影响,房企拿地极为谨慎。整个一季度,土地市场状况与去年极为相似,底价成交现象普遍,高溢价地块偏少,月度溢价率均在 10%上下。4月份,在楼市“金三“刺激之下,土地市场也开始有所触动,市场信心大振然后土地储备吃紧,大量房企开始放手拿地,对于优质地块更是大打出 手,高溢价地块崛起,特别是一线城市当月成交的16幅地块中半数均高溢价成交,直接导致4月溢价率直接飙升至19.4%。5月溢价率稍有回落,回归 10.1%的常态水平。截止至23日,6月经营性用地溢价率再次迎来高峰,高达22%,创年内新高。

从各能级城市来看,一线城市由于其土地的稀缺性以及商品房市场的需求旺盛,土地吸引力极强,溢价率长期处于各线城市中绝对高位。但与去年同期相 比,一线城市溢价率优势有所减弱,各线城市间差距缩减,上半年一线城市溢价率18.1%,同比减少8.4个百分点,而二线城市和三四线城市则有不同程度的 上涨,涨幅分别为1.8个和4.5个百分点。一线城市溢价同比走低原因有二,一方面,房地产市场暂不明朗,房企拿地趋于谨慎,竞拍加价力度不大,另一方 面,一线城市地块起始价已然偏高,对于房企来说资金压力较大。

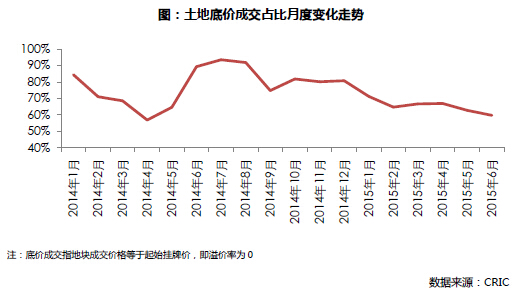

上半年CRIC监测的300城经营性用地成交地块中,底价成交的地块占比为66.24%,同比下降12.19个百分点,而溢价率超过50%的地 块占比则提升2.55个百分点至6.83%。楼市逐步回温使得房企拿地信心提振,但迫于销售业绩缩水导致的资金收紧,房企积极拿地的同时还必须考虑到预算 问题,因而溢价水平仅小幅上扬。

从月度走势来看,底价成交占比下滑趋势显著。去年底价成交占比高达8成以上的月份比比皆是,今年上半年则大有好转,前5月占比均在60%- 70%,6月至今成交的地块中,底价成交的地块幅数不足6成。就各城市能级而言,上半年底价成交占比基本相当,均在65%上下,但溢价率超50%的地块占 比则不尽相同,一线城市接近10%,二线城市仅6%。

五、流标:前5月整体流标率为17%,三四线城市涨幅最大

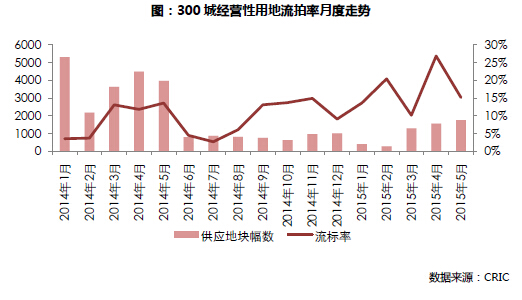

2015年前5月,CRIC监测的300城经营性用地流标率16.52%,同比增长9.49个百分点。开年之初,市场低迷,推地节奏放缓,成交 亦萎靡不振,房企拿地谨慎,4月开始,楼市有所好转,房企拿地积极性开始提升,但碍于资金压力,对于地块的选择依然较为审慎,因而前5个月,土地流标率一 直居高不下,2月、4月甚至接连创新高,2月20.45%,4月又攀升至26.91%。

从各能级城市来看,一线城市土地受青睐度较高,土地流标情况较少,前5个月流标率10.77%,二线及三、四线城市则相对较高,在17%左右。 与去年同期来看,各线城市流标率均有不同程度的上涨,其中一线城市上涨幅度最小,为4.27个百分点,三、四线城市涨幅则最大,高达12.27个百分点, 三、四线城市土地市场冷清愈发凸显。

六、地王:一线城市仍然是地王集中营,联合拿地成市场主流

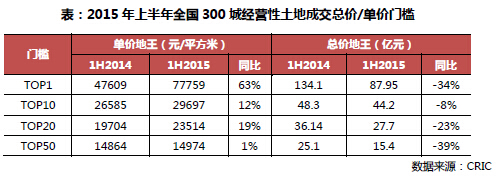

从2015年上半年全国300城经营性用地成交的总价和单价TOP10排行榜来看,北上广深四大一线城市仍然是地王集中营,其余上榜城市寥寥无 几。1月北京为主场,4幅高单价地块位列单价TOP10;3月上海发力,闸北市北高新10号地块、世博绿谷地块高价迭出;4月北上深三城齐舞;6月上海市 北高新9号地块再造地王、广州天河广日电梯地块出让。

从2015年上半年总价和单价地王入榜门槛来看,单价TOP1、10、20、50的门槛较2014年同期全面抬高,相反总价TOP1、10、 20、50门槛则全部下降。多数房企今年上半年销售业绩与往年存在一定差距,资金相对有限,因而择地而取现象明显,资质一般的地块基本底价成交,少有溢价 或溢价极低,资质较高的地块则吸引众多房企蜂拥而至,但加价力度明显不如从前,资质较差的地块则无人问津,最终沦为流标的比比皆是。因而,在土地价格易涨 难跌的情况下,土地起始楼板价不断攀升,最终单价地王门槛不断走高,但在上述的房企拿地心态下,地块的溢价程度明显下滑,使得总价地王门槛有所降低。

从拿地企业来看,TOP20地王地块的竞得者以联合体为主,这主要还是资金方面的制约以及对于降低运营风险的考量。房企强强联合竞得优质地块, 一方面能够保证资金充足、增加拿地概率,另一方面共同开发运营,能够取长补短,真正实现开发效益,迅速回笼资金,加快周转速度。

展望

随着市场回暖、成交量放大,特别是中高端市场去化速度加快,房企在土地市场纷纷跃跃欲试,但结构性过剩的问题依然没有得到解决,所以土地市场方 面,城市分化将愈来愈明显。联系“3·27”的土地新政执行情况来看,大部分城市或多或少的都调减了年度土地供应计划,我们认为2015年土地市场成交规 模不太可能出现往年状况,下半年土地市场依然会保持低量徘徊态势,城市之间的市场分化愈加明显。

1、保持总量低位徘徊,全年总量难以企及去年水平

下半年,土地成交预计仍将持续低位徘徊的趋势,三季度土地成交规模会好于前两个季度,但总体来看成交量不超去年水平。这主要基于一个基本点和两 个方面,一个基本点即销售的回暖,销售到投资联动效应开始显现。在销售的回暖的基本前提下,政府和企业两个方面也会助推土地成交升温或者说是走高。企业方 面,市场回暖也给了开发企业动力和信心,特别是市场回暖后给房企预期转好,在6月份这个冲击业绩的关机时点,企业资金能迅速回笼,加上库存的减少,企业拿 地补仓布局下半年,成为眼下同等重要的事。政府方面,推地节奏的加快也将助推土地成交上升。一方面,目前房地产市场大环境向上,意味着政府能以更好的价格 卖出土地,对银根紧缩的土地财政来说,可以减轻和缓解地方财政压力。另一方面,随着各地土地供应计划的落地,政府必然会在下半年加快供地节奏,这也将激活 下半年土地市场的活力。但政策面上,由于“有供有限”政策的出台,今年土地整体的开发投资不会超过去年,成交量也不会突破去年水平。

2、结构性矛盾突出,城市冰火两重天愈加明显

由于结构性过剩的矛盾并没有得到根治,城市间分化的格局依然不会改变,各能级城市将会出现冰火两重天的局面,一线和部分二线仍是宠儿,而三四线土地市场或将较为冷清。

一线城市和部分二线城市可能会出现量价齐升的表现,特别是优质地块,将出现高溢价率。这主要还是源于其人口导入量大,经济发展迅速,城市处在供 不应求阶段。而且这些城市土地资源稀缺,尤其是优质地块在日益减少,目前市场处调整时期,地块土地的保值性以及抗风险性显然要高于其他城市,所以地价不会 出现下跌。

二线城市大部分城市土地市场底价成交仍是常态。目前不少二线城市的城镇化进程仍处于加速推进的阶段,在产业转移、新兴行业发展等因素的推动下, 企业也对出让的地块仍然有着更多的预期,但考虑到二线城市成交受市场影响波动较大,故而开放商衡量利弊之后,也会理性对待,不会出现太高溢价,基本以底价 成交。

三线城市主要是受限高额的库存和消化周期影响,市场销售不力,巨大的库存,也阻碍了开发商进驻拿地;而另一方面,由于土地供过于求,政府从“有 供有限“方面考虑,也会有意识的减少土地供应。可以预计下半年,三、四线城市土地成交大幅缩减,成交占比也不会超过去年38%的水平。

扫描上方二维码,关注中房网公众号