去年,张玉良和王健林都提出了要大力发展金融板块,并陆续发行金融创新产品。

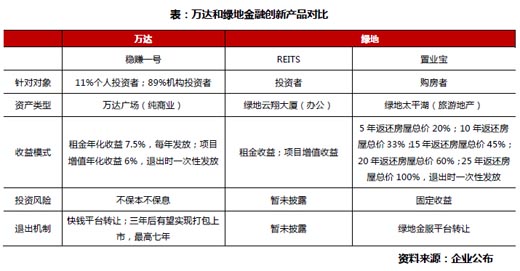

通过解构绿地和万达的金融创新产品模式,我们能看出他们当前发展中最根本的需求,以及做大产品规模后对企业可能造成的影响。

产品设计:万达简单传统,绿地创新大胆

万达金融的产品目前还较单一,仅有通过快钱发起众筹产品“稳赚一号”,募资对象包括了机构和个人投资者,用于万达广场的投资。

绿地金融旗下业务种类更多(其中绿地作为平台为其他企业提供融资渠道的产品,包括地产宝、融通宝等不在本文研究范围内),能够服务自身的金融产品主要包括绿地REITS和绿地置业宝。

万达“稳赚一号”主要是通过众筹模式为即将开建的万达广场募集资金,即等同于每个购买理财产品的投资者均成为万达广场的股东。投资者将负责土地、建安等所有费用,而万达则只须负责万达广场的建设管理和开业后的运营,并从净收入(主要来源是租金)中分成。

绿地“REITS一号”的首单已落地,但尚未对外公开发行,具体收益来源、回报率、退出模式和风控机制等未 披露。从现有资料来看,绿地“REITS一号”的运作原理和传统REITS(如越秀房托)相似,绿地将办公楼资产估价后销售给地产基金,分拆成金融产品由 投资者认购,收益来源是办公楼租金和物业增值。

绿地“置业宝”的产品理念更为创新,即购房者在按照正常的流程买房后(包括签约、备案等,交房后也有产权证),在5-20年内能获得返还房款的20-100%,一次性发放,时间越长返还的比例越高。在此期间房屋的任何居住、出租、转卖等均不受影响。

动机分析:同是要钱,万达爱面子而绿地想卖房

绿地和万达的金融创新产品尽管都有融资作用,但从企业现状角度可以看出,两者“短期内”的目的并不相同,均是为了弥补自身弱势。

万达发行金融产品最终目的是提升资本市场评价。相比庞大的开发业务,“轻资产化”的万达广场只是小部分。万 达商业管理层在业绩发布会上表示,未来三到五年销售规模会保持平稳,结转收入不会出现大的下降,公司整体利润会保持合理。因此,轻资产不是万达业绩的支 撑,万达的业绩也不会因轻资产而受影响。对于万达来说,更重要的是向资本市场证明自己并非传统房地产开发企业,有能力采用更为“讨巧”的轻资产模式,进而 提振长期未达预期的股价。

绿地发行金融产品最终目的是改善销售去库存。绿地对于规模扩张仍有要求,每年均会提出较高的销售目标,但在当前房地产市场并不景气的情况下,要达标压力很大,往往要靠最后几月在大宗交易上发力才能完成目标。此外,整体上市后,绿地财务数据公开,将面临投资者的考验,因此能先行结转出表也对报表有利。

前景展望:短期内成效显著,长期仍有压力

从对企业运营的作用来看,万达发行金融产品主要能减轻项目前期的投资压力,而绿地的两款产品则能帮助绿地加快现有项目的去化。不过,如果万达和绿地将这样的金融产品规模化推广,则可能造成一定问题。

-万达变轻了,但运营难度加大

万达金融创新对”轻资产化“的作用不言而喻。作为以商业地产开发运营为主业的房企,万达若是想继续通过常年积累的经验和原有优势发展,持有物业资产将越”滚“越大。这些大部分位于三四线城市的项目不但增值缓慢,也难以变现,占用了资金,拖累了企业整体前进的步伐。若是能通过轻资产方式扩张,则即保证了万达品牌的知名度继续扩大,也可能为万达带来运营管理收入,增加利润。此外,万达广场模式原本建设的是综合体,对土地面积需求较大,选址只能在郊区新城;而轻资产化模式下的万达广场只有购物中心部分,选址限制更小,能够靠近市中心。

但万达的金融创新模式也存在问题:

1)从轻资产协议的内容来看,开业后,万达看似能够收取商场运营的管理费,但其实这部分收入是项目公司“每年净收入的30%”,也就是商场租金 等运营收益分成(万达30%,投资者70%),并非固定收入。且若项目公司每年净收入的70%,无法达到万达承诺给投资者的7.5%年化收益,将从万达的 30%中扣除弥补,也就是说管理收入存在“一分钱也拿不到”的可能。

2)为了获取管理权,万达每年还要向投资者支付“固定租金”,用于租赁购物中心,这部分费用将由万达承担。

3)按照万达设想,三年后投资者能够通过这些项目的资产证券化退出。但传统的资产证券化手段如REITS对物业的地段价值的有极高的要求,万达轻资产化的项目以三四线城市为主,专业投资者未必会愿意买单。

4)万达广场原本采用的是以售养租模式,住宅和商业相互促进,丰富的商业配套吸引购房者在此买房,而有人口导入才能有消费需求。如今只有商业没有住宅,将更考验万达的运营能力以及对客户的吸引力。

-绿地卖房更快了,但对资金有压力

绿地金融创新模式有利于加快回款和周转速度。针对不同类型的项目和人群需求,绿地分别设计了产品:在商办项目方面,绿地的办公楼是明星产品,在上海有大量办公物业,在其他重点城市也有多个超高层地标项目,资产价值较高,更符合REITS的特性。并且通过REITS实现出表避免了办公物业散售带来的管理混乱,也规避了部分土地出让时对物业自持年限的规定。REITS不但未改变绿地办公物业原有模式,消化的是原有库存,还对运营有提升。在销售型休闲、旅游地产等方面,“返还房款”相当于加强了这些物业的投资属性,减轻了购房者对物业闲置、贬值等的担忧,可以说是戳中了“痛点”,对此类项目的购房者吸引力较大,对销售起到了有力支撑。

绿地的金融创新模式同样存在一些问题:

一方面,绿地的两款产品从本质上看均是融资行为,与绿地快速扩张、对现金需求较大的现状契合,但长期来看如果集中兑付,会为资金带来一定压力。

另一方面,万达的产品虽然单一,但优势在于宣传效应集中,因此销售速度快。而由于绿地建立的是互联网金融平台,这两款产品和绿地其他理财产品一样通过新上线的APP绿地广财发售,投资者数量和使用习惯需要慢慢培养,产品间会发生细微的竞争,作为理财产品来说也有与陆金所等平台产生竞争的可能,需要花更多的精力在推广上。

扫描上方二维码,关注中房网公众号