代建销售占总金额近三成

存量房拉低去化率

2017年上半年绿城中国实现总合约销售金额595亿元,总合约销售面积346万平米,同比分别上升了31.06%和47.23%。其中,代建业务收效显著,贡献了153亿元和141万方的销售份额,金额占比高达26%,较2016年末增长了10个百分点。截至2017年6月30日,绿城管理集团管控项目合计达165个,规划总建筑面积约4965万平米,预计总可售金额约人民币2801亿元,预计后期代建业务对整体销售的贡献度也将进一步加大。

上半年,绿城投资的项目的整体去化率仅为49%,在规模房企中处于较低水平,其中新增房源的去化率为79%,主要是存量房去化问题拉低了企业整体去化率。上半年末绿城投资项目存量货源可售金额约474亿元,下半年还将新增可售货源372亿元,总可售货源达846亿元,其中一二线城市的可售货源为603亿元,占比高达71%。加上代建项目,下半年绿城总可售货源达超过千亿,在充足的货源支撑下,2017年全年绿城的合约销售有望再创新高。

◆ ◆ ◆

拿地总量激增

多元化拿地方式助力扩张

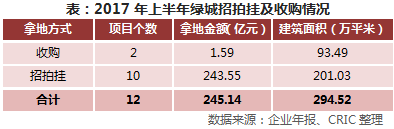

2017年上半年绿城新增项目12个,新增计容建筑面积为294.52万平米,相比2016年同期的27.44万平米大幅增长了973%,拿地金额为245亿元(权益金额为161亿元),占到了签约销售额的41%,拿地节奏明显加快,同时也为未来销售增长补充了足够的资源。

就拿地方式而言,与目前龙头企业纷纷加大收并购拿地力度不同,2017年上半年绿城仍以招拍挂为主,12幅新增地块中仅有2幅为收购所得,其一还是海外的雅加达项目。随着行业集中度的不断提升,并购已是一种趋势,绿城未来还需加大相关力度。

此次,绿城也表示,除了招拍挂外,企业也会充分利用中交资源,以多元化的拿地策略降低运营风险,会积极尝试收并购、产城融合、轨道交通物业、城市三旧改造等多元化获取土地的方式。以其目前参与的雄安新区建设为例,涉及的内容便涵盖了保障房、公租房、县城改造、城镇基础建设、产业投资、特色小镇等多个层面,随着绿城在此方面经验的不断积累,后期这类“曲线拿地”的比例有望进一步提升。

◆ ◆ ◆

布局深耕长三角进军东南亚

企业土储结构持续优化

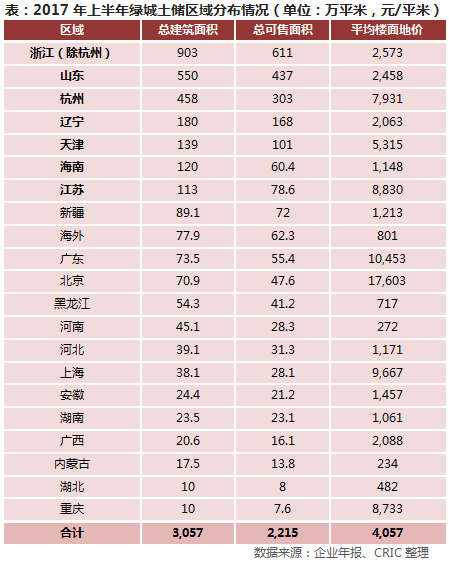

从区域分布来看,绿城秉持着坚持聚焦15个核心城市,同时重点布局三大城市群(京津冀、长三角、珠三角)的优质三四线城市的拿地策略。2017年上半年,主要加大了在长三角的拿地力度,斩获了杭州、无锡、义乌等多宗地块,拿地总建面约155.45万平米,占比高达52.8%。

此外,“扬帆出海”也是绿城未来发展方向之一,2017年上半年绿城成功收购雅加达项目迈出了进军海外实质性的一步,通过大股东中交拿地,绿城占股仅为10%,主要负责承建销售。

截止2017年上半年,绿城拥有土地储备约3057万平米,总可售面积为2215万平方米,基本可以支撑未来3~5年的发展需要,城市分布主要集中在长三角和环渤海两大区域,且一二线城市的土储占比也由2017年初的43%增长至47%,土储结构的优化也为后期的业绩增长提供了坚实的支撑。

◆ ◆ ◆

盈利:利润率处于较低水平

后期有望“触底反弹”

从盈利角度来看,营业收入虽然稳步增长,但毛利率和净利率依然较低,企业整体盈利能力仍然有待加强。2017年上半年绿城营收达到了104.49亿元,同比上升了7.92%,毛利率为19.6%,较去年同期下降了4.95个百分点,主要源于企业结转了部分三四线低毛利的项目,后期随着这部分老旧项目去化完成,企业的毛利率也会持续改善。

此外,绿城的净利率为12.15%,较2016年同比增长了3.75个百分点,这主要是源于其在上半年处置了两家附属公司的股权,包括位于北京的一幢酒店式公寓和两幅尚未开发的地块,因而其出售联营和附属公司净收益也由2016年中期的0.03亿元上升至16.32亿元,若撇除这部分影响,企业盈利能力并未有所改善。

而就成本控制而言,营销费用和行政管理费用均有了不同程度的下降,其中行政管理费用由2016年中期的10.9亿元下降至2017年中期的9.25亿元。下降原因主要是集团落实全面预算管理,进一步优化费用标准和管控举措,日常运营费用显著下降。

◆ ◆ ◆

净负债率微降

多元化融资方式拉低融资成本

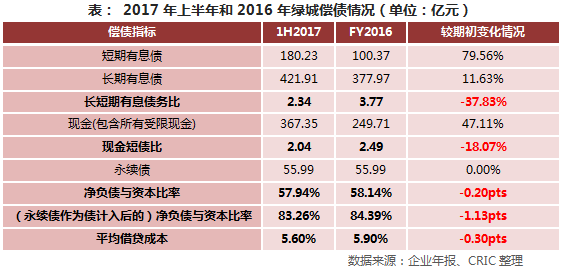

从偿债能力来看,绿城的债务结构基本保持稳健。截至2017年中期,长短期债务比2.34,现金短债比为2.04,虽然较2016年末均有所下降,但短期偿债压力基本不大,资金较为充沛。净负债率由2016年末的58.14%下降至57.94%,持续优化。

值得关注的是,2017年中期绿城的平均融资成本已由2016年末的5.9%进一步压缩至5.6%,在国内融资环境趋紧的背景下,取得这样的成效着实不易。一方面,绿城于2017年累计发行了89亿元的中期票据,利率最低达到了3年期5.19%;另一方面,在中交的支持下,集团在境外成功发行4.5亿美元永续三年可赎回高级永续证券,得到全球投资者14倍的认购覆盖,初始分派率仅为5.250%,创下本集团境外永续证券和债券类融资利率的历史新低。此外,绿城还积极的进行应收房款ABS和酒店资产CMBS的探索,不断的展开融资创新,相信随着融资渠道的逐步拓宽,绿城的融资成本将维持在较低水平。

◆ ◆ ◆

总结:在确立了“五位一体”的发展架构(以绿城中国上市公司为主体,构建了“绿城房产、绿城管理、绿城小镇、绿城资产、绿城生活”五大业务平台)后,绿城也开始开发专业化-地产金融化-服务平台化的多元化发展,但是就目前的现状来看,仍有以下几方面需要引起关注:首先,代建业务主要是依托于企业的品牌形象,受负面新闻影响较大,应不断提升后期的服务保障,才能提升企业口碑效应;其次,在发展多元化的业务时,也应有所侧重,扬长避短,这样才能更好的发挥协同效应,实现利润最大化;最后,在规模不断增长的同时,也应保障足够的利润空间,关注财务结构的稳健,确保高质量的增长。

扫描上方二维码,关注中房网公众号