大宗房地产投资市场降温,融资困境利好险资及境外买家

——第一太平戴维斯2018年度中国房地产大宗投资市场报告

第一太平戴维斯近期发布2018年度中国房地产大宗投资市场报告。报告中从融资环境、投资资产类别表现等多个方面来考察中国投资市场,并分析包括平台收购、小众资产收购在内的各商业地产投资表现,同时也讨论了一些市场中主题性的话题。

资本市场:融资环境仍困难重重,但乐观因素同样存在

从2016年起,中国政府采取一系列去杠杆政策,其中包括打压影子银行以及提高境内债券发行要求,使得一些中小型私营企业资金状况受到极大影响。房地产开发商和境内投资者融资成本与日俱增,也面临了更大的贷款偿还压力。中国开发商在2018年上半年的偿债能力达到三年来最低水平。

尽管资本市场充满了许多挑战和困难,一些积极乐观的因素仍不容忽视。其中包括中国基本养老保险基金以及保险资金仍然有很大的投资潜力,若其增加房地产的投资配置,将会对大宗市场产生重大影响。另外,市场普遍期待中国会在不久将来发行真正意义上的房地产信托投资基金产品(REITs),为投资者提供一个重要的退出渠道。

来源:中国人民银行、第一太平戴维斯研究部

亚太大宗房地产投资市场:差异显著,整体小幅下滑

受到不断持续的贸易战、利率上升、融资收紧等消极因素的影响,亚太地区2018年大宗交易总成交额同比下降6%。其中,香港、首尔、东京以及悉尼为交易量最大的城市,另外,孟买成为增长最快的亚洲城市。

亚洲每个城市都有其独特的地理、文化、经济和社会特色,既包含了像日本、香港、澳大利亚这样的核心市场,也有像印度、菲律宾这样的新兴市场,而中国独特的发展阶段并不具备核心市场的全部优势,也不完全符合新兴市场的特点,然而对于外资投资者而言,中国市场巨大,已经成为资产配置中不可缺失的一部分,投资者不希望错失未来中国经济持续增长带来的机会。

中国内地大宗房地产投资市场:流动性未见显著改善,市场渐进调整周期

图1:中国大宗成交总额统计

来源:RCA、第一太平戴维斯市场研究部,基于一亿元人民币以上成交(不含土地)

在宏观经济影响下,2018年中国大宗房地产投资市场有所降温。根据RCA的数据,大宗成交(人民币1亿元以上的成交,不含开发地块)总额达到人民币1,888亿元,相比2017年同期下降20%。写字楼资产凭借出色的流动性以及透明度,仍然是最受欢迎的资产类别,而最活跃的市场仍然是一线城市以及重庆、杭州、武汉和成都等发展迅速的二线城市。零售商场的成交额保持平稳,成交集中在一线城市。物流地产基本面表现出色,租金具有上升潜力,加之收益率相对较高,投资者仍然在积极寻找投资机会。

险资及境外资金迎来机会

2016年底前,中国开发商和私募股权基金通常可以较低成本获得充足的融资,因而成为大宗商办市场主要买家。然而,这种借助高杠杆进行投资、寄望于资产短期增值的策略,在融资形势严峻的市场中难以为续。

市场形势的转换为境外投资者打开新局面。预计在未来12-18个月间,境外投资者在市场上仍将保持活跃,并且可能会联合当地开发商或国有企业进行投资。

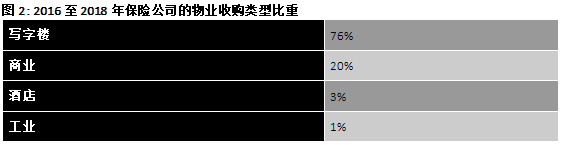

保险公司始终是市场上核心资产的活跃买家,主要收购提供稳定现金流的核心资产,与其风险承受能力相匹配。

一些外资养老基金和主权基金在内的其他机构投资者也将在国内融资渠道收紧的市场中表现更活跃。他们资金储备充沛,对风险偏好较低,投资周期大多在5至10年。机构投资者看重稳定的现金流以及中国物业的长期估值,因此愿意承担物业改造升级成本,以在长期持有过程中获得价值提升。

另外,企业自用性需求也将维持一定活跃度。

来源:RCA、第一太平戴维斯市场研究部,基于一亿元人民币以上成交(不含土地)

存量项目改造及不良贷款成为机会型投资焦点

目前市场的核心型投资机会包括一线城市高品质的甲级写字楼以及市中心商场项目,良好的流动性及透明度深受核心资产买家欢迎。而随着市场存量项目不断增加,老旧项目运营面临激烈竞争,越来越多的投资者积极寻找增值型投资机会以及机会型投资机会,例如对核心区域陈旧的写字楼或者运营不良商场进行升级改建。此外,随着不良贷款市场规模与日俱增,境外投资者在积极寻求投资大额不良贷款资产包的机会,以获得较高回报率。

展望:诸多不确定性因素带动市场步入盘整态势

2019年投资市场充满诸多不确定因素,地缘政治、融资前景乃至科技应用对市场的影响难以估量。同时,信贷偏紧、经济放缓、供应持续增加意味着部分细分市场及项目将迎来价格盘整。从价值角度而言,合适的买入机会将有所增加。

随着周期性拐点降至,投资者也将持续寻找风险较高的资产类别,通过改造提升价值;或在利基资产领域挖掘机会。整体而言,中国市场风险虽仍与新兴国家市场相提并论,但投资回报展现出的稳定性愈发受到国际买家认可。

扫描上方二维码,关注中房网公众号