房贷利率下行接近尾声,居民大规模加杠杆购房现象暂未出现

预计百城房价同比小涨将成为今后一段时间的新常态

房地产业作为一个资金密集型行业,对资金有很强的依赖性,金融环境的变化直接影响房地产市场。因此,持续跟踪金融环境的变化,对于研究楼市变化非常重要。本报告选取了 M1 同比增速、住户部门贷款余额同比增速、中国一年期国债收益率、全国首套房贷平均利率这4 个跟房地产市场相关性较高的月度金融数据进行研究。

一、9 月金融数据

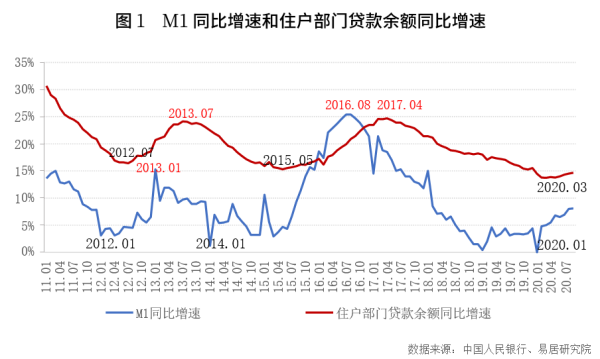

1、9月末 M1余额同比增长 8.1%,再创 2018年 3月以来的两年半新高;住户部门贷款余额同比增长14.7%,新一轮上行趋势已基本确定。

M1,狭义货币供应量, M1=M0+企业活期存款+机关团体部队存款+农村存款+ 个人持有的信用卡类存款。M1 是经济周期波动和价格波动的先行指标,M1 增速高,则楼市升温;M1 增速低,则楼市降温。

自 1997 年商业银行开办个人住房抵押贷款业务以来,住户部门债务中个人住房贷款一直占据主体地位。从央行公布的数据来看,2008年以来,个人住房贷款余额在住户部门贷款余额中的占比保持在 45%~54%,变化不大。考虑到央行每个季度公布个人住房贷款余额,本报告采用住户部门贷款余额的月度数据进行研究。

9 月末,M1 余额同比增长 8.1%,增速分别比上月末和去年同期高0.1 个百分点和 4.7 个百分点,再创2018 年 3 月以来的两年半新高,体现了实体经济的活跃度进一步上升。

9 月末,住户部门贷款余额同比增长 14.7%,增速分别比上月末高0.2 个百分点,比上年同期低 1.3 个百分点。

从这两组数据的历史走势来看,两者走势基本同向,M1 同比增速走势领先于住户部门贷款余额同比增速走势。2011 年至今,M1同比增速和住户部门贷款余额同比增速分别有 2 个阶段高点,前者领先后者时间分别为 6 个月和 8 个月。2011 年至今,M1 同比增速有 3 个阶段性低点,前者领先后者时间分别为 6 个月、16 个月和 2 个月,第二次领先的时间较长,主要原因是 2014 年 1月 M1 同比增速创阶段新低后,至 2015 年一季度,M1 同比增速均在低位徘徊,期间创下几个次低点。

2 月以来,随着春节因素的影响消退,以及实体经济流动性的改善,M1 同比增速持续回升。目前来看,1 月已是本轮周期 M1 同比增速的低点。但将 2 月以来的M1 同比增速走势与 2015 年下半年至 2016 年上半年相比,上升幅度明显不及后者,说明货币放水对房产等资产价格的影响也明显不及后者。

从住户部门贷款余额同比增速来看,自 3 月创下阶段性低点以来,已经连续半年震荡上行,基本已经确定重新进入上行趋势。但今年尤其是下半年以来的房地产政策还是偏紧,房贷利率也高于市场利率较多,住户部门贷款余额同比增速上行的幅度相比 2012 年下半年和 2016 年还是明显偏小的。

点击查看完整报告:【易居研究院】金融环境和房地产市场月报(202009)

扫描上方二维码,关注中房网公众号