导 读

1、双节期间房企营销发力,龙头房企效果更佳

2、百强单月环比下降3.9%

3、年末市场持续转冷,城市成交跌幅扩大

榜单解读

前言:2020年10月,国庆、中秋双节期间房企把握销售窗口期,积极推货去化。但效果集中在龙头房企上,其他房企效果收效一般。百强房企单月环比下降3.9%,除4家龙头房企之外,百强房企单月环比更是下降6.1%。从整体来看,9、10两月市场的实际去化率水平的确并不如人意,四季度房企去化仍然压力较大。

从市场层面来看亦是如此,自9月渐有走弱迹象后,10月房地产市场进一步降温。30个重点监测城市商品住宅累计成交面积环比再降7%,跌幅渐有扩大的趋势。预计年底房地产市场仍不容乐观,成交即使有回升,幅度也将有限。同时,各城市市场或将进一步分化,核心一、二线城市市场需求依旧坚挺,随着供应持续放量,成交大概率将有所回升。强三、四线城市在需求支撑下成交有望稳中有升,弱三、四线城市市场成交大概率将维持在较低水平。

目前,随着资管新规“三条红线”的提出,房企融资端进一步收紧、资金面受压。在年底冲刺阶段,房企面临降负债与促增长双重挑战,需注重开源、节流并举。销售上,需加紧抢收业绩、促回款。投资上,年末拿地节奏放缓、投资力度减轻是主旋律。同时,目前的市场环境也更加考验房企的运营管控能力与周转效率。

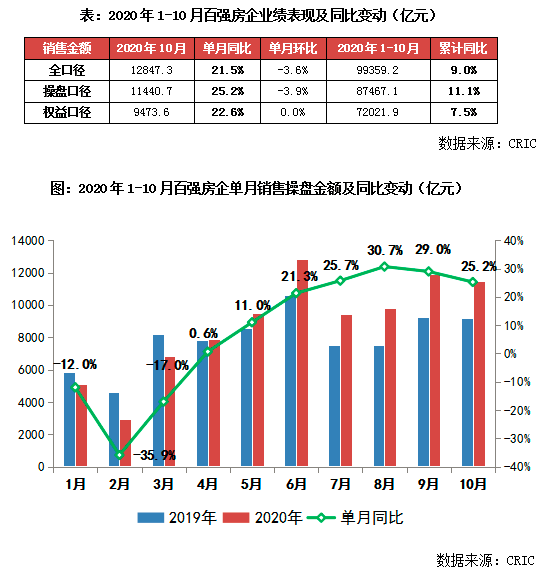

1业绩:百强房企单月环比下降3.9%

2020年10月,TOP100房企实现销售操盘金额11440.7亿元,单月业绩同比增长25.2%,环比下降3.9%。其中,4家龙头房企销售环比增长3.2%,但其余百强销售业绩环比下降6.1%。整体来看,三季度以来房企总体业绩规模增长主要还是得益于年内销售和供货节奏后移,供应量显著提升。下半年特别是9、10两月的实际去化率水平并不如人意,四季度房企去化仍然承压。

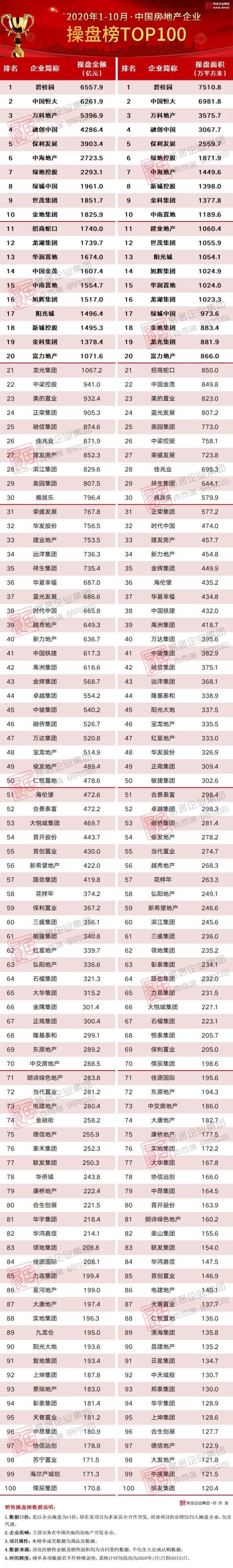

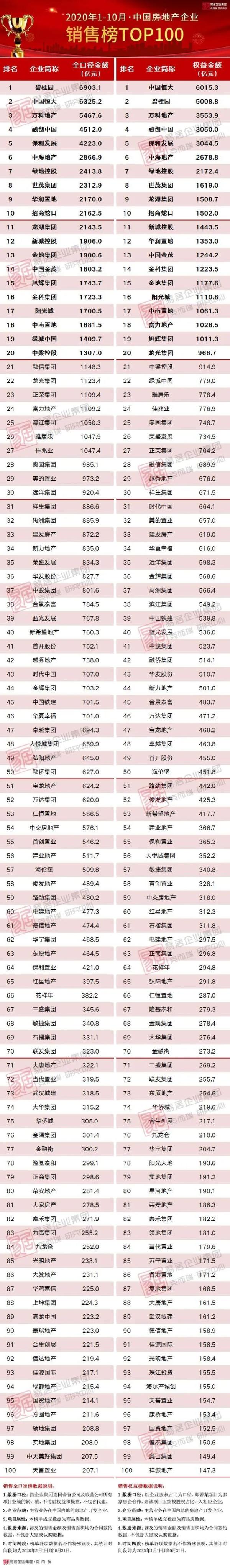

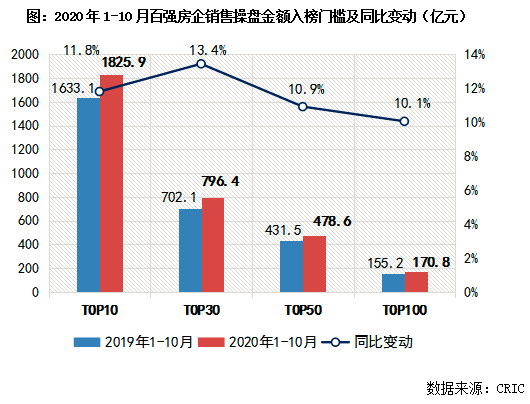

2门槛:各梯队房企操盘金额门槛提升10%以上

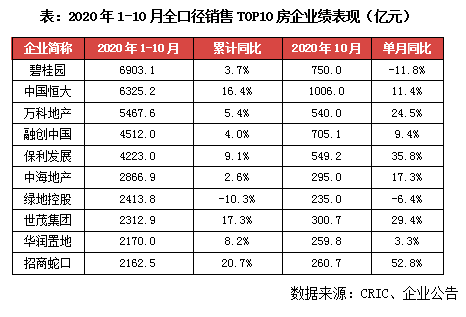

2020年1-10月,百强房企各梯队销售金额入榜门槛同比持续提升。其中,TOP10房企操盘金额门槛达到1825.9亿元,同比增幅达11.8%。TOP30和TOP50房企操盘金额门槛也分别提升13.4%和10.9%至796.4亿元和478.6亿元,规模房企竞争优势凸显。另截至10月末,TOP100房企操盘金额门槛达到170.8亿元,门槛增速为10.1%,较去年同期也有明显提升。

3企业表现:“十一”双节期间房企营销发力

从企业业绩表现来看,2020年10月,TOP100房企中有近8成企业实现单月业绩同比提升。截至10月末,已有超8成房企累计业绩超过去年同期,实现同比增长。

具体来看,国庆、中秋双节期间部分规模房企积极把握销售窗口期,在营销端持续发力。恒大推出集团层面大规模高力度的折扣营销,仅“十一”期间销售额就达到600亿元左右,10月整体实现全口径业绩规模逾1000亿元。富力率先入驻房产电商平台“天猫好房”,借助平台力量推广宣传,“十一”期间仅在天猫好房平台就实现56亿元销售。此外,本月保利、绿城、世茂、金地、招商、金茂、中南、阳光城、金科、龙光等房企销售表现较为突出,单月业绩规模同比提升显著。

4企业展望:“三条红线”下

房企需开源、节流并举

随着9月“三条红线”的提出,房企融资端进一步收紧、资金面受压,对投资、开发、销售节奏都产生了一定影响。当前,随着进入到年底冲刺阶段,房企面临降负债与促增长双重挑战。我们认为,在“三条红线”管控下,房企需注重开源、节流并举。

在销售方面,抢收业绩、促回款仍是主旋律。营销制胜已是大势所趋,房企需加快提升销售能力,通过创新营销策略、拓展销售渠道、推出各类优惠活动等方式加快推盘去化,目前市场上渠道营销、全民营销、首付分期、特价房等四大举措效果明显。土地投资上,“三条红线”下拿地节奏放缓、投资力度减轻是主流趋势。在地块的选择上也更加重视投资“高价值”地块,通过多渠道拿地控制土地成本。同时,目前的市场环境也更加考验房企的运营管控能力与周转效率,房企需加强供应链质量和稳定性控制,保证项目如期推进。

5市场:楼市持续转冷,成交跌幅扩大年底市场不容乐观

10月,房地产市场进一步降温,30个重点监测城市商品住宅累计成交面积环比再降7%,跌幅渐有扩大的趋势,但受去年同期较低基数影响,同比仍增长13%。

具体而言,一线城市成交全线下滑,环比下降21%,同比仍增长34%。其中,北京成交缩量,环比跌幅超40%,同比也是转升为降,供货紧缺固然是重要因素,但市场确有走弱的迹象。上海、广州和深圳市场热度不减,尽管成交高位回落,但并未明显失速,环比跌幅都在15%左右,同比涨幅皆超30%。

26个二、三线城市成交持续走低,环比下降5%,同比增长11%。其中,6成以上二、三线城市成交环比回落,跌幅大都控制在20%以内,长春成交大幅缩量,环比下跌40%。近4成二、三线城市成交同比转降,西安、南宁同比跌幅更在30%左右,市场热度已大不如前。仅限于武汉、重庆这类强二线城市成交仍处高位,同、环比均实现较大比例增长。

各区域市场皆有降温特征,长三角地区市场观望情绪再起,成交环比近乎全线下滑。其中,上海、杭州这类一二线城市成交仍处高位,同比均实现正增长,上海、宁波同比涨幅更在90%左右。反观徐州、无锡这类三线城市成交回调幅度较大,同比已步入下降通道。粤港澳大湾区市场略有降温,广州、深圳和佛山等成交阶段性回落,环比跌幅不足20%,同比涨幅仍在30%左右,东莞成交稳中有升,房地产市场仍保持一定的市场热度。中西部地区市场持续分化,武汉、重庆和长沙等成交持续高位运行,成都、西安成交则明显走弱,为了刺激市场需求、加快成交去化,郑州更是出现首付分期、“零首付”等市场乱象。

展望未来,受限于房地产信贷政策适度收紧,9月以来房地产市场降温特征愈加突出。随着年中潜在购房需求集中释放,叠加调控政策持续加码,核心一、二线城市市场观望情绪再起,成交适度回调。基于疫后居民收入预期下滑,三、四线城市潜在置业群体首付款支出、月供还贷压力明显加剧,部分弱三、四线城市已然出现需求“断层”。

预计年底房地产市场仍不容乐观,成交即使有回升,幅度也将有限。各城市市场或将进一步分化,核心一、二线城市市场需求依旧坚挺,随着供应持续放量,成交大概率将有所回升,部分城市更将出现年末的“翘尾”行情。三、四线城市仍是楼市的稳定剂,市场前景主要取决于市场需求及购买力,强三、四线城市仍有强劲需求支撑,成交有望稳中有升,弱三、四线城市市场需求增长乏力,叠加购买力瓶颈制约,成交大概率将维持在较低水平。

扫描上方二维码,关注中房网公众号