近期融信集团发出招股说明书,计划在香港上市。作为又一家即将登陆资本市场的闽系房企,颇为市场关注。对此,我们将从企业销售与布局、扩张与发展等多个角度深度解析融信集团。

销售与布局:深耕海西扩张长三角,销售规模快速增长

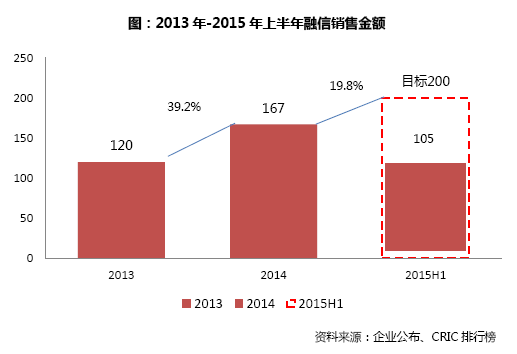

与众多闽系房企一样,融信近年来发展迅猛,销售规模快速增长。2014年融信以167亿元的销售额蹿升至中国房地产企业排行榜第44位,2015年上半年更是以105亿元继续上升至30位,全年企业销售目标200亿。规模的快速增长可以说是融信开启上市计划的前提。

融信在2010年以前都聚焦于福州市场,2010年首次走出福州进入漳州,2012年再下一城进入厦门。2013年融信由区域化发展向全国化进行扩张。在区域和城市选择上,融信与旭辉、阳光城等闽系房企一样,优先选择了长三角,尤其是长三角拥有最佳市场支撑的上海和杭州。

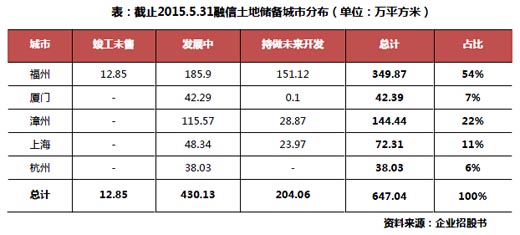

融信在城市布局上采取的是福建大本营深耕和少数一、二线核心城市重点发展的策略,截止2015年8月底,融信仅进入5个城市。选择少数核心城市深耕有利于缩短管理半径,降低运作成本,也有利于控制风险,对于快速扩张中的中小房企而言不失为良策。未来,随着已进入城市的巩固和持续深耕,不排除融信还将向北京、深圳等其他一、二线城市进行扩张。

扩张与储备:强扩张支撑快增长,城市聚焦加大未来扩张难度

2013年到2014年初的强势拿地是支撑企业销售快速增长的有力基础,CRIC数据统计显示,企业近几年 的新增土地储备集中在该段时间。2013年房地产市场大热,房企对未来市场持乐观态度,纷纷借机补仓,融信也不例外,2013年斥资165.5亿元新增土 地储备约260万方,其全年拿地销售比为1.38。2014年1季度延续2013年的火热,融信也继续扩充土储,仅1月份就耗资125.38亿元新增 130万方土地储备。

截止2015年5月31日,融信共有34个处于不同开发阶段的项目,其中16个位于福州,1个位于厦门,7个位于漳州,7个位于上海以及3个位 于杭州。其中,虽然漳州为三四线城市,但其经济发展水平一直位于福州省前列,2014年其GDP仅次于泉州、福州和厦门,位列福建省第四。较强的经济发展 水平、较充足的市场需求、较低的拿地成本等等因素吸引着融信进入漳州。

目前融信的应占土地储备面积近650万平米,随着融信的上市,其或将有进一步的拿地动作,但是在城市选择将上,按照企业目前的 战略,将继续秉持深耕一二线重点城市及极具发展潜力三四线城市,然而这些城市基本都面临着土地成本持续攀升、拿地难度持续加大的现实问题,未来融信或将进 一步加大合作拿地以及在“二手市场”收购拿地的比例。2013年融信进入上海就联手绿地拿下多幅地块,目前在融信的34个项目中有12个合营项目和1个非控制项目。

执行与周转:高周转加速资金回流,周转速度有待继续提升

强扩张的模式下,高周转成为企业必然要做的事情,而闽系房企也一向以高周转著称,融信在这方面也提出了明确的要求。融信采取系统化的项目开发和管理程序,试图通过项目周期内实施良好的标准化程序,加快资产周转和提升经营效率。

高周转经营模式,可以有效缓解资金和财务压力,在地价持续上涨和房价上涨放缓的时代,显得更为重要。但是从实际数据来看,融信近年来大部分项目 从拿地到销售的时间均在一年以上,而2014年初拿的两个项目(融信双杭城、融信杭州公馆)的拿地到销售时间则在17个月以上,开工到首次开盘的时间也超 过了130天的规划。综合来看,融信的周转情况并没有想象中来得快,未来还存在进一步提升的空间。

营销与盈利:土地成本攀升、强势营销推广等多因素拉低利润率

1、土地成本攀升、低利润项目结算拉低企业毛利率

2012年融信营收12.91亿元,到2014年融信实现营收40.99亿元,三年在营收上实现了“大跃进”。但与此同时毛利率却有所下 滑,2014年企业的毛利率27.81%,2015年前3月企业毛利率进一步下滑至25.89%。究其原因一方面是行业趋势所致,土地成本不断攀升,行业 的整体毛利率都在下降,融信也不能例外。另一方面,融信在福州的项目中还有部分安置房,随着这些项目进入结算,企业毛利率也有所下滑。

目前融信的营业收入来源还主要来自福州地区的项目,一般而言新进入城市的项目毛利率相对较低,随着厦门、上海、杭州等新进入城市的项目进入结算,加上整体行业趋势影响,企业毛利率短期内还是难以反弹。

2、强势推广增强品牌效应促进销售,进一步拉低净利润率

从2013年开始融信的销售、管理费用均呈现大幅增长,2013年销售、管理费用同比增长77.13%,2014年同比增长71.15%,而销 售、管理费用的大幅增长也直接影响了企业这两年的净利率,2014年企业的净利率仅12.24%,同比减少了11.99个百分点。即便是在2015年一季 度企业营收下滑的情况下,销售、管理费用率依然48.94%的增长。这主要是因为融信近年来扩张快速导致管理成本增加,与此同时在企业整体推广和单个项目 的营销力度融信都比较强势。从2014年企业销售及营销成本来看,其中员工成本同比增长达75%,广告费用同比增长达58%(占到了销售费用的72%)。 从企业员工数量来看,融信雇员891名,其中376名为销售及客户服务人员,占到总员工人数的42.2%。

资本与负债:负债率高企融资成本不低,上市后财务结构将优化

高杠杆是闽系企业的代名词,从招股书来看,融信的负债率也颇高。2014年融信的在手现金13.99亿元,短期负债却高达62.59亿元,现金短债比仅0.22。2015年3月底,企业的短期负债增至114.49亿元,现金短债比下降至0.14。一方面是企业财务杠杆持续加大所致,2014年融信的净负债率1553.51%,另一方面跟企业的融资结构也不无关系。截至2015年3月,融信的债务中88.3%为信托及其他借款,一般而言信托贷款的年限都相对较短(大部分在2年以下)。不过值得注意是,信托融资占比如此之高,融信的平均借贷成本却并没有特别高,2015年3月底融信有息负债的平均借贷成本约为10.47%,虽然在品牌房企中并不算低,但是低于一般信托融资成本。

如果成功上市,融信的资金状况将得到明显改善,融资渠道也将得以拓宽。首先,上市后权益的摊薄将会大幅降低企业负债率,企业现金流也将得到补充。其次上市后企业可以通过增发等手段再融资,改善融资结构,降低财务成本。目前上市公司纷纷发行公司债,发债规模高且成本低。

扫描上方二维码,关注中房网公众号