当市场对于“恒盛能否如期偿还3亿美元13%高利息债”表示高度堪忧之时,恒盛地产已对外透露在23日将其兑付。虽然这笔债务兑付了,但是恒盛的短期债务风险真的过去了吗?2015年度的利润能否扭亏为盈?

按照中报的财务数据显示,恒盛虽然偿还了这笔3亿美金的债务,但是流动负债方面的压力依然很高。以计入流动负债的借款明细来看,主要压力在于银行借款(169亿元)和2018年到期的票据(25亿元)。虽然后者的票据利率也是高达13.25%,但是考虑到期限为2018年,短期暂时不会有太大影响,而值得关注的就是“银行借款”。

结合往年财报,我们发现,2014年的银行借款(计入非流动负债)下降近三分之一,而计入流动负债的部分激增近1倍,到2015年中期该项借款(计入流动负债)继续上升,高至169亿元。主要原因是因为恒盛使用了“逾期未付申请延展期”的 措施,故计入流动的银行借款越来越多。因此,这也说明了恒盛的短期债务压力依然存在。恒盛若继续采用该措施,那么流动负债会越积越多,而且展期期限也不会 超过原贷款约定期限的。除此之外,公司逾期未付行为会被视作风险信号,影响融资和信贷评级,银行机构也会视情况批复展期申请,并不可能出现“无限”批准延 期。

我们认为,短期之内,恒盛若要改善净负债率还是相当具有挑战性的。但是目前来看,恒盛若要争取扭亏为盈,首先必须严格注意以下方面:

第一,加速销售回款是王道。据恒盛的中报显示,持有现金量10.3亿元,10月25日到期的票据负债需偿还 18.72亿元。2015年下半年,恒盛并无新的发债(可能存在尚未公告的银行等其他融资)。假设,公司目前已实现了今年首九月的销售全额回款,即 32.58亿元(往年销售回款不计)。那么理想估算下,公司还债后还剩下约24亿元现金(32.58+10.3-18.72=24.16),将有助于支持 公司运营以及满足发展的需求。

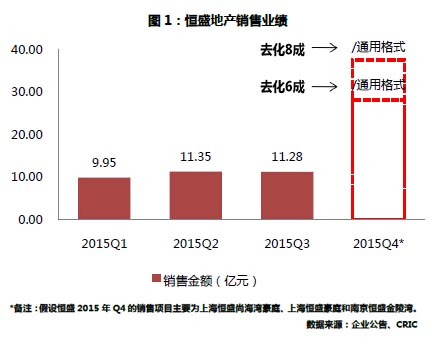

第二,积极营销,实现销售增长。整体来看,恒盛今年的销售情况较去年是有所改善的,首九月累计销售金额为 32.58亿元,实现同比增长16%。另外,据CRIC监测,恒盛上海“最值钱”的恒盛尚海湾豪庭10月5日拿到180套房源的预售证。以其近1500万 的套均价,8成去化率计算,仅是这次新加推的房源将带来逾20亿的销售。另外,上海的恒盛豪庭、南京的恒盛金陵湾等项目也分别于近期拿到了282套、 316套房源的预售证,套均价都在300万以上。如此看来,凭借优质项目,恒盛将能斩获很可观的销售业绩。

第三,一定要确保施工计划的有效执行。在年初的时候,关于恒盛地产旗下多处项目陷入诉讼和停工的事件传得沸

沸扬扬。2014年,恒盛竣工建筑面积仅35万平方米,骤降73%。项目停工不仅影响了公司形象,而且还延误了交付和后续销售。恒盛在2015年中期报中

提及,计划全年新开工面积要超过89万平方米,而上半年开工面积仅24.5万平方米,这势必要求恒盛在下半年要迅速提高开工面积。

扫描上方二维码,关注中房网公众号