对于资金密集型的房地产行业来说,融资环境起到至关重要的作用。今年以来,房企融资总量急速飙升,其中公司债的发行规模更是呈现井喷之势。此外,最值得注意的是,恒大、中海在近期都分别创下了同类房企中发行“规模最大”、“票面利率最低”的新纪录。

对此,我们梳理了2015年首十月108家典型房企的融资动态。总体来说,今年房企融资具有以下特点:

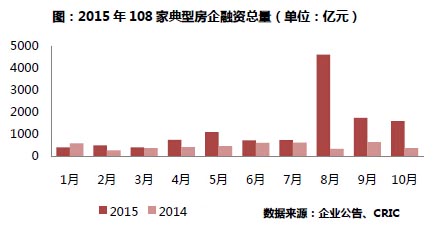

第一, 融资总量飙升,下半年显现大额融资量

据CRIC监测,2015年首10月,108家房企融资规模达12667亿元,同比猛增89%。从下半年开始,房企融资总量大幅提升。如若剔除绿地在8月IPO融资3054亿元,108家房企在8月至10月的融资额也基本维持在1500-1800亿元的高位。

从国家统计局发布的房地产行业数据来看,从8月开始,开发投资已持续3个月的负增长。一方面,商品房销售增速回落,尤其是非重点城市的去化压力较大,故销售投资效率低下促使了行业的融资总量呈现高企状态,另一方面,政府也不得不推出更大力度的政策去扶持房地产行业的发展。

第二, 公司债可谓撑起行业的“半壁江山”

据CRIC监测,108家房企发行公司债的融资额约占总融资量的46%。其中,“偏爱”选择公司债的典型企业例如恒大、碧桂园。恒大首十月共发行约499亿元融资(折合成人民币计算),其中93%为公司债。碧桂园的首十月融资中,也有89%的融资量是通过公司债的方式发行。

在公司债发行制度改革,放宽发行限制及审批流程背景下,发债门槛的降低利好更多房企。今年1月,证监会发布的《公司债券发行与交易管理办法》放 宽了发行限制及审批流程(将公司债由原来境内证券交易所上市公司、发行境外上市外资股的境内股份有限公司、证券公司的发行主体扩大至所有公司制法 人),10月出台了《关于进一步推进企业债券市场化法相关改革有关工作的意见》又放松了企业债的审核流程。发债门槛放开,无疑利好更多的房企,公司债也成为房企融资的重要渠道。

第三, 发债成本不断走低,中海80亿公司债利率仅3.4%

在政策宽松及市场流动性提升的环境下,房企的发债成本持续走低。万科在2015年9月25日刚发行第一期50亿公司债,确定利率为3.5%,创下当时同类房企发债利率的新低。而中海就在11月19日披露其80亿元公司债票面利率仅3.4%,再次刷新纪录。

第四, 境内发债融资比重加大,高达98%

由于受到国际信用评级下降和人民币兑美元贬值的影响,房企在海外融资的难度增大,故今年海外融资总量大幅缩水。 根据CRIC统计,今年房企首十月的外币公司债仅占2%,而去年同期的占比高至62%。万科、恒大、绿地等房企都抛出了逾百亿的大额境内融资计划。房企因 销售压力、土地成本上升及扩张要求等因素势必增加了对融资的需求,而国内不断推出相关政策放松了境内融资环境,有助帮助环节房企资金链紧张的问题以及调整 债务结构。

另外,今年以来,不少房企开始涌入内地资本市场,例如重启A股计划的万达商业、富力地产以及B转A的新城等。在政策宽松化以及A股高估值的双重 驱动下,房企纷纷选择登陆A股,拓展融资渠道。并且,在证券市场改革背景下,沪港通的落地、即将推出的注册制、深港通计划都将会进一步加强A股市场的吸引 力。

总结:

在土地投资成本上升、行业下行带来的销售压力下,资金链的紧张促使了房企扩大融资的需求。需要注意的是,第一,虽然政策宽松推 动了融资,但是融资规模的增加亦是增加债务规模,需要企业加强风险管理。第二,中小企业受制于企业资产规模,融资难度较大,扩张也受到了限制,行业两极分 化的发展现象将依然存在。第三,年底或明年年初美联储加息的预期,一来,将造成境内资金外流的现象,二来,境外利率上涨可能导致企业在境内融资的利率也随 之增长。第四,融资总量如果保持大规模增长,不排除决策层对于货币政策采取缩紧的可能。

扫描上方二维码,关注中房网公众号