4月12日,广宇发展宣布停牌并公告重大资产重组事项,拟向大股东鲁能集团等发行股份购买资产并向其他不超过10名投资者定向增发股份。这也是 鲁能集团——曾经为“山东资产规模最大”的老牌企业,七年来第三次发起重组。经历了多年的股权变更、资产剥离、业务板块调整后,如今的鲁能集团还剩下哪些 家当,此番重组又能否成功呢?

一、鲁能集团旗下到底有多少资产,盈利能力又如何?

鲁能集团的业务一度包含了住宅地产、商业地产及贸易、新能源和矿业等4大板块,2014年,公司的业务重心明确为住宅地产开发,并从事部分商业物业和酒店的开发经营,坚持以刚需及改善型产品为主、高端物业为辅。从中诚信对鲁能集团2015年公司债券信用评级报告的数据中,我们能够了解鲁能剥离非房地产资产后两年的运营情况。

1、土地储备丰富,但布局区域分散缺乏重点

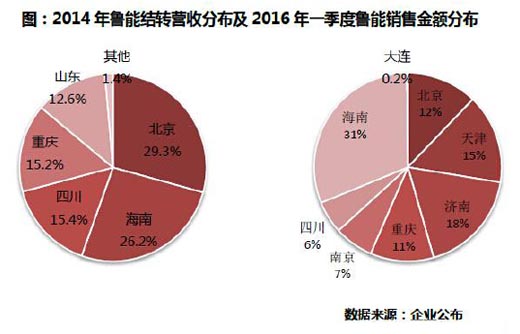

截至2015年6月末,鲁能共有土地储备面积1114.87万平方米,主要分布在北京、济南、南京、成都、大连、重庆、宜宾、三亚、海口等城市,其中南京为2015年首次进入;评级报告期后的2015年下半年至今,鲁能又先后进军福州和苏州。根据鲁能销售和结转营收的区域分布,可以看出其布城市布局以点为主,未形成区域联动和辐射效应。具体而言,鲁能项目所在的城市主要分四类:

一是位于中西部的重庆、成都和宜宾,其中重庆公司的股权大部分已被注入广宇发展中,销售表现较稳定;四川公司的贡献相对较小。

二是环渤海的北京、天津和济南,北京在鲁能2013和2014年的结转营收中占比较高,发展时期也较长;济南则是鲁能大本营,但鲁能的品牌优势并未在山东省内明显发挥;两个城市间的互动效应不大。

三是海南省的三亚、海口、文昌等城市,均为旅游大盘。海南对鲁能的贡献极大,如2016年一季度贡献了超过30亿,占集团近三分之一的业绩。但海南市场季节性和周期性均较强,时冷时热,投资性需求占主要位置;此外鲁能在海南的大量土地储备价值高,但有囤地嫌疑,或为前两次重组失败的原因之一。

四是鲁能最新拓展的南京、苏州和福州等当前的热门二线城市:南京和苏州由于市场过度火爆导致大量房企涌入争抢,地价上升迅猛,为后市走向和鲁能继续拿地深耕带来不确定因素;而福州则土地供应量小,本土的闽企也十分凶猛。

而鲁能在接受媒体采访时表示,未来将在深耕现有战略布点城市基础上,以京津冀、长三角、珠三角三大城市群和济青、海南、成渝、海西、华中为重点区域,很显然,被鲁能视作重点的城市过多,管理半径大,如果没有足够的运营制度和人才储备容易造成区域公司“各自为营“的情况。

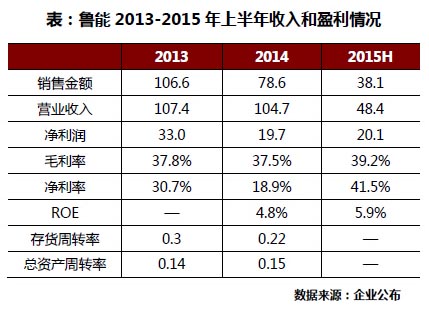

2、缓慢周转带来高毛利,负债结构健康

受到集团整合、剥离部分资产、子公司股权处置等影响,鲁能近三年的销售和结转营收情况并不稳定,净利润亦受此影响波动明显。鲁能的毛利率在房企中处于较高水准,2015年上半年高达39.2%,主要原因是大量土地储备获取时间早、成本低,如今自然能产生较高的溢价。但高毛利的另一面是缓慢的周转速度,鲁能存货周转率和总资产周转率均远低于行业平均水准,运营效率并不高。此外,鲁能2014年ROE仅4.8%,可见其在股东自有资金的利用和价值创造方面有所欠缺。

无论是短期还是长期来看,鲁能几乎不存在偿债风险,2015年上半年资产负债率仅48.9%,净负债率仅25.5%;现金短债比1.49,长短债务比2.58,债务结构十分健康。这也反映了,鲁能在过去的发展中并没有使用高杠杆,如果未来有进一步扩张的意图,可适度提高负债率,在获取核心城市优质地块时有一定优势。

鲁能并非没有意识到自己的问题和优势,在2015年提出要“加强产品的标准化研究,形成可快速复制开发的模式,并加快现有存量土地的开发速度”,拿地力度也明显加大,光在南京、苏州、福州三地高价抢下的四幅地王总耗资便可达112.4亿元。

二、屡败屡战,鲁能当前启动广宇发展重组事宜的成功概率多大?

自2009年鲁能成为广宇发展控股股东后,上市公司于2011年和2013年两次宣布重组并计划定增收购鲁能资产,但最终均告失败。对于广宇发 展而言,尽管名下所有资产均为重庆鲁能项目,并接受鲁能的统一战略规划拿地、开工,但在资本市场上的处境十分尴尬,长期来看整合是必然结果。

1、距离重组失败仅一年,鲁能急于再启有三点原因

其一,房地产开发业务已是鲁能唯一的主业。鲁能集团原为国家电网山东电力集团公司下属 “三产多经”企业,为山东最大的企业,旗下有煤电、矿业、房地产、工程建设、金融、体育等产业,股权结构复杂,曾陷入“私有化”纷争。剥离了能源等资产 后,鲁能如今剩下的业务已经十分清晰,但收入来源却变得单一。因此,鲁能如果不集中资源,获取更多资金制定积极进取的战略,未来整个企业都将失去持持续增 长的动力。

其二,打开A股融资渠道,补充资金规模扩张。尽管央企背景的鲁能并不存在偿债压力,但2014年起鲁能便加 大了投资规模,尤其是在二线城市动辄耗资数十亿夺地王,对资金需求量有所增加。当前境内市场资金宽松,是低成本融资的绝佳时机,发行公司债、A股增发等渠 道畅通,在香港和海外上市的房企也纷纷酝酿回归。而广宇发展的净资产限制了发债规模,也无法进行信用评级,重组后有望拓宽境内低成本融资渠道。

其三,提高大股东持股比例,防范野蛮人入侵。上市公司频频被举牌,在万科、金地、金融街等均上演了股权争夺 战,连旗下无资产的廊坊发展都成了恒大举牌的对象,市值和大股东持股比例“双低”的企业无不自危。广宇发展目前总市值仅41亿元,鲁能持股比例 20.83%,若按停牌时8.01元/股的价格计算,仅需不到9亿元便可成为广宇发展的第一大股东,重组定增则能巩固大股东的控股地位。

2、借力国企改革再重组,资产估值依然是成败关键

广宇发展的重组方案已经两度被否,第一次是由于国家加强了对房地产行业的宏观调控,房企IPO、并购重组、再融资等均暂停;第二次失败原因的官 方口径为信息披露问题,但实质或是由于鲁能拟注入海南的项目涉嫌囤地(2014年曾被海南国土局约谈),总体估值过高等;此番重组结果依然取决于行业背景 和注入资产情况。

从行业背景来看,本届政府已经逐步取消了对房地产行业的宏观调控政策,以“去库存”为主要目标,也不再限制房企融资;国企改革加速,如中海并购中信资产等重大重组案例增加,而像广宇发展这样的上市平台也有望被盘活。

从鲁能自身来看,一方面,和上一次相比,鲁能从拟注入的资产包中剔除了最受争议、规模庞大的海南公司以加快审批进程,仅剩下山东和宜宾公司,北京顺义新城项目以及重庆公司剩余股权,均位于鲁能进驻较早、项目较多的城市,大部分已经开始产生销售回款,不少为成熟的大盘项目。

另一方面,鲁能2015年起便在开拓新城市和品牌推广方面表现积极,拿地总金额超过230亿元;2016一季度销售表现也十分抢眼,首次进入TOP20,向资本市场喊话;如果继续维持进取的姿态,并加快周转速度,将加大此次重组获批的概率。

扫描上方二维码,关注中房网公众号