导读:

业绩高速增长跨入行业 20 强, 2020 年正式向 2000 亿发起冲击。

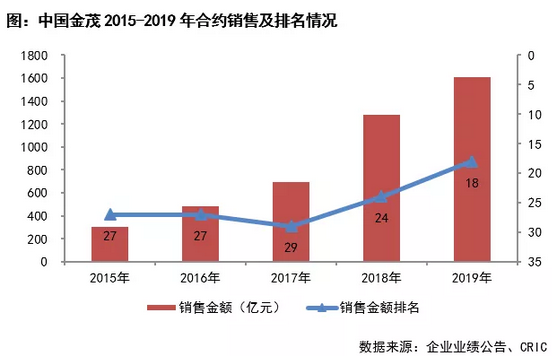

【销售:跨入排行 20 强,冲击 2000 亿销售】2019 年,中国金茂实现全口径合约销售金额1608.1亿元,超额完成全年1500亿的销售目标,销售排名上升6位,位列全口径排行榜第18名,签约回款1573 亿元,回款率超过 95%。2020 年金茂将正式向 2000 亿发起冲击,同时企业还计划到2021 年、2022 年分别实现 2500、3000 亿元销售目标。

【土储:拿地积极,城市运营持续贡献土储】2019 年金茂新进入金华、张家口、潍坊、威海等城市,全年新增土储建面1390万方,新增土储平均成本7525元/平方米。新增土储权益比例较18 年回升至 53%,由于金茂正在持续加大城市运营项目的拿地力度,而城市运营项目权益比例均为 100%,因此未来企业的土地权益仍有回升空间。

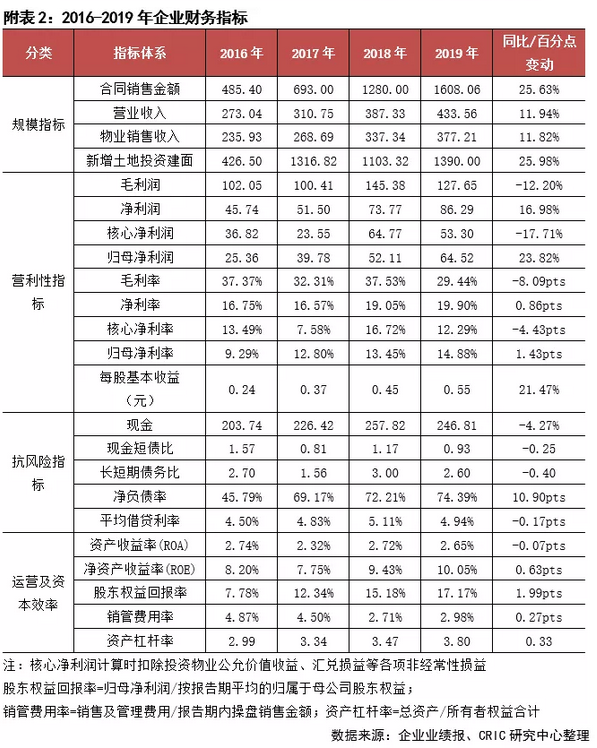

【盈利:净利润同比仍保持增长】2019 年金茂总营收 433.6 亿元,同比增长 11.9%。整体毛利润 127.6 亿元,毛利率 29.4%,同比下降。但企业 18、19 年拿地成本已经连续两年下降,且企业城市运营业务在拿地成本上优势明显,因此未来毛利率仍将有较大回升空间。企业利息收入、投资物业公平值、以及出售子公司这类非核心业务的收益增长带动净利润取得了 17.0%的增长。

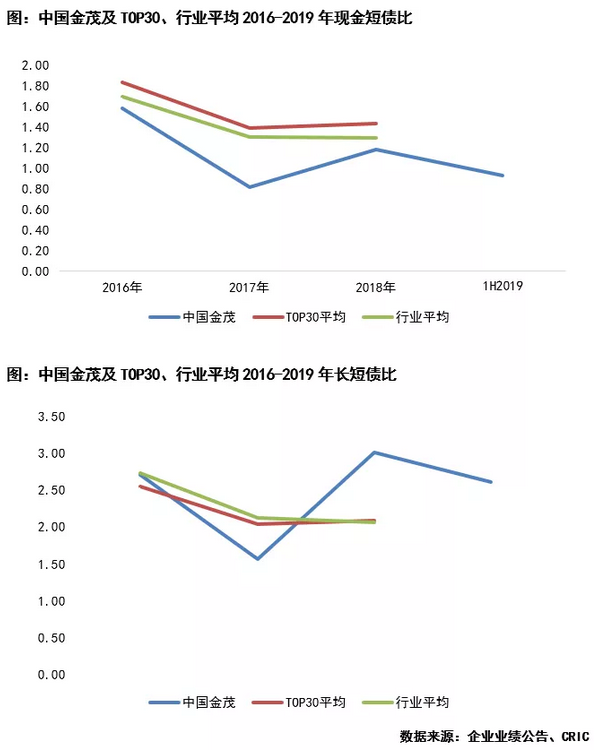

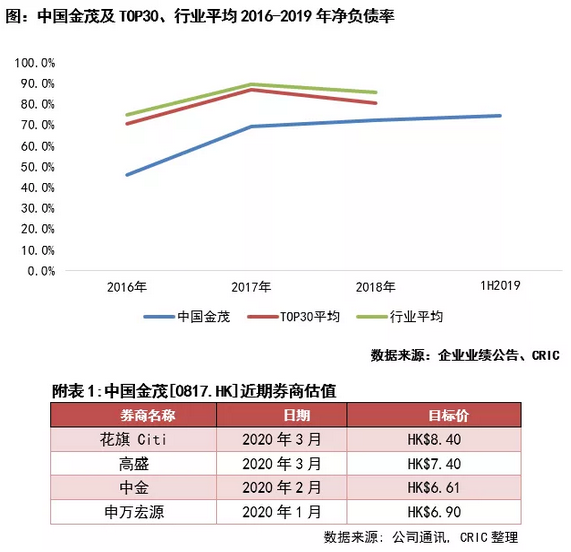

【偿债:净负债率保持稳健,融资成本优势明显】截止至 2019 年底,中国金茂共持有现金246.8 亿元, 现金短债比 0.93。长短债比仍保持在 2.60。企业净负债率为 74.4%, 净负债率水平仍然稳健。平均融资成本4.94%, 融资成本优势明显,且未来仍有进 一步下降空间。

1销售

跨入排行 20 强

冲击 2000 亿销售

销售进军全口径榜单 20 强,向 2000 亿发起冲击。2019 年,中国金茂实现全口径合约销售金额 1608.1 亿元,超额完成全年 1500 亿的销售目标,同比增长 25.6%,领先于百强企 16.0%的平均水平, 销售排名上升 6 位, 首次跨入 20 强, 位列全口径排行榜第 18 名, 签约回款 1573 亿元,回款率超过 95%。2015 年至 2019 年,中国金茂实现了超过 50%的复合业绩增长,根据企业发布的业绩目标, 2020 年金茂将正式向 2000 亿发起冲击,全年共推出可售货值 3110 亿元,只需 64%的去化率即可完成目标,同时企业还计划到 2021 年、 2022 年分别实现 2500、 3000 亿元销售目标。

2土储

拿地积极

城市运营持续贡献土储

投资积极,全年新增土储 1390 万方。2019 年金茂在土地市场频频出手,新进入金华、张家口、潍坊、威海等城市,全年新增土储建面 1390 万方,新增土储平均成本7525 元/平方米,相较于企业 21486 元/平米的销售均价仍有充足价差。新增土储权益比例较 18 年回升至 53%,由于金茂正在持续加大城市运营项目的拿地力度,而城市运营项目权益比例均为 100%,因此未来企业的土地权益仍有回升空间。

年内新落地 7 个项目,累计落地 20 个城市运营项目。 随着早期城市运营项目中欧国际城、长沙梅溪湖新城等的成功释放,定位城市运营商的金茂已经摸索出了一级土地收入分成+低价获取宅地+城市商办运营的运营开发模式。2019 年企业继续发力城市运营项目获取,新落地的 7 个城市运营项目为总建面达到了 2111 万平方米。

3盈利

净利润同比仍保持增长

地产结算收入增加带动总营收增长 11.9%,物管及装修等业务同比增长48.0%, 2019年金茂实现总营收 433.6 亿元,同比增长11.9%, 营收增长主要由于当期地产开发结转收入同比增长 11.8%达 377.2 亿元。酒店经营和商务租赁及零售商业运营两项业务表现相对平稳,其中酒店经营收入 19.7 亿元,商业运营收入 14.5 亿元。另外值得关注的是金茂的物管、绿色科技以及装修服务规模增长较快,2019 年实现营收 22.2 亿元,同比增长 48.0%。

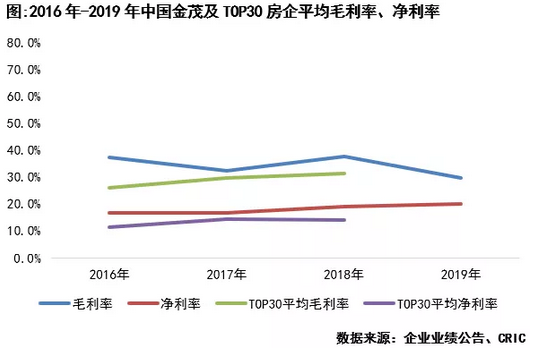

2019 年金茂实现整体毛利润 127.6 亿元, 整体毛利率 29.4%。 整体毛利率相较去年同比下降。 毛利率下降主要是受到地产开发业务影响,由于企业 16、17 年调控期间拿地成本较高,导致盈利能力被压缩。但是从企业 18、19 年拿地情况来看,企业土地成本已经连续两年下降,且目前对企业土储贡献达到四成的城市运营业务在拿地成本上优势明显,未来随着企业城市运营供地的持续增多,毛利率仍将有较大回升空间。

非核心业务利润大幅增长带动净利润及净利率增加。 2019 年金茂共实现了 86.29 亿元的净利润, 同比增长 17.0%,净利率 19.9%,同比上升 0.9 个百分点,处于行业领先水平。净利取得大幅度增长主要是利息收入、投资物业公平值、以及出售子公司这类非核心业务的收益有明显增长。

4偿债

净负债率保持稳健

融资成本优势明显

现金短债比 0.93。截止至 2019 年底, 中国金茂共持有现金(加上若干金融资产)246.82亿元, 企业现金短债比 0.93。截止至 2019 年末企业长短债比仍 2.60, 长短债务结构良好。

杠杆水平依旧稳健,融资成本优势明显。截止至 2019 年底, 企业净负债率为 74.4%,虽然相比去年略有上升,但其净负债率水平仍然稳健。2019 年中国金茂平均融资成本仅为 4.94%, 且根据管理层预期,随着 2020 年央行逐渐释放流动性,企业融资成本仍有进一步下降空间。

扫描上方二维码,关注中房网公众号