政策支持小微企业,房企融资大环境维持谨慎收紧

3月1日银保监会对《关于对中小微企业贷款实施临时性延期还本付息的通知》进行解释,提出要对中小微企业贷款实施临时性延期还本付息的优惠政策,可能会对中小房企的资金链稳定有一定帮助。而整体而言,在疫情肆虐、国际经济有下行预期的背景下,政府依然保持了坚持“房住不炒”的态度。银保监会也在22日的国务院新闻发布会上再次强调要坚决落实房住不炒的要求,促进房地市场平稳健康发展,同时配合地方政府稳妥处置地方隐性债务问题;外汇局也同时表示外债政策调整不适用于房地产企业,不会刺激房企增加外债。由此可以预见,国家依然会继续保持房企融资谨慎收紧的态度,房企融资环境近期放松的可能性不大。

本月房企融资额整体回升,融资成本环比下降

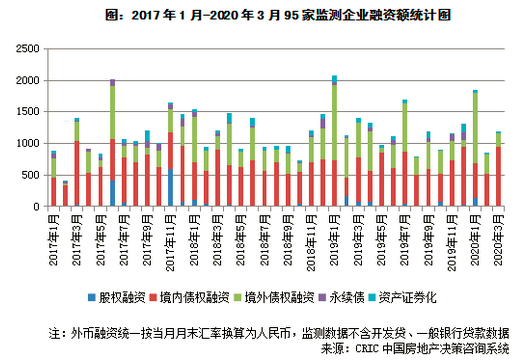

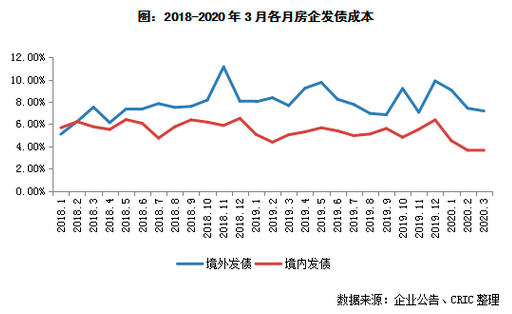

3月95家典型房企的融资总额为1195.58亿元,环比上升42.7%,同比下降14.5%。其中,本月房企的融资发债总额为839.88亿元,环比上升50.2%,同比下降5.4%。单月融资成本4.58%,环比下降1.00个百分点;其中境外债券单月融资成本7.18%,环比下降0.24个百分点,境内发债成本上升0.08个百分点到3.72%。主要在于3月份境外发债企业较少,从而结构性拉低了成本。

拟上市房企及分拆业务公司为16家

本月没有房企挂牌上市,但是房企旗下公司方面则有正商物业兴业物联和鸿坤物业烨星集团成功上市。与此同时,本月房企方面有金辉控股和上坤地产递交了招股说明书,房企旗下公司则有弘阳物业弘阳服务。因此截至2020年3月底,在港交所等待IPO的房企和房企旗下公司分别有9家和7家。此外,世茂、华润、禹洲、越秀、深圳控股等企业也在业绩会上宣布有分拆物业上市的计划,未来较为值得关注。

企业发债

债券发行:境外发债近乎停滞,短期融资券持续火热

3月95家典型房企的融资总额为1195.58亿元,环比上升42.7%,同比下降14.5%。其中,境内债权融资941.64亿元,环比增长83.9%,同比增长35.1%;境外债权融资225.14亿元,环比下降27.8%,同比下降59.2%。2月房企境外债权融资已不足1月的三成,本月的环比持续下降,主要由于疫情扩散至全球,且美股自3月9日起接连触发3次熔断,美元债市场动荡较大,我们监测的95家房企中,内房企美元债自3月12日后便无发行,而截至3月底全球疫情拐点尚未到来,内房海外美元债发行预估将会停滞一段时间,同时多家房企管理层在业绩会上表示目前不是美元债发行的窗口期,房企融资进而转向境内探索。

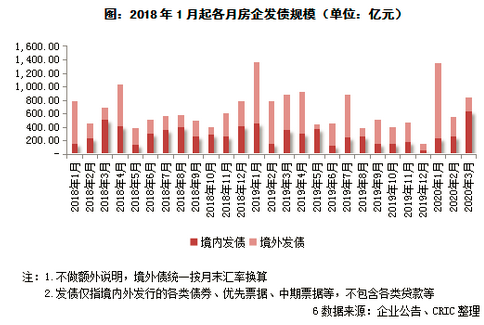

其中,3月房企的债券发行总额为839.88亿元,环比上升50.2%,同比下降5.4%,境内发债631.30亿元,环比上升132.7%,境外发债208.58亿元,环比下降27.6%,本月境内发债是境外发债的3.03倍,主要由于3月下旬受美股熔断影响导致的内房美元债发行停滞,房企转向境内发债。本月房企境内公司债发行332.20亿元、中期票据85.50亿元、超短融资券202.60亿元,分别环比增长221.4%、12.5%、120.2%,值得注意的是,超短融本月发行持续火热,发行了18笔。

3月单月房企新增债券类1融资成本4.58%,环比下降1.00个百分点;主要在于3月份境外发债企业较少,从而结构性拉低了成本。其中境外债券融资成本7.18%,环比下降0.24个百分点,境内发债成本上升0.08个百分点到3.72%。2020年前3月房企新增债券类1融资成本6.58%,较2019年全年下降0.46个百分点,其中境外债券融资成本达8.51%,较2019年全年增长0.41个百分点,境内债券融资成本3.87%,较2019年全年下降1.34个百分点。整体融资成本的下降主要由于一方面境外债券发行的减少,一季度境外/境内债券比1.40,同比下降了0.72,此外,境内超短融发行量的上升也是导致成本下降的重要原因。

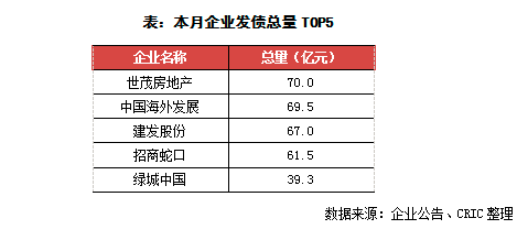

具体企业表现来看,3月发债最高的企业为世茂房地产,发债总量70亿元,主要为世茂房地产发行了3笔共70亿元的公司债,且这两笔融资成本较低,均在4%以下;此外,中海本月发行的3笔共计10亿美元境外优先票据,年限在5-15年,利率水平仅在3%左右,利率极低。

债券期限:本月到期债券类232.79亿元

本月房企有17笔债券到期,金额共计232.79亿元。其中,到期金额最高为碧桂园2016年3月发行的40亿元的公司债。此外,招商蛇口本月有2笔境债券到期,分别是一笔20亿元的中期票据和10亿元的超短融资券。

提前关注到2020年4月将有20笔债券到期,金额共计274.32亿元,环比上涨18%。单笔金额最高为景瑞控股2017年4月发行的一笔4亿美元人民币的境外优先票据。

上市和股票

拟上市企业:排队房企及分拆业务公司为16家

3月25日和30日,金辉控股和上坤地产分别向港交所提交了招股说明书,同时金辉也撤回了2016年向上交所递交的上市申请。因此截至2020年3月底,在港交所等待IPO的房企有海伦堡、奥山控股、万创国际、三巽控股、港龙地产、大唐地产、鹏润控股、金辉控股以及上坤地产9家,其中海伦堡、奥山以及万创国际的招股书已经过期,截止2020年3月底仍未更新,未来是否继续申请上市仍然有待观察。

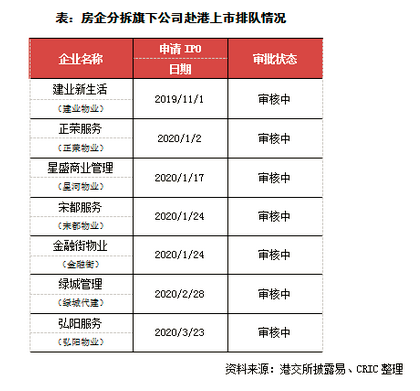

在房企分拆旗下公司上市方面,本月有弘阳地产旗下物业公司的弘阳服务向港交所申请上市,同时由于本月正商旗下物业兴业物联和鸿坤物业烨星集团都成功挂牌,因此截至2020年3月底,在港交所等待IPO的房企旗下公司共有7家。此外,本月世茂、华润、禹洲、越秀、深圳控股等企业也在业绩会上宣布有分拆物业上市的计划,未来较为值得关注,房企分拆物业或商管等板块上市的热潮仍在继续。

IPO和增发:2家房企旗下物业公司成功上市

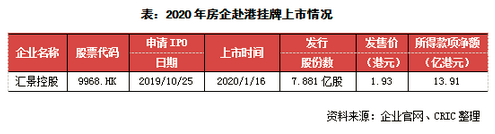

本月没有房企挂牌上市,因此2020年成功上市的房企截至3月底仍然只有汇景控股一家,与此同时本月也没有房企进行增发配股。

在房企分拆旗下公司上市方面,本月正商物业兴业物联和鸿坤物业烨星集团分别在9日和13日成功挂牌上市,是2020年首批上市的房企旗下公司。其中,兴业物联全球发售1亿股,所得款项净额为1.678亿港元;烨星集团则全球发售1亿股,所得款项净额为1.213亿港元。

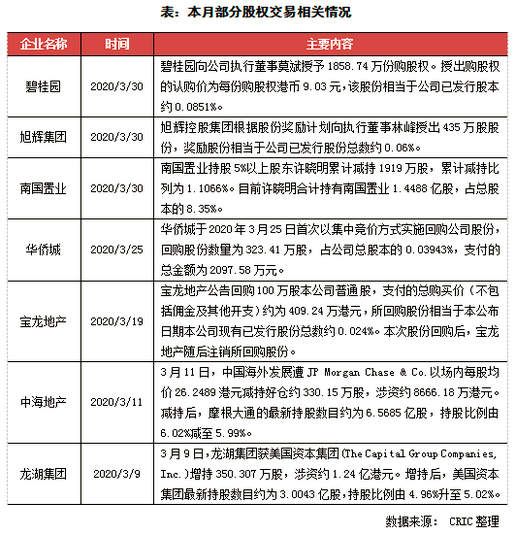

股权变动:龙湖和中海分别获境外机构增持和减持

本月有部分房企出现了股东对公司股票进行增持减持,比如难过置业、中海和龙湖等,其中中海股东摩根大通进行了减持,龙湖则获得美国资本集团增持,一定程度上反映了境外资本市场对企业未来前景的看法,然而整体来看动作并不大,数额都相对较小且对公司控股权并没有影响。本月还有部分房企如华侨城和宝龙地产等也公布了回购股份的结果,其中华侨城是首次进行股份回购,而宝龙则在回购股份之后直接进行了注销,公司股价也随之从近几个月来的最低点有所回升。

股价变动:地产股整体不佳,物业商管股依然是亮点

本月受疫情和美股熔断影响,再加上港股进入了年报季,2019年房企的业绩增长较为一般,因此A股和H股的地产股整体表现都不佳。由于国内疫情控制较为成功,复工复产也稳步推进,因而A股资本市场信心逐渐回升,A股地产股相对于H股而言表现相对较好,有近34%的地产股在整月出现了上涨,而H股则仅有15%。在H股方面,本月SOHO中国的涨幅较大,月涨幅为41.84%,企业从3月10日曝出私有化传闻之后股价持续震荡大涨,而根据其2019年业绩来看,企业表现实在平平,最终整月的股价大涨主要也是私有化带来的市场影响。除了SOHO中国之外,本月物业商管股的涨幅都相当不错,比如永升生活服务、中海物业和宝龙商业的涨幅排名内房股前五,再度体现了香港资本市场对物业商管股的青睐。

在A股房企方面,本月涨幅最大的是万通地产,其股价从23日开始一直到月末都在上涨通道中,最后整月涨幅30.13%。

其他资本运作

本月房企和金融机构的合作依然较少,值得注意的是中梁控股在本月7日与广发银行、浦发银行共同签署合作战略合作协议,根据协议,2020年广发银行、浦发银行将向中梁控股集团授信80亿元。截至2019年底,广发银行、浦发银行累计向中梁控股15个项目提供各类融资45亿元,融资余额29亿元。与2019年相比,2020年中梁控股获得的授信额度提高,也体现了金融机构对中梁未来发展的看好,对企业的资金链稳定有一定的帮助。

扫描上方二维码,关注中房网公众号