导 语

面对收并购市场机会减少、竞争加剧的态势,房企该如何借助这三种模式脱颖而出?

◎ 研究员 / 朱一鸣、贡显扬、汪慧、李丹

自2016年以来,房地产行业收并购热度持续高居不下,对于房企而言,收并购已经成为实现战略调整和维持规模增长的有效路径。但2018年以来,随着行业收并购机会减少,寻求优质项目难度的加大,收并购也面临更多的风险与挑战。

在此背景下,选择合理、有效的收并购模式是提高效率和效益的保证。本文我们通过梳理2019年收并购案例,总结了当前房企收并购的三种主流模式,并分析比较了不同模式的优劣势。面对收并购市场机会减少、竞争加剧的态势,房企该如何借助这三种模式脱颖而出?

01

2019年行业收并购机会减少,规模房企收并购力度不减

1.1行业收并购持续,2018年以来市场收并购机会减少

2019年,政策调控持续、行业增速放缓,龙头房企提质控速发展。但同时,千亿房企数量进一步增长,行业集中度继续提升,各梯队房企面临洗牌。在这样的竞争格局下,2019年各大房企在拿地更趋理性的同时,拿地方式也更趋多元化,行业收并购持续。

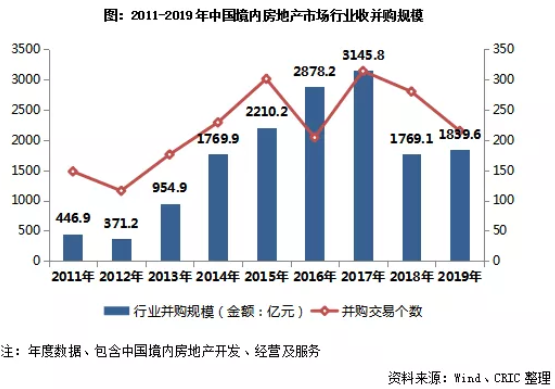

据统计,2019年中国房地产市场行业收并购规模1839.6亿元(包含中国境内房地产开发、经营及服务),较2018年同比增长4%。但近两年房地产行业的收并购较2015-2017三年间的规模有明显降低。可见虽然房地产行业收并购对企业的投资纳储和开发经营有着诸多优势,但随着早期性价比较高的优质标的被不断消化,从整个行业来看,2018年以来市场收并购机会减少、获取优质项目的难度加大。

1.2、规模房企主导、2019年收并购力度不减

虽然行业收并购机会减少,但2019年规模房企收并购力度不减。一方面,房企通过收并购获取的土地拿地成本较低、开发周期缩短、优势显著。另一方面,在2019年整体市场去化承压、行业洗牌的背景下,对自身财务情况较好、有布局扩张或规模增长意愿的房企而言,目前仍是较好的收并购时机。(部分略)

02

企业收并购的四大战略意图

在行业增速放缓、政策调控常态化、招拍挂竞争激烈的背景下,房企资金端和销售端普遍承压,可持续增长面临挑战。面对行业变局,收并购成为越来越多房企实现战略调整和维持继续增长的有效路径。

从当前参与收并购房企的战略意图来看,主要分为四种:一是快速扩充土储;二是加快规模扩张;三是巩固市场布局;四是降低进入门槛。

2.1、快速扩充土储:融创、阳光城等土储规模高速增长

近年来,土地市场调控常态化,各城市在土地出让中设置不同程度的条件限制,叠加部分热点区域土地招拍挂市场竞争激烈,起拍价高居不下,房企拿地面临高门槛、高溢价的困境,优质项目更是难求。因此,越来越多房企转向二级市场,通过收并购获取项目资源,扩充自身的土地储备。相比招拍挂市场,二级市场收并购成本优势更加突出,土地、项目资源利润具备可控性,另外,收并购的项目资源选择空间较大,有利于优质地块资源的获取。

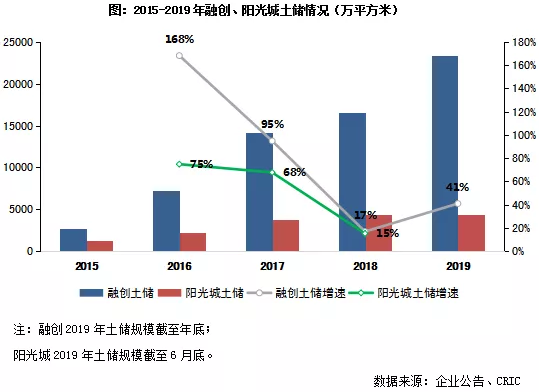

当前,收并购已经成为房企土储扩张的主要的方式,融创、阳光城等房企在收并购模式下均实现了土储规模快速扩充。融创自2016年开始减少在公开市场拿地,全面开启收并购拿地模式,全年新增土地土地储备5394万平方米,其中收并购占到2/3。此后2017-2019年,融创收并购持续发力,交易额连续三年在行业领先。在大举收并购拿地模式下,融创的土地储备也实现了越级跳,2016年年底土地储备达到7291万平方米,较上年末增加168%,2017年继续保持了大跃进式增长,增速达到95%,储备规模达到1.44亿平方米,到2019年融创的土储规模已经达到2.34亿平方米。

此外,2016年阳光城也加速推进收并购拿地模式,全年新增计容建面977.80万平方米,通过收并购方式获取13个项目,计容建面达835.9万平米。2017年,阳光城收并购项目个数进一步扩张至53个,计容建面超过1000万平方米。借助收并购模式,阳光城2016、2017年土储规模分别增长75%、68%,达到增长高峰。近年来,阳光城保持了较高的收并购力度,土储规模也持续维持在高位。

2.2、加快规模扩张:世茂、金科通过收购在建项目加快实现销售

在行业增速放缓的背景下,通过收并购实现项目并表是房企实现销售规模扩张的快速通道。特别是收购一些在建项目,可以有效缩短项目的开发周期,快速形成销售,从而作用到企业业绩上。当前,房企在收并购项目选择上,一般倾向于现金流导向型项目,一是已经处于开发中的在建项目,二是积累了一定品牌效应的项目后期开发工程,这些项目有助于提高资产转化率,实现规模快速扩张。(部分略)

2.3、巩固市场布局:阳光城大举并购进入核心城市(略)

2.4、降低进入门槛:恒大、绿地跨行业收并购推进多元业务顺利开展(略)

03

企业收并购模式比较及案例分析

通过梳理2019房企收并购案例,我们总结出房企收并购的三种主流模式,一是单项目导向型收购模式,二是资产包收并购模式,三是规模房企之间的股权并购规模。房企结合自身的战略规划与综合实力,选择合适的收并购模式,是收并购效益实现的关键。

3.1、通过单项目导向型收并购,项目选择与参与更加灵活

单项目导向型收并购,是针对目标项目,以项目或所属项目公司的股权为标的进行收并购的模式,通常通过在建工程转让或项目公司股权转让方式进行。单项目导向型收并购的目的在于获取目标地块或项目,且目标地块或项目具有针对性,避免盲目接收。

在单项目导向型收并购模式下,由于目标项目或地块明确,总价、建设规模及区域位置各指标清晰,可以充分且全面地进行收购价值评估,也有利于项目后期规划,顺利实现销售、盈利。

(1)单项目导向型收并购选择灵活,有助于获取高性价比项目

单项目导向型收并购模式最大的特点在于选择的主动权强,实际操作较为灵活,在项目的操盘、并表、控制权等方面均具备较强的选择空间,单笔交易总价也较为可控,有利于抓住市场机会,获取性价比高的优质项目。

从2019年收并购案例来看,世茂单项目导向型收并购特征最为显著。2019年,泰禾、粤泰在现金流及债务危机下进行资产出售,世茂顺势接盘了多个项目。从收购方式来看,世茂并未一次性全盘接收,而是一个项目一个项目选择性收购,部分选择全权收购单独操盘,还有通过收购项目公司股权参与项目合作。在这样的模式下,世茂不仅更加自主地选择项目,而且掌握了对项目操盘、并表的选择权。

例如,2019年5月,世茂受让佛山泰禾院子项目30%权益,并未实现并表,2019年9月,再次收购了31%的股权,掌握了项目的控制权,并实现并表,这主要基于世茂对于该项目发展预期看好,并表有利于助力世茂业绩的实现;杭州蒋村项目也是通过二次收购,进一步提升项目的持有权益;此外,世茂还接手了广州天鹅湾二期、广州嘉盛项目两个在建工程,并全权操盘,值得注意的是,世茂在此之前在广州并无全权操盘项目,这两个项目的选择具备战略意义。

总的来看,世茂对于各个项目的评估各有不同,这也决定了世茂对不同项目的参与程度。在单项目导向型收并购模式下,可以充分考虑收并购效益最大化,项目的选择品质更有保证,有助于成功实现“抄底”。

(2)单项目导向型收并购模式下更加考验企业价值权衡

单项目导向型收并购模式,不仅提高了企业在收并购中讨价还价的能力,同时可以兼顾项目回报率,在项目的选择、参与方式、参与程度上更加灵活。但与此同时,也更加考验企业对于项目的选择、评估和预判能力。(部分略)

(3)典型案例评估:广州天鹅湾二期项目(略)

3.2、通过收购区域管理平台公司,可以快捷高效地一次性获取打包资产

资产包收并购模式,通过收购区域管理平台公司的全部或50%以上股权,取得平台公司的控股地位,从而全部或实际控制平台公司旗下各项目公司的经营管理权和财务权,实现资产包项目的操盘和并表。这种模式下一般涉及项目多,交易总价也高,项目跨城市、区域的可能性大,不仅对企业资产规模和资金实力要求更高,也考验企业的整合能力。融创和阳光城为这类收购模式的典型房企代表。

2019年11月,融创斥资152.69亿元收购云南城投持有的环球世纪和时代环球各51%股权,其中环球世纪和时代环球即为这次交易的平台公司,融创通过这两个平台公司一次性获取了位于成都、武汉、长沙、昆明等城市的18个房地产开发项目的经营管理权,截止公告日总建筑面积(不考虑潜在意向土储)达3071.6万平方米。

(1)通过资产打包收购有助于实现更高的收购效率与性价比

资产包收购模式的优势主要体现在交易环节和交易对价上。一方面,该收购模式的交易主体为收购方和目标平台公司的原股东,双方达成收购协议后签订《股权转让协议》即形成转让,不需要征得平台公司旗下各项目公司的管理层或实际项目经营管理人的同意。如是,省去了收购方与每个项目公司沟通协商的繁琐步骤,收购效率大幅提升。

另一方面,资产打包一次性收购的性价比往往更高。相对于单项目交易或者公开市场拿地而言,大宗交易更容易通过协商降低溢价;亦或是涉及转让方的不良资产或财务问题,收购方出于规避风险考虑压低价格,整体项目均价往往更低廉。(部分略)

(2)通过资产包收购能够快速扩储,巩固并优化战略布局(略)

(3)资产包收购需谨慎关注不良资产掺杂以及潜在债务风险(略)

(4)典型案例评估:融创收购泛海资产包

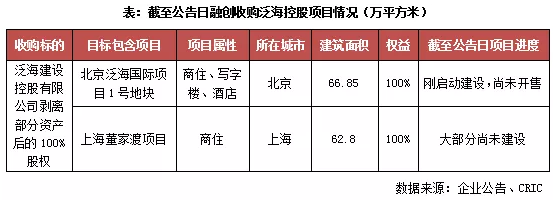

收购事件:融创于2019年1月,与泛海控股的控股子公司武汉中央商务区签订协议,以总对价125.53亿元收购其持有的泛海建设剥离部分资产后的100%股权。交易完成后,融创获得目标公司的剩余资产,即北京泛海国际项目1号地块,以及上海董家渡项目,总建筑面积达129.65万平方米。为控制风险,双方在协议中约定,拟剥离资产及其有关的所有债权、债务以及相应风险、义务、责任、收益均由武汉中央商务区享有及承担,与融创无关。

项目概况:融创此次通过泛海收购的两个项目均位于一线城市的核心区位。其中,北京泛海国际项目1号地块位于北京朝阳区核心位置,紧邻朝阳公园,周边环绕CBD、燕莎、丽都、朝青四大商圈,且教育、医疗配套成熟。该地块占地面积7.52万平方米,总建筑面积66.85万平方米,主要涉及住宅、商业、写字楼和酒店的开发,截至公告日项目刚启动,尚未开售。

泛海的上海董家渡项目包括10、12、14号三块外滩核心区位地块,位于上海黄浦区核心板块,紧邻黄浦江、豫园;周边环绕外滩、人民广场、南京路、老码头、董家渡金融城,教育、医疗、商业等配套资源成熟。该地块占地面积12.03万平方米,总建筑面积62.8万平方米,主要业态包括住宅和商业。截至公告日,除了10号地块部分项目已经入市销售,其他均未开售。

项目评估:北京泛海项目地处在北京的四至五环间,位于朝阳公园板块,1号地将建成东四环地标性建筑综合体,业态包括5A级写字楼、顶级奢华酒店、高档购物中心及智能城市观景豪宅等,将打造成为CBD的功能补充和延伸。2019年6月,经北京市规划和自然资源委员会批准,该地块调整了规划,适当增加了住宅比例,缩减了商业比例。根据CRIC,周边在售住宅项目均价约10-19万元/平方米,周边在售写字楼项目均价约5-10万元/平方米,预计项目货值在300-600亿元之间。

上海董家渡项目地处上海黄浦区,为内环内浦江“S”湾核心地段,在金融聚集带上,掌握城市重要脉络。随着“一城一带”的拟定,董家渡与外滩金融集聚带、陆家嘴形成鼎足之势,担负起全球第三大金融中心的核心位置,全球影响力攀升,将成为世界级不动产配置的优选。根据CRIC,融创·外滩壹号院(10号地块)目前已开盘的在售项目均价约11-12万元/平方米。值得注意的是,由于地块位置优越,在转让存在拆迁工作困难、进度缓慢等遗留问题。

预售情况:截至目前,上海董家渡项目的10号地块已部分开售,即融创·外滩壹号院。该项目总建筑面积约23万平方米,其由6栋18-22层高层住宅,和约2000㎡的运动会所组成,最近加推时间为2019年11月。项目定位为高端改善型,社区内规划有大型综合商业、公众开放的大型景观绿化带。目前共推出289-334㎡面积段的四种户型,进门双联排立体玄关设计,南向三房三卫,自然通风采光,全屋静流线区分明确,打造高品质豪宅。根据CRIC,该项目2019年全年实现销售金额65.43亿元,销售面积5.48万平方米,销售业绩领先周边项目。

综上,融创凭借强劲的操盘实力,足以应对遗留问题,实现项目价值收益的最大化。此外,区位地段的绝对优势,叠加融创卓越的产品力与品牌影响力,项目未来升值潜力可期。

3.3、通过搭建战略合作平台,推进资产规模更大的股权并购

(1)规模房企之间以股权并购的模式共同组建合作平台,实现“1+1>2”(略)

(2)房企之间的股权并购涉及资产规模更大、交易周期更长

相较于单项目层面的并购、以及收购资产包形式的股权并购外,在两家或多家规模房企之间的股权并购中,涉及的资产规模更大、整体的交易周期也会显著拉长。而正是通过搭建战略合作平台的模式,规模房企之间才得以在更长的时间周期内,对规模庞大的股权及资产进行有序的交割。

一方面,规模房企之间基于股权并购的合作平台,涉及的资产规模更大。如在融创、富力、万达的战略合作中,交易总对价达637.5亿元。其中,融创以438.5亿元收购西双版纳万达文旅项目、南昌万达文旅项目等13个文旅项目的91%股权,富力以199.1亿元收购万达商业77个酒店的全部股权。而在中交、绿城的合作签约中,计划总投资超过人民币2500亿元。其中,包含福州苏洋项目、宜昌南灵小镇项目、庐山西海项目等近30个项目在内,共签订了16份意向合作协议。

另一方面,规模房企之间的平台合作整体的交易周期更长。如早在2014年末,中交集团就以60亿港元购得绿城中国24.288%股权,与九龙仓并列为第一大股东。2015年,中交集团增持绿城中国股份至28.912%,超过九龙仓所持股份成为绿城第一大股东。而直至2018年,中交与绿城才进一步加深合作、签署了仅30个项目的合作协议,为绿城开拓了新的市场和土地获取渠道。

(3)平台调整升级过程中,进一步优化人员配置和组织架构(略)

(4)典型案例评估:世茂收购福晟70%股权,组建世茂福晟平台

2020年1月,世茂收购福晟集团70%股权,并通过举办品牌发布会宣布双方达成全面的战略合作伙伴关系。收购完成后,世茂、福晟将通过输出全新的品牌平台——“世茂福晟”开展战略合作,实现“1+1>2”的效果。此次股权合作以世茂和福晟为主,由世茂操盘,金融机构提供相应支持。今后双方涉及合作的项目品牌输出一律用“世茂福晟”,合作内容涵盖所有项目。目前世茂主要通过代建、品牌输出等方式介入福晟日常运营,包括对项目进行债权重组。

一方面,对于世茂而言,此次世茂对福晟的股权并购为世茂新增了大量的货值储备、并补齐了世茂在旧改土地储备上的短板。福晟包括在深圳、惠州、镇江、扬州、郑州等地的旧改及城市更新项目在内,有着丰富的土地储备资源。其中仅在大湾区,福晟就拥有建筑面积逾1000万平方米的项目。未来,世茂和福晟将合作进行房地产开发,并针对旧城改造项目成立城市更新平台。有助于世茂的业绩在2019年行业销售TOP10的基础上实现进一步增长。

另一方面,对于福晟集团而言,福晟集团自2017年以来的高杠杆扩张虽然积累了大量的土地储备,但也在财务上带来了较高的短期流动性压力。此次通过世茂福晟平台的搭建,依托金融机构东方资产、信达资产的支持,得以逐步化解经营中的资金压力。并借助世茂更具优势的资金运作、项目操盘、产品赋能以及营销实力,为合作平台中项目的后续操盘经营才来更多的提升。

04

总结与建议

4.1、总结

通过2019年典型房企收并购案例梳理与分析,我们总结出三种主流模式:

一是单项目导向型收购模式,即以项目或所属项目公司的股权为标的进行收并购的模式。该模式选择性较为灵活,且目标项目明确,避免盲目接盘,更易于获取高性价比优质项目,但考验企业对项目的评估和预判能力。

二是资产包收购模式,即通过收购区域管理平台公司,全部或实际控制平台公司旗下各项目公司的经营管理权和财务权,实现资产包项目的操盘和并表。该模式享受更高的性价比与收购效率,但可能涉及不良资产、潜在债务风险与目标公司的整合等问题。

三是规模房企之间的股权并购模式,通过搭建战略合作平台来推进,侧重后续的合作经营,通过双方资源、经营管理能力等多方面的优势互补实现1+1>2的合作效应。该模式涉及更大的资产规模及更长的交易周期,同时在平台调整升级过程中,面临人员配置和组织架构整合。

以上三种模式各有利弊,房企需结合自身发展现状与目标,在不同的情形下选择相对合适的收并购模式,是实现效益最大化的保障。

4.2、机会与建议

2020年伊始,突来的疫情打乱了市场秩序与节奏。尤其是部分中小型房企,资金链承压严重,短期内面临财务困境的概率较大。随着行业洗牌的推进,以收并购为主流方式的行业整合或迎来新契机。在此背景下,资金充裕的房企可伺机而动,抓住窗口期。

值得注意的是,在行业调整期下,收并购市场竞争更加激烈,同时也将涌现更多风险标的,房企在抓住机遇、抢占市场的同时,选择合理的收并购方式显得尤为重要。同时,收并购除了对房企的现金流有着高要求,也考验房企的运营、品牌建设、项目操盘等各方面能力,是一场综合实力的较量。房企在收并购前期应提前关注管理、政策、债务等多层面的风险因素,并做好预期风险的控制防范工作。

扫描上方二维码,关注中房网公众号