克而瑞研究中心 沈晓玲、万任澄

导读:合约销售突破两千亿大关,融资优势、盈利能力良好。

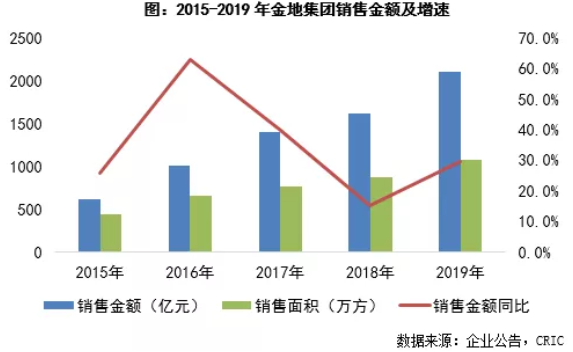

【销售:合约销售突破两千亿,增速优于同规模房企】2019年,金地集团实现合约销售金额2106亿元,销售面积1079万平方米,分别同比增长29.8%和22.9%,成功步入两千亿规模房企之列。在经历连续两年合约销售增速放缓后,2019年金地集团业绩增速迎来拐点,不仅较去年同期上升14.5个百分点,当年增速也高于同规模房企。

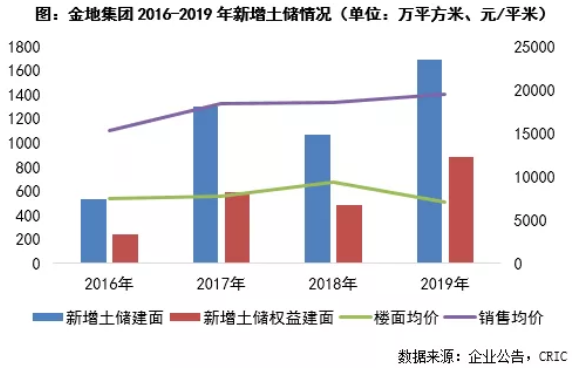

【土储:拿地规模维持高位,加大三四线城市布局】2019年,金地集团新增土储建面1688万方,新增土地总价1000亿元,分别同比增长57.5%、20%,拿地销售比为0.57,较去年同期略微下滑0.05,保持较高拿地力度。城市布局方面,企业在深耕一二线同时,适当布局了具备人口汇聚能力及市场容量的三四线城市,年内新进贵阳、廊坊、鄂州、泰州、江门等十一城,除贵阳外,其余均为三四线城市。

【盈利:营收净利同比双增,盈利能力优于可比房企】2019年,金地集团实现营业收入634.2亿,归母净利润100.8亿,分别同比增长25.1%、24.4%,营收归母净利实现稳步增长。实现毛利率、归母净利率分别为40.8%、15.9%,均优于可比房企,体现企业良好盈利能力。

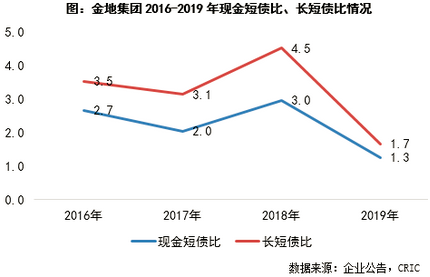

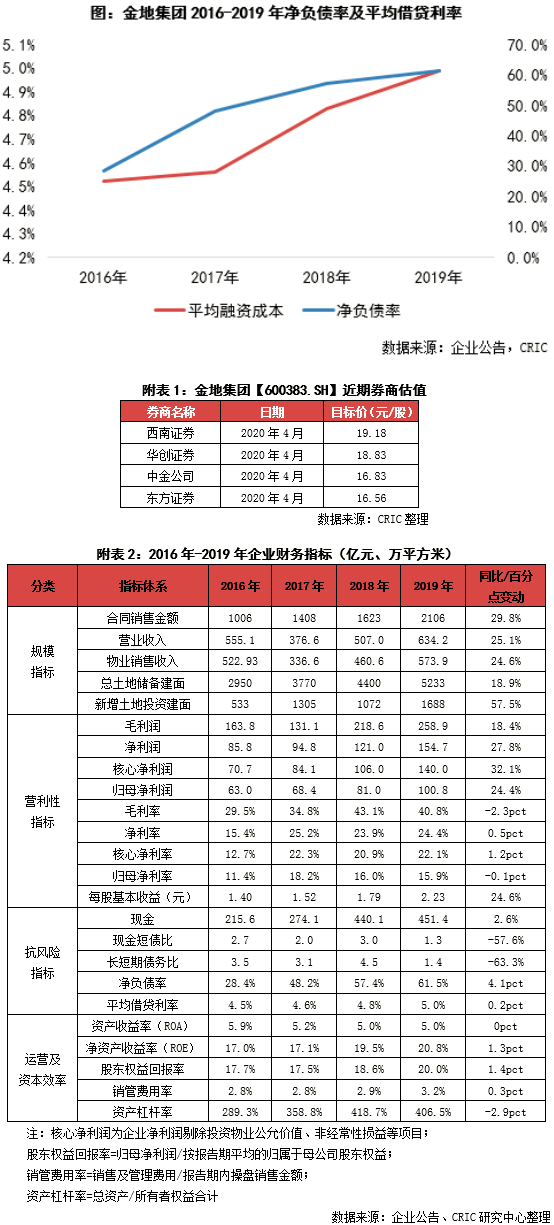

【偿债:短债压力有所上升,资金成本优势明显】受到长期债务临近到期影响,金地集团短期负债同比大幅增长142%,达到361.1亿元,现金短债比及长短债比分别下滑1.7及2.85至1.3、1.7,债务结构不及以往,但短期偿债压力可控。加权平均融资成本仅为4.99%,融资优势凸显,净负债率61.5%,位于行业低位。

1销售

合约销售突破两千亿,增速优于同规模房企

销售增速迎拐点,顺利迈入两千亿大关。2019年,金地集团实现合约销售金额2106亿元,销售面积1079万平方米,分别同比增长29.8%和22.9%,成功步入两千亿规模房企之列,销售均价较2018年略微提升至19518元/平方米。在经历连续两年合约销售增速放缓后,2019年金地集团业绩增速迎来拐点,不仅较去年同期上升14.5个百分点,当年增速也高于同规模房企。

2投资

拿地规模维持高位,加大三四线城市布局

拿地力度维持高位,权益比例仍旧偏低。2019年,金地集团新增土储建面1688万方,新增土地总价1000亿元,分别同比增长57.5%、20%,权益购地金额558亿,权益比例46.5%,虽较去年同期提升6.1个百分点,但依旧处于较低水平。拿地销售比为0.57,较去年同期略微下滑0.05,保持较高拿地力度。

深耕一二线同时,择机布局优质低能级城市。2019年金地集团一二线城市总投资额占比合计达到65%,与去年同期基本持平,一二线依旧为企业主力布局区域。从结构上看,年内企业加大了二线城市的投资力度,二线城市的投资占比较去年提升12个百分点,达到55%,集中在天津、沈阳、南京、杭州等深耕城市。一线城市则有所下滑,导致企业平均楼面价下滑23.8%至7109元/平方米。此外,企业在深耕一二线同时,适当布局了具备人口汇聚能力及市场容量的三四线城市,年内新进贵阳、廊坊、鄂州、泰州、江门等十一城,除贵阳外,其余均为三四线城市。三四线城市投资拿地金额占比由2016年的11%提升至2019年的35%,下沉趋势明显。

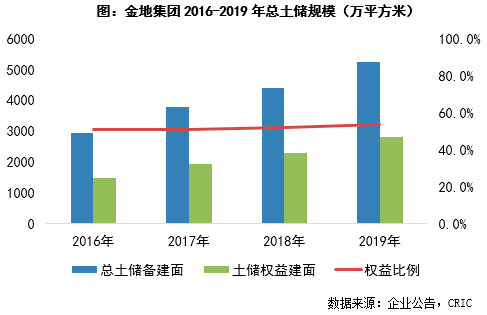

土储保障3-4年发展需要,土储规模较为合理。2019年金地集团总土地储备达5233万方,同比增长18.9%,权益土储2802万方,权益占比仅53.5%,仍旧偏低。结合企业19年1079万方的合约销售面积,目前土储规模足以支撑企业未来3-4年业绩发展需要,土储规模合理。

3盈利

营收净利同比双增,盈利能力优于可比房企

物业销售稳步结算,营收净利同比上升。2019年,金地集团实现营业收入634.2亿,归母净利润100.8亿,分别同比增长25.1%、24.4%,营收归母净利实现稳步增长。其中并表范围内房地产项目结算面积393.2万平方米,同比增长53.8%,贡献结算收入573.92亿。2020年企业计划竣工面积1158万方,较19年实际竣工面积同比增长25%,将对未来营收及结算增长实现良好支撑。毛利率、归母净利率维持行业高位,三费费用率略有抬升。2019年金地集团实现毛利率40.8%,虽较去年同期略微下滑2.3个百分点,但仍旧保持在40%之上,远超行业平均水平。归母净利率达到15.9%,与去年同期基本持平,也高于可比房企。三费费用率方面受到销售规模扩张、外拓城市及员工数量增加等影响,同比提升1.78个百分点至9.73%。

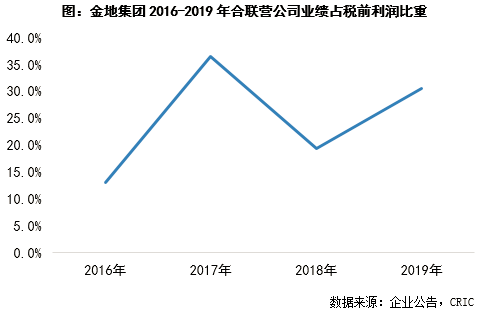

应占合联营公司业绩同比大增,表外项目结算增多。2019年,金地集团的应占合联营公司业绩达到59.8亿,较去年大幅增长104.3%,占税前利润的比重达到30.6%,非并表项目结算明显增长。虽然表外项目结算有利于企业提升利润率指标,但并不能在营收方面体现。

4短债

短债压力有所上升,资金成本优势明显

短期债务同比大增,债务结构不及以往。受到长期债务临近到期影响,金地集团短期负债同比大幅增长142%,达到361.1亿元,现金短债比及长短债比分别下滑至1.3、1.7,债务结构不及以往。不过企业在手现金依然能够覆盖短期债务,偿债压力虽有加大但整体风险可控。

融资优势凸显,净负债率维持低位。2019年,金地集团的加权平均融资成本仅为4.99%,远低于行业平均水准。一季度企业趁利率下行阶段又陆续发放多笔超短融、中期票据,票面利率仅介于2.6%-3.6%之间,融资优势尽显。净负债率方面略微提升至61.5%,但依旧位于行业地位。

扫描上方二维码,关注中房网公众号