近年来,中国房地产行业整体规模增速放缓、步入调整期,房企生存及发展环境发生转变。企业在自身布局拓展以及规模扩张需求下,纷纷寻求合作开发,项目合作开发占比不断提升。在当前融资及市场环境下,房企资金压力仍然较大。通过合作开发,房企可以用相对较少的资金撬动更高的销售业绩和利润规模。从企业经营角度,合作开发也有助于房企高效获取土地、分散风险、在项目开发中优势互补。

另一方面,虽然目前行业整体的项目合作开发已成为趋势,各种合作模式也日渐成熟。但同时,合作开发对房企的增长质量和母公司股东权益也会有一定程度的稀释,其背后潜在的经营风险不应忽视。本文,我们将从企业经营及财务表现的角度对房企合作开发的得失进行解析。

01

年内部分房企发布寻地合作计划

合作开发趋势深化

1、百强房企销售权益降幅明显,TOP30之后房企更为显著

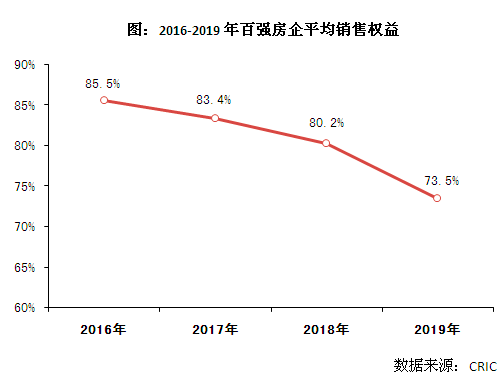

合作开发必然就会涉及到项目权益的分配,销售权益占比的降低是房企合作项目增加的主要表现之一。我们通过对房企销售数据统计分析发现,2016-2019年TOP100房企加权平均销售权益持续走低,2019年仅为73.5%,较2018年下降6.8个百分点。降幅也达到近三年的最高,呈现持续扩大的趋势,可见市场环境的变化倒逼房企加强合作。

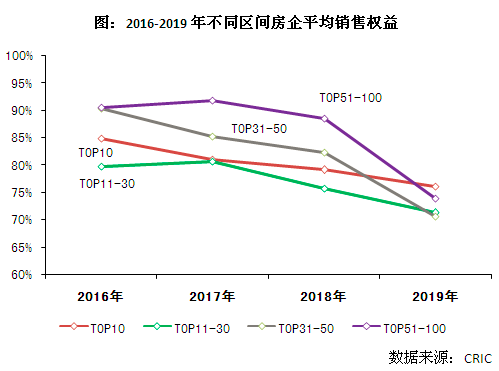

考虑到不同规模房企发展特征、合作开发需求存在差异,我们将TOP100房企分为TOP10、TOP11-30、TOP31-50、TOP51-100四个区间,观察趋势的异同。从数据表现来看,加权平均销售权益下降趋势仍然得证,但是不同区间房企的趋势变化各有特点。

其中,TOP10房企规模实力雄厚,拥有较强的操盘能力,一般在合作开发中权益占比较高。2019年,TOP10房企加权平均权益最高,同时降幅也最为平缓。而TOP31-50、TOP51-100两个区间的房企2019年加权平均权益降幅最显著,TOP30之外的房企由于规模增长空间受到挤压,生存压力更大,通过增加合作开发扩大规模是当前的主要战略路径。

2、少数股东权益占比整体提升,同比提高3.6个百分点(略)

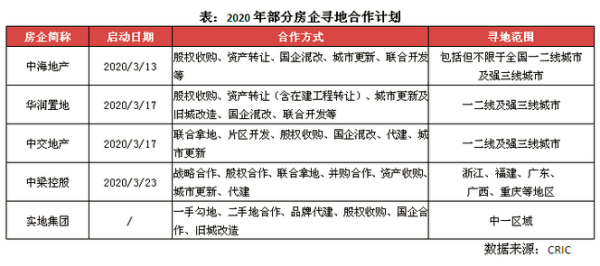

3、华润、中海、中梁等房企相继发布寻地合作计划

今年以来,中海地产、华润置地、中梁控股相继发布2020寻地合作计划,此外,实地集团、中交地产、信友集团、金沙集团等房企也公开寻找土地合作伙伴。从具体寻地合作计划来看,合作方式整体呈现多样化,包括战略合作、股权合作、联合拿地、收并购、代建、城市更新等等,区域范围主要集中在潜力城市或热点城市,多为一二线和强三线城市。未来,规模房企之间合作开发的趋势将进一步加强。

例如,中海3月13日通过官方公众号宣布寻地合作计划,就股权收购、资产转让、国企混改、城市更新、联合开发等业务范畴展开全面合作,城市范围包括但不限于全国一二线城市及强三线城市,这一计划涵盖了中海地产旗下华东、北方、华南、华北和西部区域,以及专攻二线以下城市的中海宏洋。整体来看,中海各个区域在选择合作城市上,偏向于潜力型城市和高能级城市。

02

房企合作开发撬动规模增长

三大模式成为主流

1、合作开发撬动更多优质资源,助力全口径销售规模增长

近年来,在资金压力和土地市场土地获取难度增加的背景下,房企纷纷寻求合作开发以满足自身的规模发展需求。从上述规模房企2020年以来发布的寻地计划也可以看出,合作开发正成为房企获取优质资源、谋求规模提升的主要途径之一。

通过分析规模房企业绩增速与销售权益变动的关系,我们发现,在近年来全口径业绩增速较高的房企中有不少房企的销售权益比都有较为明显的下降。在我们研究的这70家典型上市房企中,2016年以来均保持了业绩规模的增长,其中有超8成房企的销售权益占比呈不同幅度的下降。具体而言,在2016-2019年三年全口径业绩复合增长率高于30%的房企中,有超6成房企自2016年以来的销售权益比降幅较为明显,大于10%。

特别是对于中小规模的房企而言,在面对市场以及其他房企带来的生存竞争压力前面,其自身的规模诉求也相对更高。这部分房企中,以中梁、正荣、美的置业、弘阳、德信、力高、银城等为代表的新上市房企就表现得较为突出,在销售业绩复合增长率高于40%、优于规模房企整体的同时,销售权益占比的降幅也高于行业其他房企。

2、高效获取土地、拓展全国化布局,开发职能层面优势互补(略)

3、通过联合拿地分摊资金压力,获取土地同时控制拿地成本

通过联合拿地展开合作开发是目前最为常见的一种合作模式。房企通过成立项目公司合作拿地,一方面,可以分摊投资资金压力,目前在政策持续调控下,行业整体融资渠道收紧和融资成本上扬的现状为房企融资带来相当的压力,流动性风险成为房企普遍关注的问题,联合拿地有助于企业分摊成本、控制投资支出。

另一方面,联合竞标土地的形式也在相当程度有效避免非理性竞争,当前,高溢价拿地现象频现,特别一线城市和热点二线城市,土地资源供应有限,竞拍者众多,且多数地块采取竞价方式,竞争尤为激烈,合作拿地可以让房企以更合理的溢价获取土地,有效控制拿地成本。

在2019年度业绩发布会上,越秀地产、融信中国、首创置业、中国奥园、弘阳地产、正荣地产等多家房企均表示,在2020年还将继续增加土地联合获取开发、增强合作。目前通过联合拿地展开合作开发的模式已经较为成熟,并为多数房企所接受,未来仍将是主流模式,成为越来越多房企寻求合作开发的路径。

4、入股项目公司进行合作开发,通过股权合作获取优质地块

通过入股项目公司进行合作开发也是重要的合作模式之一。当前,招拍挂市场优质地块难寻,并且起拍价普遍较高。房企通过入股项目公司获取项目权益,进行股权合作,可以更加高效得获取优质地块,控制拿地成本。目前来说,规模性房企在股权合作上的优势更加突出,如融创收并购总金额连续三年在行业领先。同时,地方性中小房企与规模性房企合作开发也有助于提升项目的品牌知名度,进而提高产品溢价,获得更高的收益。

收并购是进行股权合作常见的路径。今年,收并购作为行业关键词之一,市场机会受到大多房企关注。2019年度业绩发布会上,华润置地、绿城中国都认为今年收并购机会多,公司将加大收并购力度,扩充土地储备;正荣地产也认为今年是收并购的好时机;此外,龙光地产表示将积极把握土地收购机遇,同时寻求更多并购目标。由此,我们可以预期,收并购市场的热潮会促进更多房企之间的合作开发,合作开发也将更加趋向成熟化。

5、以小股操盘或代建参与开发,轻资产运营模式逐步成熟(略)

03

股权合作影响利润表现

房企平衡规模和效益是关键

1、项目合作并表,增厚房企营收及毛利润规模

(1)少数股东损益占比提升,反映房企并表合作增加(略)

(2)项目合作并表增厚营收规模,稀释控股股东净利占比

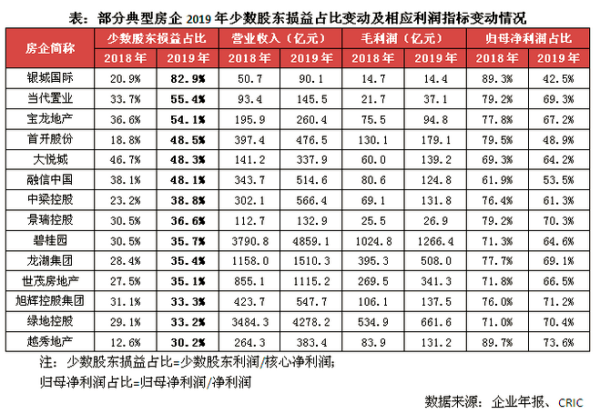

房企合作开发的并表,一方面会带动营收规模及毛利润的提升。诸如中梁、当代置业、越秀等房企,2019年通过并表合作的增加,实现营业收入和毛利润规模的大幅提升。其中,中梁的少数股东权益占比连续两年持续快速增长,合作力度加码,营业收入和毛利润分别同比提升87.5%和90.7%至566.4亿元和131.8亿元。基于合作并表项目的利润水平在一定程度上影响到房企整体的利润表现,通常来说,房企更倾向于选择高利润水平的合作开发项目并表,同时对合作开发项目进行操盘运营,在推动规模增长的同时提升整体利润率水平。

另一方面,归母净利润占比则被稀释。随着并表合作带来少数股东权益占比的增加,在一定程度会侵蚀上市房企股东的利润,2019年少数股东损益占比增长的典型上市房企中,近三成房企归母净利润占比下降幅度超过10个百分点,其中银城国际的归母净利润占比同比下降46.8个百分点至42.5%。因此,需谨慎关注合作并表项目数量增长后 “增收不增利”的情况,以及并表高杠杆项目公司带来的资金风险。

2、非并表项目通过投资收益带动归母净利率提升

(1)投资收益占比提升反映房企非并表合作比例增加

对于合作开发的非并表参股房企而言,项目的结算收益会更多的通过权益法进行核算,最终以对联营及合影企业投资收益的形式反应在这些企业的当期利润中。我们将投资收益占比定义为投资收益与核心税前净利润的比值,用该指标反映房企非并表合作情况。2019年70家典型上市房企中,近七成房企投资收益占比提升。其中,首创置业、城建发展、德信中国等房企的投资收益占比居高,非并表合作比例较高。

(2)非并表合作带动房企净利率水平提升(略)

3、合作开发提升ROE水平,优化房企显性债务指标

除了对利润指标的优化,部分房企通过合作开发还能在一定程度上提升ROE水平,同时也有助于优化企业的杠杆情况。一方面,通过合作开发,房企凭借较少的资金占用撬动了更高的净利润规模,提升ROE水平;另一方面,房企合作开发过程中,通过引入项目合作方的资金减轻外部融资压力,从而优化显性债务指标。如滨江、宝龙、融信等上市房企2019年合作力度加码,盈利能力均同比显著提升,净负债率得到改善。(表略)

04

案例解析

合作开发对房企发展的影响

1、阳光城

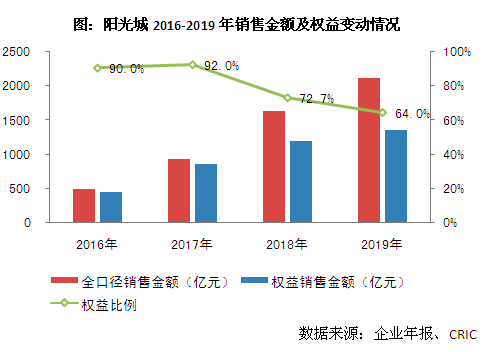

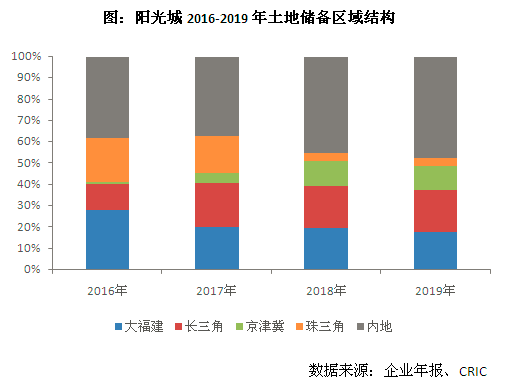

阳光城在2016-2019年短短四年间,全口径销售规模由487.2亿元增长至2110.3亿元,平均复合增长率达63%。规模的迅速增长除了得益于阳光城的区域及城市深耕策略及营销管理体系的不断优化,合作开发撬动也是其关键之一。自2018年开始,阳光城便加码合作力度,通过合作加速项目的拓展,2019年权益比重进一步下降至64%。

从投资角度来看,近年来阳光城随着收并购及合作拿地的加码,全国化布局逐步完善。2018年,阳光城在整体拿地趋谨慎的步调下,合作拿地却持续发力。当年新增土地的建筑面积权益占比仅58%,同比下降13个百分点,单地块权益在50%及以下的地块建面占比由上年的35.6%增长至53.7%。2019年,通过合作及收并购和获取的土地中,仍有近一半权益占比小于50%。

通过合作纳储,阳光城进一步扩展对于长三角、京津冀及内地战略城市的布局。2016-2019年间,大福建土储占比由28%下降至18.1%,长三角、京津冀和内地战略城市土储占比分别提升6.9、10.8和9.2个百分点。整体来看全国化布局更趋均衡与完善,成为突破千亿及后续持续快速发展的重要基础支撑。

2、中梁控股

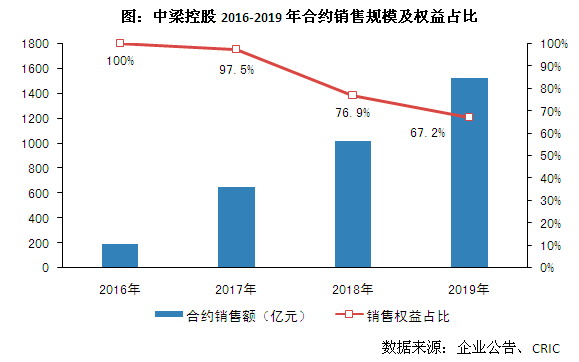

2019年7月,中梁在香港联交所主板成功挂牌上市,是近年来新上市房企中规模最大的房企。2016-2018年,仅用两年时间中梁成功从190亿元跃升至千亿阵营,2019年达到1525亿元,同比增长50.2%,在整个行业规模增速放缓的背景下,依然保持了很高的增速。2016-2019年,中梁的合约销售金额年均复合增长率达100.2%。

但销售规模高速增长的同时,我们发现中梁的销售权益占比也在持续下滑,2019年仅为67%。由此可见,中梁通过牺牲权益、加大合作力度,从而达成了规模的快速进阶。与此同时,近年来中梁的少数股东权益也在急速扩张,2019年同比增长190.8%,达到近三年来最高,少数股东权益占比也超过半数达58.3%,这进一步印证了中梁项目中合作开发力度之大。

在合作开发模式下,除了销售规模急剧扩张,同时也带动利润规模的持续增长。一是合作开发的并表部分增加,使得毛利润大幅增长,2019年中梁毛利润131.82亿元,同比增长90.7%;其次合作开发中非并表部分会体现在投资收益上,从而带动净利润规模、归母净利利润增长。总的来看,2019年中梁净利润达62.56亿元,其中归母净利润为38.34亿元,同比增长98.5%。但随着合作项目的增加,也可以发现中梁归母净利润占比也在不断被稀释,2019年仅为61.3%,相较2018年76.4%进一步收缩,显然从这一角度来讲,合作开发也在一定程度对母公司损益产生影响。

2020年,中梁提出“开放合伙、开创平台、九全破局、共识共创”的年度主题,并在此指引下,寻求更多合作,2020年3月23日启动寻地合作计划,通过战略合作、股权合作、联合拿地、并购合作、资产收购、城市更新、代建等模式进行全面合作,继续强化合作开发力度。

……部分略……

3、美的置业:(略)

4、中骏集团

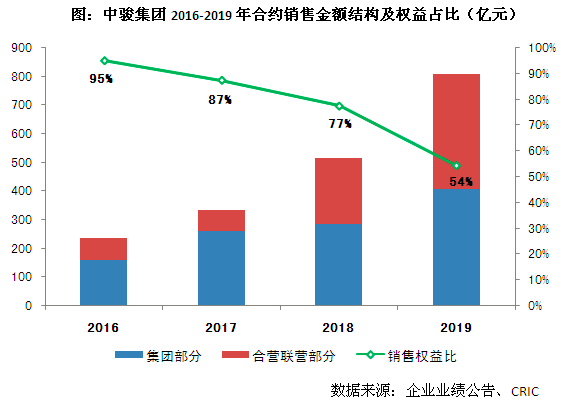

中骏近年来销售业绩规模增长较为显著,2019年中骏集团实现全口径销售金额805亿元,全口径销售面积632.5万平方米,分别同比增长56.7%和52.4%。2016年至2019年额度合同销售复合增长率达44%,在规模房企达到较高水平。

销售规模的高增长,一方面得益于中骏以加速去化、回笼资金为目标,在二线及强三四线城市推出新盘,2019年内在售项目超过150个,其中46个为新推项目。另一方面,也主要是由于中骏集团近年来持续加大项目合作力度。2019年全年,中骏集团合营联营部分的销售额达401亿元,在2017年的基础上复合增长134%。其销售权益比从2016年的95%降低近41个百分点至2019年的54%,全口径销售金额增速明显高于权益金额增速。

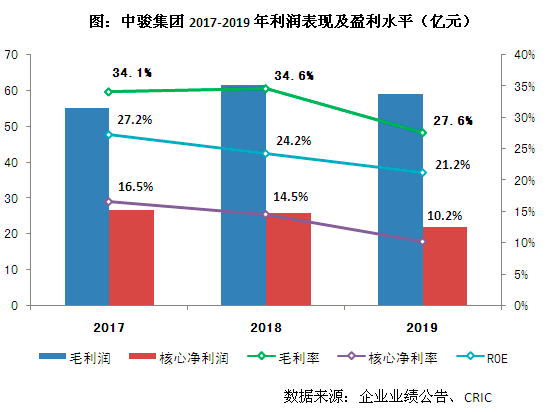

加大合作开发项目的拓展力度,虽然可以在短期内对全口径业绩规模起到较为明显的推动作用,但对企业利润和盈利水平的贡献却相对有限。受合营联营项目中部分项目非并表的影响,近年来中骏的营收规模增速不及销售增速,2019年中骏集团实现毛利润58.9亿元,核心净利润21.7亿元,(扣除投资物业公允价值变动及其他收入影响后)利润规模较去年同期均有所下降。相应的,其毛利率和核心净利率的降幅也较为明显,合同销售的快速增长并未能为公司带来盈利水平的提升。

.

总结:总体而言,在行业整体合作开发趋势加剧的背景下,合作开发已成为房企获取优质资源、谋求规模提升的重要途径。近年已有部分房企通过项目合作开发实现了业绩规模的增长。2020年以来也有不少规模房企积极发布寻地合作计划,旨在通过项目合作拓展更多潜在资源。但同时,合作开发背后潜藏的风险也不容忽视。

一方面,从合约销售业绩的角度来看,近年来部分规模房企在全口径业绩规模高速增长的同时,销售权益占比大幅降低。通过低股权、非操盘项目的增长“注水”业绩规模,导致权益销售增速显著低于全口径销售增速,实际增长质量有待考量。

另一方面,从房企财务表现的角度来看,合并报表中母公司合作项目数量的增加,在增厚营收规模的同时也会稀释母公司股东损益占比,在少数股东损益及其占比提升的同时,部分房企的归母净利率可能会出现增速放缓或下滑。

在行业竞争压力以及业绩规模诉求面前,对于房企而言,如何平衡规模和效益同步发展是关键。更多地关注自身的操盘及权益口径业绩,在一定程度上更有助于房企提高自身的增长质量。

扫描上方二维码,关注中房网公众号