导读:

完成全年销售业绩压力较大,上半年积极降杠杆,拿地销售比仅0.12。

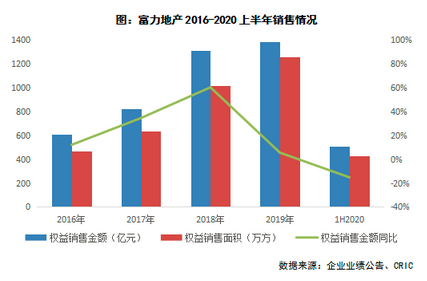

【销售增速下降,下半年仍需加大销售力度】2020年上半年,富力地产实现权益销售金额510.6亿元,同比下降15.21%,低于百强房企同比-2.7%的增速,富力地产上半年只完成了2020年1520亿元的销售目标的33.6%,下半年仍需加大销售力度以完成业绩目标。

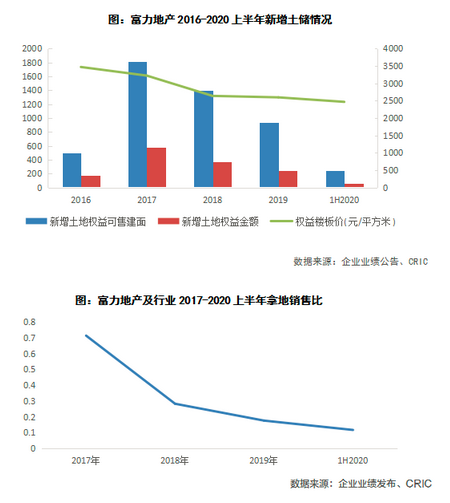

【新增拿地态度谨慎,城市更新项目逐步转化】2020年上半年富力新增权益土地储备建筑面积243万平方米,同比下降63%;2020年上半年拿地的拿地销售比为0.12,富力近来以降杠杆为抓手,有意控制其负债水平,土地投资持谨慎态度。城市更新项目转化方面取得进展,上半年富力有3个城市更新项目转化了129万平方米土地储备。

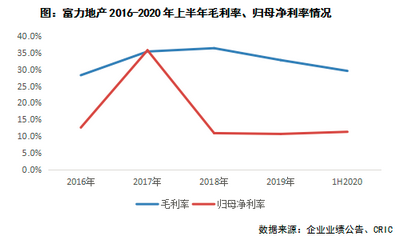

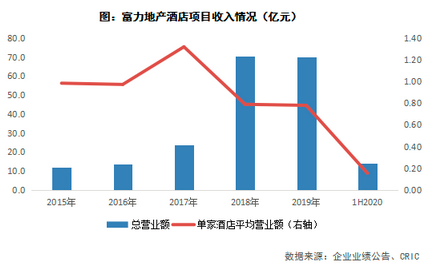

【地产板块营收微增,地产毛利率仍在较高水平】富力地产2020年上半年地产主业的营业额较去年同期增长3%至308.3亿元。地产业务毛利率为33.5%,较去年同期41%下降了7.5个百分点。受到上半年新冠疫情的影响,富力酒店2020年上半年的营业收入总额为14亿元,较去年同期大幅下降58%,90家酒店的单家酒店平均营业收入为0.15亿元。酒店运营业务净亏损9.4亿元。

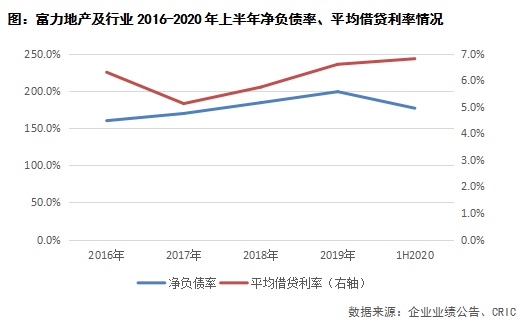

【需注意短债风险,杠杆还需继续优化】截至2020年年中,富力地产持有现金359.95亿元,同比下降7.8%。现金短债比下滑至0.48,短期内偿债压力增加。长短债比1.51,同比下降0.87,债务结构亟待改善。平均融资成本较2019年同期上升0.3个百分点至6.8%,融资成本可控。净负债率176.7%,较去年同期下降了42个百分点,但仍持续优化。

1销售

销售增速下降

下半年仍需加大销售力度

销售增速同比下降,完成全年目标33.6%。2020年上半年,富力地产实现权益销售金额510.6亿元,同比下降15.21%,低于百强房企同比-2.7%的增速,权益销售面积426.4万平方米,同比下降22.8%;销售均价11970元/平方米,销售均价较去年同期上涨9.8%。富力地产上半年只完成了2020年1520亿元的销售目标的33.6%,下半年的销售业绩压力较大。富力集团计划下半年推出16个全新项目及约2300亿元的可售资源,以达成销售目标。

2投资

新增拿地态度谨慎

城市更新项目逐步转化

新增拿地放缓,土地投资态度谨慎。2020年上半年富力新增权益土地储备建筑面积243万平方米,同比下降63%;权益拿地金额60亿元,较去年同期下降66%;新增土地权益楼板价为2469元/平方米,较2019年年末下降5%。富力近来以降杠杆为抓手,有意控制其负债水平,土地投资持谨慎态度,2020年上半年拿地销售比为0.12,较2019年进一步下降。

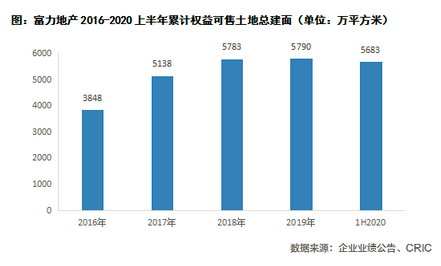

城市更新项目转化方面取得进展。2020年至今,富力地产拥有80多个项目处于城市更新不同阶段,能级来看其中92%位于一二线城市,区位来看则有54%位于粤港澳大湾区。2020年上半年,富力有3个位于广州及长治的城市更新项目已转化129万平方米土地储备。预计下半年富力将有更多城市更新项目转化,未来18个月目标增加建筑面积900万平方米的土地储备。3土储消化周期维持4年左右盈利空间充足土地储备充足,有一定盈利空间。截至2020年上半年,富力地产权益土地总建面为5683万平方米,较期初下降1.8个百分点。当前的总土地储备平均楼板价约为2600元/平方米,拿地成本维持在较低水平。虽然富力降低投拓速度,但是其目前的土地储备较为充足,按照当前销售规模来看,消化周期维持在4年左右,可以满足企业未来的正常开发需求。

4盈利

地产板块营收微增

地产毛利率仍在较高水平

期内地产业务毛利率较上年降幅较大。富力地产2020年上半年地产主业的营业额较去年同期增长3%至308.3亿元。地产业务毛利率为33.5%,较去年同期41%下降了7.5个百分点。毛利率下降主要是由于期内营销策略为降价刺激销售,结转项目均价下降,由10400元/平方米下降了12%至9200元/平方米。整体而言,富力地产营业收入较去年同期下降4.2%至335.9亿元;毛利率29.6%,同比下降7.9个百分点;净利率为11.7%,和2019年同期基本持平。

期内地产业务毛利率较上年降幅较大。富力地产2020年上半年地产主业的营业额较去年同期增长3%至308.3亿元。地产业务毛利率为33.5%,较去年同期41%下降了7.5个百分点。毛利率下降主要是由于期内营销策略为降价刺激销售,结转项目均价下降,由10400元/平方米下降了12%至9200元/平方米。整体而言,富力地产营业收入较去年同期下降4.2%至335.9亿元;毛利率29.6%,同比下降7.9个百分点;净利率为11.7%,和2019年同期基本持平。

5偿债

债务结构亟待改善

杠杆还需继续优化

短期偿债压力增加,债务结构仍需调整。截至2020年年中,富力地产持有现金359.95亿元,同比下降7.8%。由于即将到期的长期债务规模增长,短期债务规模大幅上升至748.03亿元,同比增长29.3%。现金短债比进一步下滑至0.48,短期内偿债压力较大。长短债比1.51,同比下降0.87,仍需调整债务结构。

融资成本上升至6.8%。在融资环境收紧,企业发债成本普遍上涨的情况下,富力的平均融资成本较2019年同期上升0.3个百分点至6.8%,融资成本处于可控空间。今年7月份,富力地产获批H股全流通,可上市流通的22.07亿股股份约占富力地产全部股份的63.15%,这部分股权未来将有利于富力地产进一步扩宽融资渠道,进而有效降低融资成本。

净负债率较去年同期下降42个百分点。根据企业公告数据计算,富力地产净负债率为176.7%,较去年同期下降了42个百分点。虽然财务杠杆仍然较高,但可以看出富力也在积极做出调整。富力业绩会也提及有计划出售部分资产来进一步降低其负债水平。

扫描上方二维码,关注中房网公众号