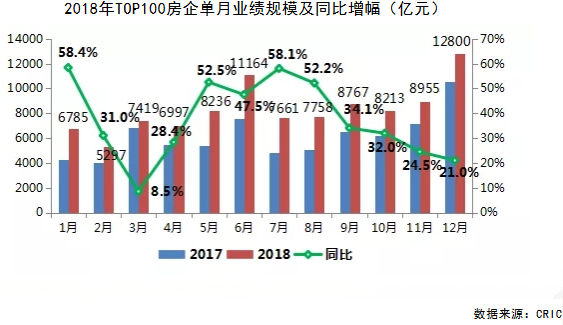

百强房企销售规模同比增长35%

2018年,中国房地产行业整体业绩规模进一步增长,其中TOP100房企全年的销售金额进一步同比增长35%。自下半年以来,政策调控的效果开始显现,市场预期下滑、行业增速放缓。特别是第四季度,虽然房企推案量大幅增加、项目积极入市,但市场去化表现普遍不及预期。值得注意的是,即使TOP100房企12月单月销售规模创历史新高,但单月同比增速偏低,并从7月近60%大幅回落至21%左右。

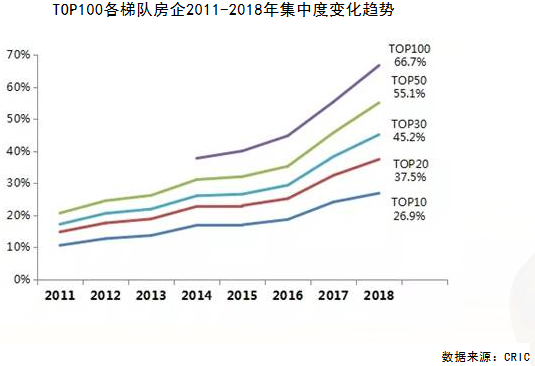

TOP30集中度45%

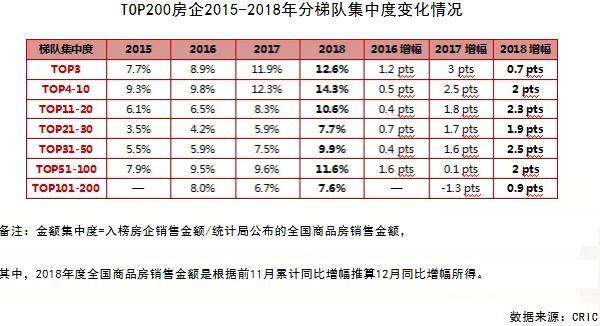

2018年,TOP200各梯队房企规模持续增长,销售金额集中度较去年同期均有较大幅度的提升。其中,TOP10房企集中度达26.9%,TOP20房企集中度达37.5%。而TOP50和TOP100房企的集中度提升幅度较大,分别较2017年提升9.3个和11.3个百分点至55.1%和66.7%。

从2018年TOP200房企分梯队集中度的变化情况来看,百强房企内部出现分化。TOP3和TOP100之后的房企集中度较前两年基本持平。其中,TOP3房企增速较2017年放缓。TOP11-TOP50房企集中度增速仍然保持较高,较2017年均进一步提升。

TOP10门槛2000亿,TOP30门槛千亿

2018年,TOP100各梯队房企销售金额门槛进一步提升。分梯队来看,TOP3房企门槛虽然已超5500亿元,但门槛增幅较前两年大幅降低。TOP20、TOP30和TOP50房企的门槛增幅都在44%左右。值得注意的是,2018年TOP10门槛超2000亿元、TOP30门槛已达千亿。另外,TOP100房企的门槛增长近43%达218.5亿元,而TOP200房企的门槛则继续保持在50亿元左右。

千亿房企30家,300亿或是增长瓶颈

三家龙头房企中,碧桂园全年实现销售业绩7286.9亿元,同比增长32.3%,自2017年以来稳坐榜首位置。万科和恒大累计业绩同比增幅也分别达14.5%和10%,规模增长稳定。目前,龙头房企主动进行战略调整、销售增速放缓。预计未来三家龙头房企都将以追求有质量增长为主,销售规模也会延续2018年的发展趋势,维持平稳增长。

除了龙头三强外,融创借助其收并购优势、充足的可售货值以及良好的项目品质,以4600亿元的销售规模排在第四位。保利以4050亿元迈入4000亿门槛,绿地全年也超3800亿元。相比TOP3龙头房企,这三家房企的规模增速相对较高。

2018年,千亿房企数量达到30家,相比2016年、2017年的12家和17家有了较大幅的增加。新城今年以来的业绩增长率较高达到74.3%,名次较2017年提升5位跻身TOP10房企行列。世茂和阳光城的排名也较去年各自上升5位。其中,阳光城、中南、富力、正荣、金科、中梁、金茂、融信等12家房企都在今年迈入千亿房企行列。预计千亿房企的数量在今年达到30家之后,未来规模的扩容将会放缓,短期内将维持在30-35家左右。

值得注意的是,今年各规模梯队分布出现了明显变化。各梯队从2016年和2017年的金字塔形,演变为今年上窄下宽的沙漏型。一方面,全年业绩500亿以上的房企数量较2017年进一步增加了20家,强者愈强。另一方面,300-500亿房企的数量则逐年减少。这说明,当前中小房企把规模维持在300亿以下,仍然有一定的生存空间,但想把规模做上300亿,对投资布局、融资能力、内部管控等要求极高,因此难度较大,这个区间是目前房企发展的瓶颈。

近9成房企完成全年业绩目标

2018年,百强房企中有近半数的房企制定了年度销售目标,且大部分集中在TOP50房企中。虽然2018年中国房地产市场受调控政策持续影响、企业销售增速放缓,但在这些提出业绩目标的房企中,今年仍有近9成房企按时完成了全年业绩目标。其中,金科、阳光城、世茂、新城、宝龙、华润和奥园这7家企业在11月就提前完成了全年业绩目标。

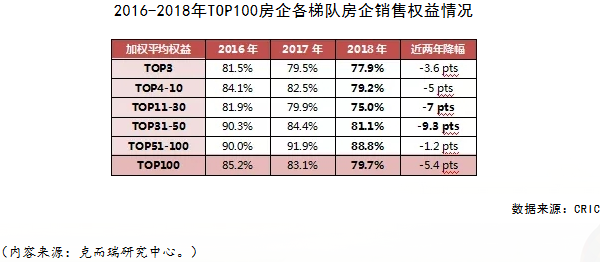

百强房企权益比例下降至80%

从今年权益榜的数据能看出,行业整体项目合作情况增多。TOP100房企销售金额权益比从2016年的85%逐年下降至2018年的80%。除了通过项目收并购获取土地的方式外,在目前项目地块总价较高、房企资金趋紧的背景下,近年来房企在招拍挂市场更倾向于多方合作拿地,通过合作开发分摊风险。分梯队来看,销售百强中各梯队房企的权益占比都呈下降的趋势。其中TOP11-30和TOP31-50梯队的房企销售权益降幅最为显著,分别达到7个和9.3个百分点。

扫描上方二维码,关注中房网公众号