热点聚焦

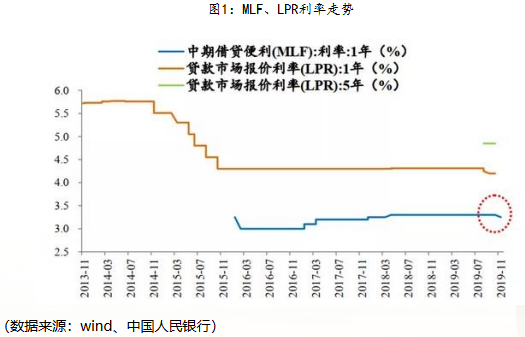

8月20日、9月20日,央行分别降低LPR加点6BP、5BP。11月5日,央行发布公开市场业务交易公告,开展中期借贷便利(MLF)操作4000亿元,中标利率为3.25%,较上期下降5个基点。 这是自2018年4月以来,首次调降1年期MLF利率。自今年8月央行改革完善贷款市场报价利率LPR以来,MLF利率下调的预期不断落空,在市场降息预期降温之际,终于迎来了小幅降息。

热点评析

下调MLF利率目的是引导实体经济融资成本下降。LPR改革后,LPR=MLF利率+银行加点,8、9月商业银行降低LPR加点,但MLF利率仍处于历史最高点3.3%,11月5日再次降低MLF利率,下调5BP。此次央行通过下调MLF利率引导,目的是引导实体经济融资成本下降。此次降息与之前传统大水漫灌式降息有明显的区别。8、9月以及11月的调整均是频率快、幅度小的渐进式降息。自实行LPR新型利率后,降息分为1年期及5年期以上品种降息幅度,短期内,降息有利于实体经济融资成本下降。而对于管控较强的房地产来说,实行5年期以上利率,政策并没有松动。从传导机制上看,LPR改革后,打破传统存贷款基准利率→旧LPR利率→贷款利率,公开市场操作利率→银行间市场利率的传导机制,实行公开市场操作利率→新LPR利率→贷款利率的传导机制,将贷款利率与市场直接挂钩,能够直接传导至实体贷款利率。

MLF利率下调受国内和国外双重影响。经济指标下行是MLF利率下调的主要原因。前三季度GDP实际增速6.2%,较上半年下滑0.1个百分点,其中三季度GDP实际增速6.0%,较二季度下滑0.2个百分点。PPI持续下滑拖累企业盈利,猪肉价格上涨带动CPI升至3%警戒线,非食品CPI继续下行。10月制造业PMI指数49.3%,已连续6个月低于荣枯线。投资方面,固定资产投资增速连续3个月回落,房地产投资增速与上月持平,基建增速略反弹但仍低迷。出口方面,前三季度累计出口负增长,对美出口增速创1996年以来新低。实体层面,民营小微企业融资难,民营企业与地方国企间的信用利差处于历史高位。这些因素都是推动MLF利率下调的助推剂。国外方面,今年美国三次降息,也进一步给中国的货币政策打开降息的空间。

未来仍有降息空间。目前MLF利率仍处历史较高水平,降幅空间仍然较大,后续央行可以通过降低MLF利率降低LPR利率。当前国内经济疲软,经济处于下行期,正常的货币逆周期调整能有效托底经济,保障社会稳定。相信采取渐进式、结构性、小幅高频式符合市场规律的降息可以有效避免大水漫灌式降息产生的通货膨胀、产能过剩的结果。

MLF利率下调对市场有什么影响?(1)2015年降息,股市由熊转牛,降息引发资本市场大幅波动。相比此前的降息,本次降息幅度较小,虽然会给股市带来更多资金,利于股价上涨,但是影响有限。数据显示,今年8、9月LPR降息后上证指数并未出现大幅波动,LPR降息对股市冲击较小。(2)债市是实体经济融资的重要渠道,如果债券的收益率快速上行,将不利于降低实体经济融资成本。近期债券市场利率上行幅度比较明显,影响到了实体经济的融资,央行在这个时候适时调降利率,有助于平稳债券市场,发挥金融支持实体经济的作用。(3)由于现行房贷利率与LPR挂钩,因此对于房地产市场来说,MLF利率下调对楼市来说将产生利好,但数据显示,8、9月份降息后房贷利率不降反升。LPR降低的主要目的是为了降低实体经济的融资成本,并不是为了刺激楼市,早在LPR出台之初就针对楼市制定了专门的政策,要求首套房不得低于LPR,二套房不得低于LPR+60个基点。

(内容来源:中房研协 测评研究中心)

相关阅读:[中房研协]央行下调MLF利率,应对猪周期背后的隐形通缩

扫描上方二维码,关注中房网公众号