3月22日,2017中国房地产开发企业500强测评成果发布会在北京隆重举行,备受关注的“2017中国房地产开发企业500强”、“500强房企首选供应商服务商品牌”等系列测评榜单最终揭晓。

据悉,由中国房地产业协会、上海易居房地产研究院共同主持的"中国房地产开发企业500强"测评工作已连续开展九年,其测评成果已成为全面评判房地产开发企业综合实力及行业地位的重要标准。发布会吸引了房地产开发企业、服务商、供应商以及媒体代表等近500人出席。活动官方网站中房网(www.fangchan.com,微信号:zhongfangwang)对此进行了全程报道。

大会发布的房地产500强测评报告指出,2016年,行业集中程度进一步提升,同时房地产开发投资增速连续两年低至个位数,行业平均利润率下行趋势未改表明行业高增长时代已经结束。在新的发展阶段里,大型房企通过并购加速获取资源,中小型房企则加速转型,房地产开发企业分化进一步加剧。

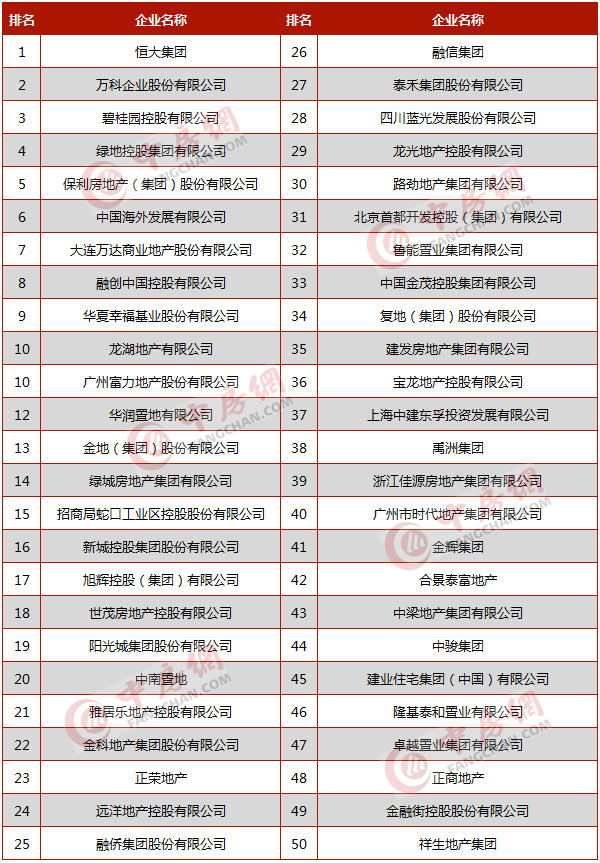

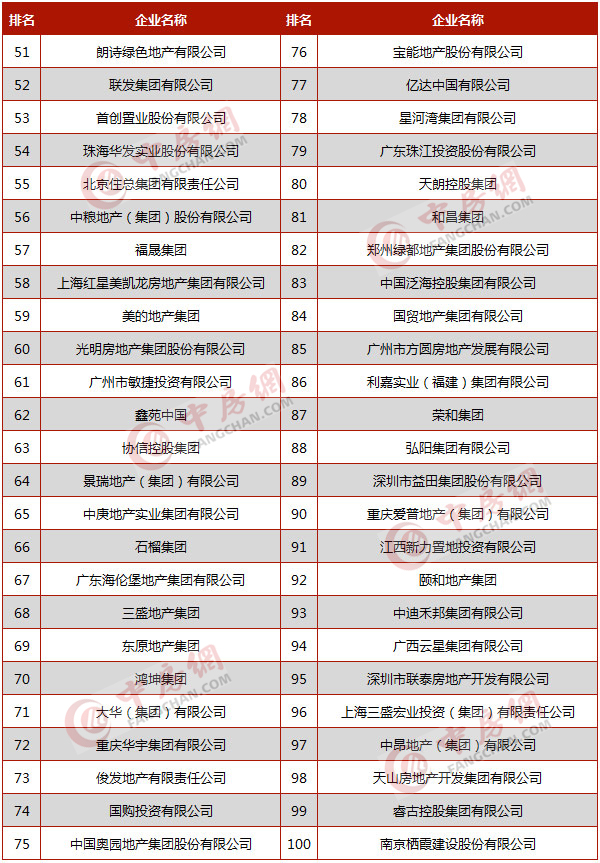

排名:恒大首次“登顶”,百强榜单换血率近六成

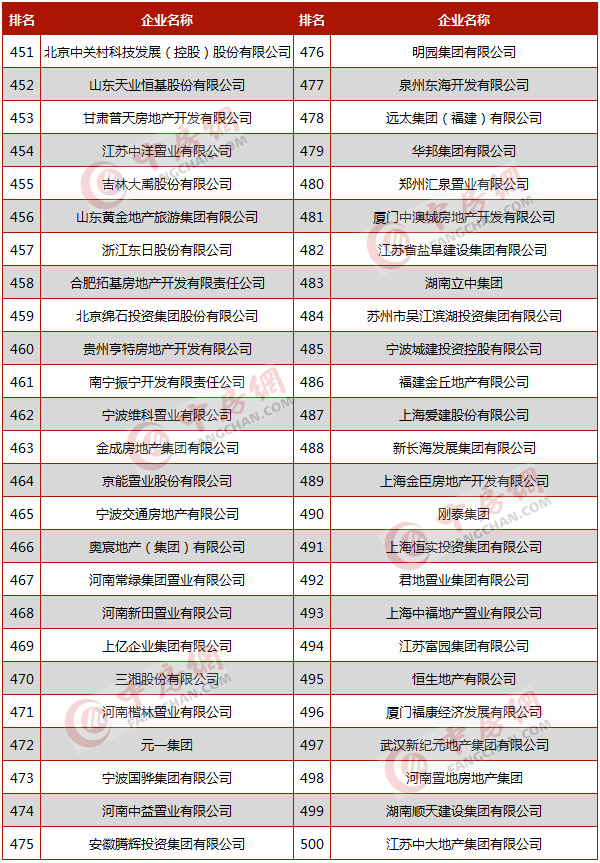

从本次入榜企业来看,2017中国房地产开发企业500强头名位次首次易主,恒大集团凭借全年销售金额3731亿元、三年复合增长率54.9%、充足的土地储备、旅游和健康产业的布局等强势表现将连续八年位居榜首的万科挤至次席。此外,碧桂园以销售金额突破三千亿及领先的成本控制水平首次跻身三强位置。绿地、保利、中海、万达、融创、华夏幸福、龙湖和富力分列四到十位。其中,多年业绩稳定、管控规范的龙湖和布局均衡、利润率领先的富力并列排名第十。

本次测评产生的100强企业在近九年500强测评活动中,有25家企业连续9次进入100强。与2009年首次开展500强测评活动榜单相比,经过九年的发展,2009年100强企业中仅有41家仍保持在100强梯队,九年榜单对比显示榜单换血率近六成。其中,2009年100强梯队中51-100位的企业仅不足三成企业仍处在此次的100强梯队中。

此外,从500强房企总部所在地作为划分标准来看,华东区域占比继续领先,中部企业进步明显。测评报告显示,华东、华南、华北、东北、西部和中部六大地区分别占500强的43.6%、15.6%、11.2%、3.6%、7.4%和18.0%的席位。

市场:集中度不断上升,市场延续分化态势

2016年,我国房地产产业集中度继续提升。从本次500强测评结果来看,2016年10强房地产开发企业销售总金额约占500强销售总金额的35%,销售面积总计约占500强总销售面积的38%。前50强、100强、200强销售金额分别约占500强总销售金额的60%、70%和90%。行业周期化的变化背景下,行业资源加速向500强企业为代表的领先企业聚集。

报告显示,500强房企全年商品房销售面积总额达5.2亿平方米,同比增长31.6%,销售金额创下6.3万亿元的新高,同比增长40.1%。500强房企市场份额按面积和金额分别为33.05%和53.35%,分别较上年提升6.33和7.51个百分点。从不同能级城市的销售情况来看,不论是销售面积还是销售金额,以热点二线城市表现最为强势,部分三线城市回暖明显。

土地市场也能反应市场这种分化态势。2016年,房地产开发企业土地购置面积22025万平方米,比上年下降3.4%;土地成交价款9129亿元,增长19.8%。年内土地购置面积下降但成交价款大幅上升,表明地价上涨明显,开发企业拿地成本明显上升。这与企业集中热点地区拿地有关,市场分化趋势仍在延续。一方面,热点城市楼市销售向好,开发企业集中拿地,“增加土地供应”、“优化土地供应结构”成为这些城市的重点调控方向;而部分三四线城市则继续推进去库存,落实“暂停或减少土地供应”等政策。

行业:兼并加速,市场循环周期缩短

报告显示,2016年,房企特别是具有品牌优势、布局优势、资源优势、开发能力优势的标杆企业通过兼并收购、买地产股来增加土地储备,并布局多元化投资。据统计,2016年房地产行业并购案宗数为198宗,涉及金额为4014.83亿元,同比上升43%;而2015年并购案宗数为343宗,涉及并购标的物价值为2815亿元,同比增长11%。其中,央企兼并重组和资源整合步伐明显加快。国有企业的重组整合一方面能够使部分业务杂泛的国企理清主营业务,更好地做强主业;另一方面能够减少集团内多家房企的同业竞争。此外,标杆房企收购中小房企项目扩大业务体量也是年内并购热点。对于大型房企而言,通过兼并重组有利于企业获取行业资源从而化解土地市场价格高启的风险,同时通过持有其他上市房企股权还有利于间接扩大土地储备和提升话语权。

房地产行业发展周期的收窄也是近年来我国房地产业的最大特点之一。自1998年房改以来,房地产行业开始步入市场化发展期,由于其对经济巨大的拉动作用,房地产市场周期与我国房地产开发投资及GDP走势高度相关。与此同时,房地产业在我国经济中占有举足轻重的位置,因此受到更多的政策关注和调控,因而房地产市场除在市场供求端影响下的自然市场周期外叠加政策影响后表现更为复杂。1998年以来,我国房地产市场一共经历了五轮周期,具体可分为2000年-2002年中、2002年底-2005年中、2005年底-2008年底、2009-2011年底、2012-2014年底,而本轮周期始于2014年底。整体而言,我国房地产市场周期几乎都与调控政策宽松、紧缩、加码、松动保持一致,时间跨度上基本保持3-4年,但前三个周期时间均为4年左右,而2009年以来市场周期缩短至3年。

趋势:存量资源谋求发展,积极开拓多元转型

报告称,随着地产行业已步入白银时代,新房开发整体增量空间受限,房企布局由扩张转向收敛,核心城市激烈的土地竞争不断压缩企业盈利空间。与此同时,随着我国房屋自有率的不断上升,存量市场特别是一二线城市的存量市场规模快速提升,存量市场的重要程度不断提升。为此,如何在存量资源上谋求企业发展成为不少企业思考的重点。

目前,开发企业对存量资源价值的探索主要体现在几大方面。其一,存量改造及开发,包括长租公寓、民宿改造、联合办公等业态,越来越多房企已相继进入该领域。其二,平台撮合,包括分时度假等分享经济。其三,物流地产、产业地产等存量资源开发。物流地产和产业地产是目前业内少有的高成长业态。物流地产需求得益于电商的快速发展带来的对于现代物流仓储园区的直接需求。而创业创新之“势”促进了园区地产的蓬勃发展。万众创新使得园区地产在政策上受到了更多支持。

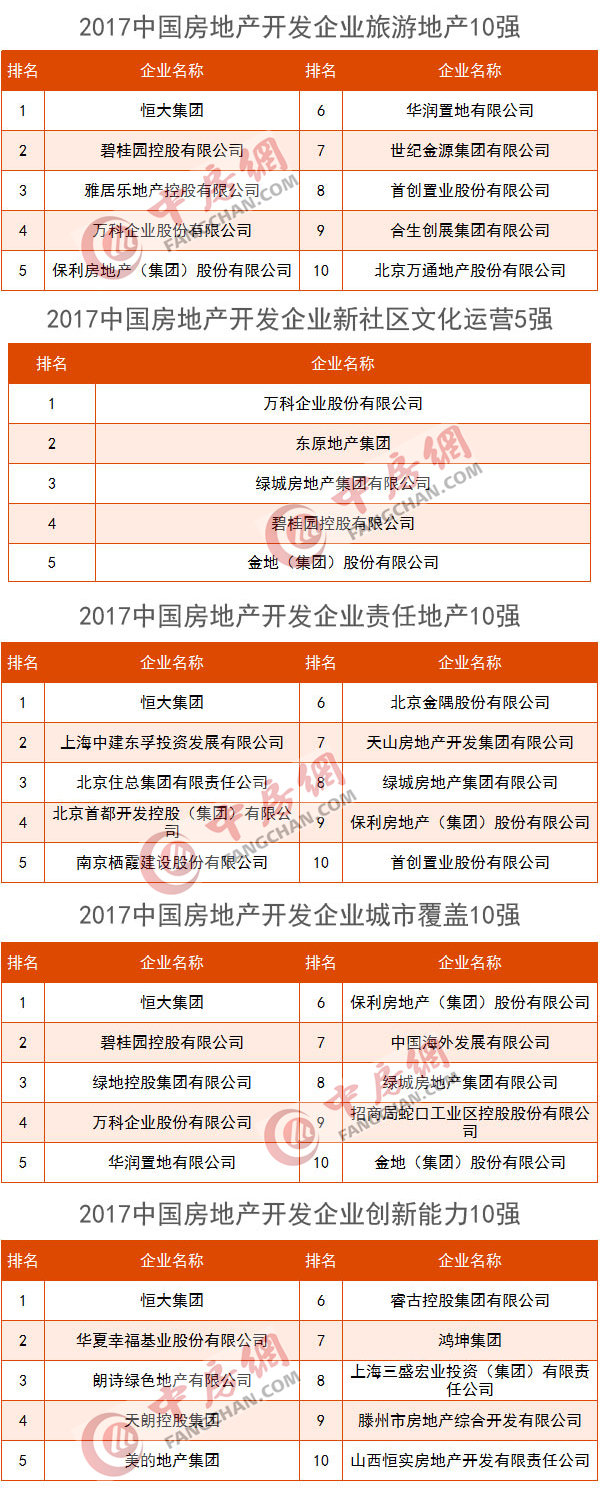

除在存量资源改造与开发之外,开发企业多元化转型也在逐步深入。多元化转型方向既包括与地产开发形成联动的在商业地产、养老地产、旅游地产、文化地产及海外地产等业务领域的多元化,又包括完善地产开发相关上下游的多元化转型,如向处于行业下游的金融服务、租售代理、运营管理、家装建材、社区服务等领域的多元化转型发展,也包括发展独立于地产主业的主要集中在金融控股、文化体育、医疗健康、能源等领域的转型等。

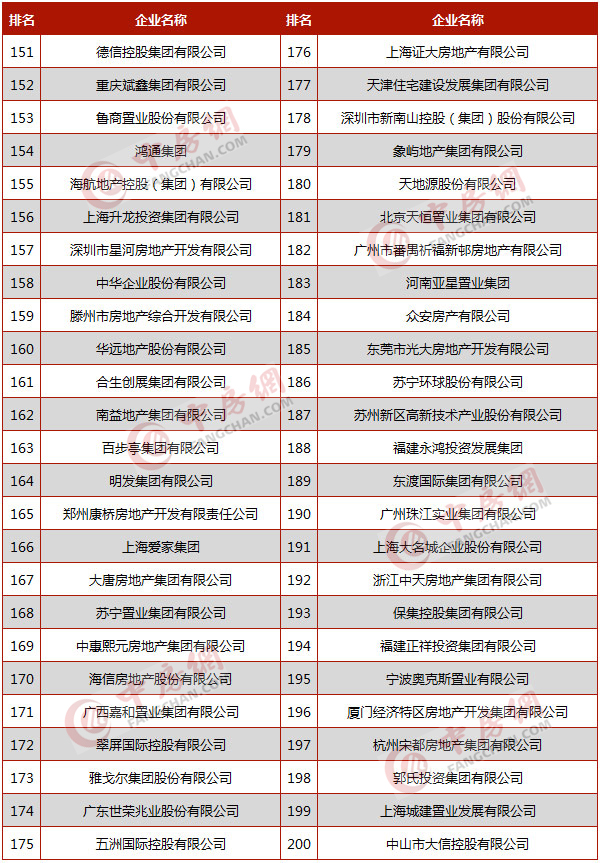

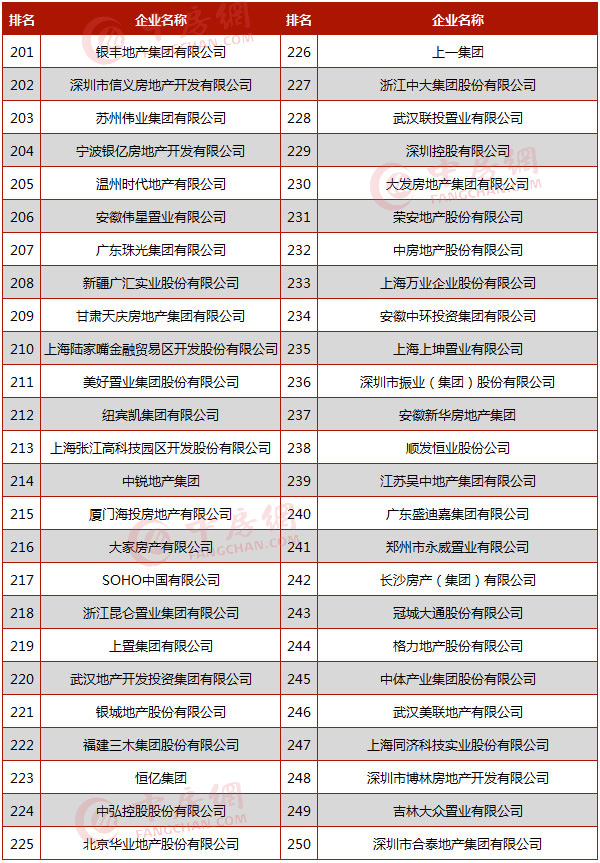

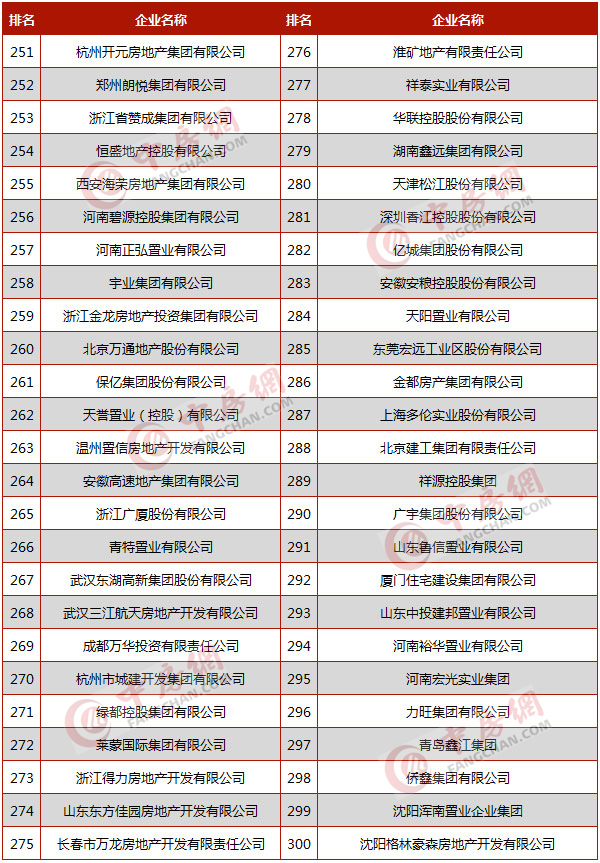

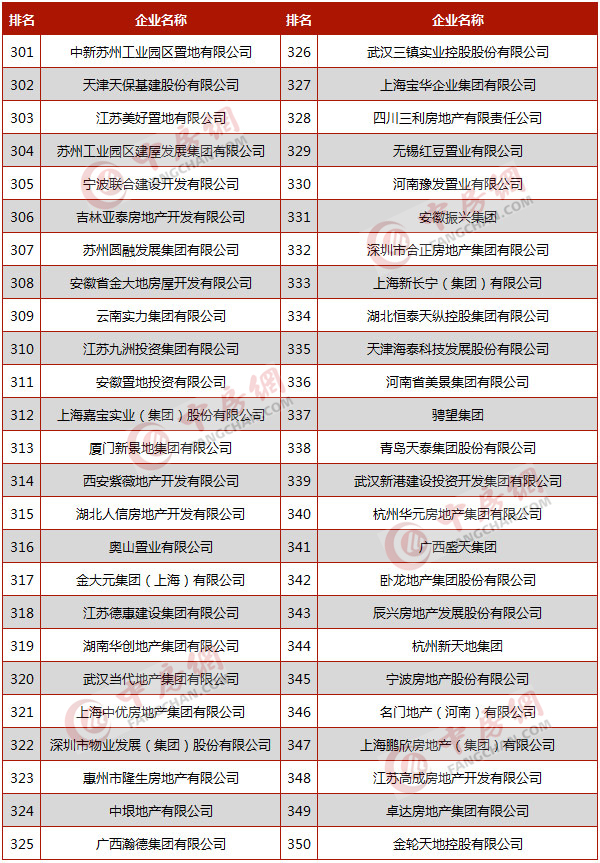

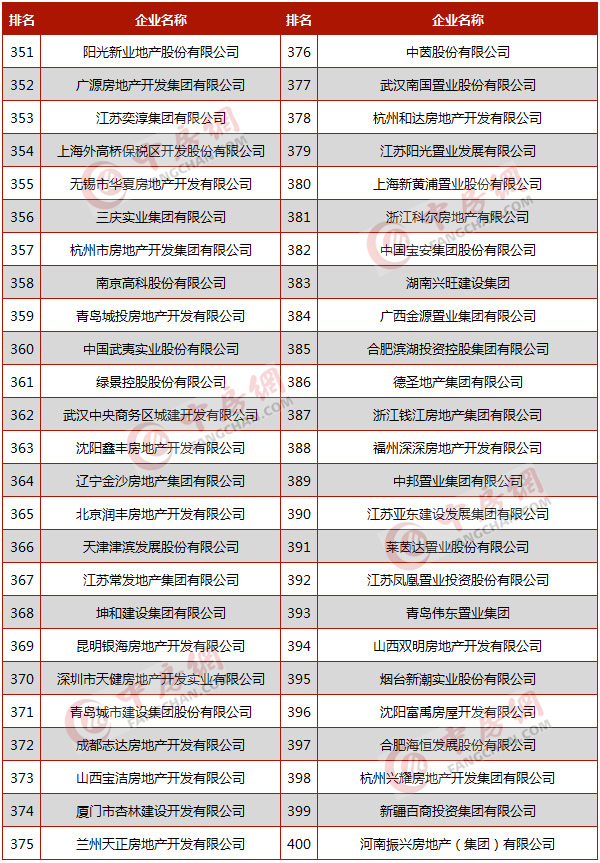

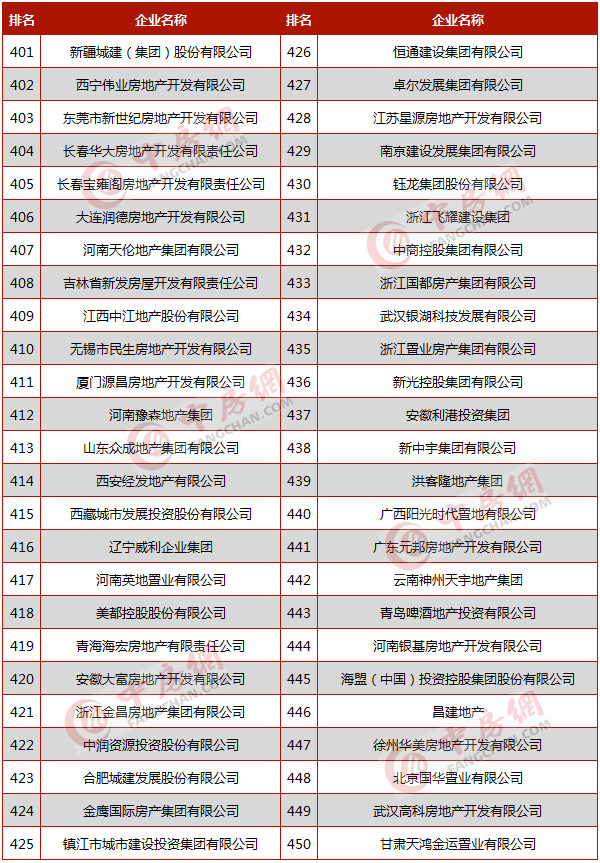

附一

测评榜单

附二

测评指标体系说明

基于过往500强测评过程中积累的经验,2017年的500强测评从企业规模、风险管理、盈利能力、成长潜力、运营绩效、创新能力、社会责任七大方面,采用了收入规模、开发规模、资产规模、利润规模、融资能力、短期偿债能力、长期偿债能力、相对盈利能力、绝对盈利能力、销售增长能力、利润增长能力、资本增长能力、资源储备、生产资料运营能力、人力资源运营能力、经营创新、产品创新、经济责任、慈善活动等19个二级指标,包括房地产业务收入、持有性物业租赁收入、房地产销售面积、资产总额、利润总额、现金流动负债比等52个三级指标全面衡量企业的综合实力。其中,由于不少房地产开发经营企业逐步从开发-销售模式转向开发-持有-运营(或逐次转售)模式过渡,为反映这类企业的基本情况,测评指标体系中增加持有性物业租赁收入和持有性物业持有面积两项指标的考量。

测评模型简介

在测评方法的选取上,选取了业内公认的因子分析法、层次分析法、功效系数法三种权威的测评统计方法分别对企业数据进行测算,然后采用组合评价法对三种方法加以综合,最后得出最终的排名得分。关于指标的赋权,我们邀请了中国房地产业协会和上海易居房地产研究院权威专家经过了数轮的反复确认,最终确定二级指标层和三级指标层各指标的权重,并采取了层次分析法和德尔菲法对三个层次的指标进行赋权。

扫描上方二维码,关注中房网公众号