中房网讯 上市房企近期陆续发布“金九”抢收战绩,9月销售业绩不俗。但从上市房企前三季度业绩预告情况看,多数房企盈利状况欠佳。

不少房企为了加快周转,大规模进行降价促销,导致不少房企出现了“增收不增利”的现象。同时,由于房企销售回款滞后,项目结转利润存在时间差,不少房企前三季度结转利润较少,这也是房企业绩表现欠佳的主要原因。

另一方面,受到融资新规的影响,房企的融资规模降至低位。业界普遍认为,未来房企在融资方面会普遍谨慎,今后较长一段时间内,融资规模都会收缩。

业绩下滑和“钱紧”的双重打击下,部分房企的未来日子似乎已注定不会太好过。

房企前三季度业绩整体欠佳

据统计,截至10月20日晚,A股共有49家上市房企发布2020年前三季度业绩预告,仅14家预喜,预喜率为28.57%。其中,扭亏6家,预增8家。此外,有6家上市房企发布2020年三季报,其中3家前三季度归属于上市公司股东的净利润同比下滑。已披露前三季度业绩预告及三季报的上市房企,前三季度业绩表现整体欠佳。

其中,部分房企报告期内亏损额度较大。以泰禾集团为例,公司预计2020年前三季度实现归属于上市公司股东的净利润-22.3亿元至-16.5亿元。泰禾称,2020年1-9月,受疫情及公司房地产开发项目结算排期的影响,无集中交付的地产项目,仅有零星项目交付结转收入,造成收入较上年同期大幅下降,相应的营业利润大幅减少。加上投资收益较2019年同期大幅减少,以及对已到期尚未还款的借款罚息等计提了预计负债,以上因素叠加导致报告期出现亏损,其中非经常性损益影响约为-6.16亿元。

值得注意的是,多数业绩欠佳的房企都指出,前期销售项目结转利润较少,是业绩下滑的主要原因。此外,不少房企在疫情期间对租赁物业实行了减免措施,也对相关企业利润影响较大。

以金融街为例,公司预计2020年前三季度实现归属于上市公司股东的净利润约8.25亿元至9.63亿元,同比下降约30%至40%。业绩变动的主要原因是,报告期内受年初疫情影响,公司房地产开发项目销售、工程进度不及预期,项目结算收入和利润出现下滑;持有经营项目客流量和销售额有所下降,同时公司对中小微企业客户减免租金,导致收入和利润下滑。

根据中房网此前的一项调研统计显示,1-9月份房企销售目标完成率均值接近七成。从监测的47家房企销售情况来看,有超过五成的房企未达均值,仅5家房企目标完成率超过八成。从数据上看,四季度房地产企业的业绩压力仍然不小。

克而瑞研究中心此前发布的报告指出,四季度,一方面房企进入业绩冲刺季,市场供货加速提升,将带动成交增加。另一方面,行业整体去化仍承压的基本面未有明显改善,叠加房企融资新规试行,将倒逼房企加快提升运营管控效率。这也意味着,四季度房地产行业分化格局将加剧,推动集中度加快提升。

融资规模持续收缩

一面是盈利状况欠佳,另一面房企则不得不面对融资规模的持续收缩。

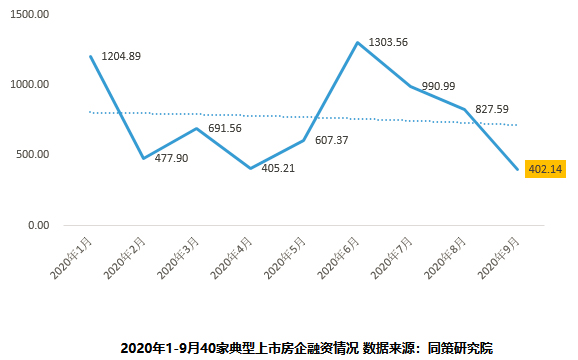

受到融资新规的影响,房企的融资规模降至低位。根据同策研究院提供的数据,9月份40家典型上市房企共完成融资金额折合人民币共计402.14亿元,环比8月份的827.59亿元大幅下滑51.4%。

但这仅仅是开始。业界普遍认为,未来房企在融资方面,会普遍谨慎,更不敢盲目。今后较长一段时间内,融资规模都会收缩。

万科董事会主席郁亮发出的信号是,“三道红线”实施后的房地产已成普通行业。在这一阶段,房企和制造业一样,将不再依靠杠杆,而是依靠全面竞争能力,适应环境变化,并继续进化出新物种。

行业的逻辑是逐渐推进的,但融资的变化是骤然而至的。正如郁亮所言,这次的监管是穿透式的,明股实债、表内表外全覆盖,之前的财务技巧是没有任何作用的,这对所有的开发商都是挑战。

从监管层最近下发的要求房企提交的负债监测表来看,房企的表外融资也将被纳入监管范围。

根据媒体获得的表格,其中表3要求房企填写参股未并表住宅地产项目、明股实债融资、供应链资产证券化产品、合作方股东投入净额,及其他房地产相关表外有息负债等5大项。这部分通常是房企“财务操作”机动性较大的部分,房企的表外负债因此将无所遁形。

业内人士认为,一些房企账面上看起来负债率不是很高,但是通过地产信托等方式在表外有大量负债,这是个很大的风险。

从数据面来看,融资新规的效果已经在房企的融资规模上有较为明显的体现。无论是债券发行还是信托融资,似乎都不灵了。据同策研究院的数据,2020年9月,40家房企债权融资金额393.19亿元,占房企融资总量的97.78%,环比减少36.40%。

申万宏源固收研究最近的一份报告显示,从发行规模上来看,9月份房地产类信托规模由上月的770亿元下降至425亿元,环比下降45%;投资在房地产类信托产品数量由407只下降至239只。

而过往房企境内渠道被严控的情况下喜欢启用的美元债融资,房企也不敢大肆使用了。据久期财经,2020年9月,地产板块的发行量有明显的下降,9月当月,地产离岸债规模为38.33亿美元,环比下降了36.42%,同比下降近30%。

“今年的确受了一些影响。一个是批文没有之前给的那么多了,一个是今年疫情也有所耽误。最重要的是,国内对房企融资的监管是很严格的。” 中达证券研究院院长申思聪表示。

房企紧抓窗口期“囤粮”

“三道红线”的标准具体如何厘定尚无定论,但对于房企而言,在“紧箍”尚未戴上之前加紧融资,似乎已成共识。

比如头部企业碧桂园便没有放弃及时融资补充现金流。根据该集团披露的中报数据,截至报告期末可动用现金余额高达2055亿元,为同行中现金较充裕的一家,但仅仅9月份,公司仍然以88.9亿元的总量成为当月发债额最高的房企,其中包括78.3亿港元的可转换债券和20亿元公司债。

同样,连踩“三道红线”且债务负担较重的中国恒大,9月份的债券融资总量也高达50亿元。

无论从行业发债总额,还是头部房企债券融资具体案例来看,针对房企的融资大门并没有立刻关紧。虽然有消息显示,发债额度的审批上“打了八五折”,但企业发债融资仍然比2019年最紧张时宽松。

穆迪方面表示,基于严格调控的情景假定,中国控制房企债务增长的新措施一旦实施,有望改善未来2-3年内房地产开发商的信用质量,未来12个月内多数受评开发商仍能举借5%-10%的新债。

当前,重点房地产企业资金监测和融资管理规则已成为房地产市场长效机制建设的重要内容,下一步还将不断完善规则,稳步扩大适用范围。分析人士指出,房企越来越重视境内融资,大部分房企为了应对未来可能的市场变化,正加快储备资金。对于杠杆率较高的企业来说,最近融资压力有所增加。另外,从国家统计局最新公布的数据看,房地产行业资金面继续改善。随着房企融资新规逐步推进实施,房企将更加注重自身造血的能力。

来源:中房网综合整理

扫描上方二维码,关注中房网公众号