自2021年22城土地集中出让以来,土拍热度一再走低,不仅仅是集中供地的22城,全国土拍热度都出现了不同程度的下降。

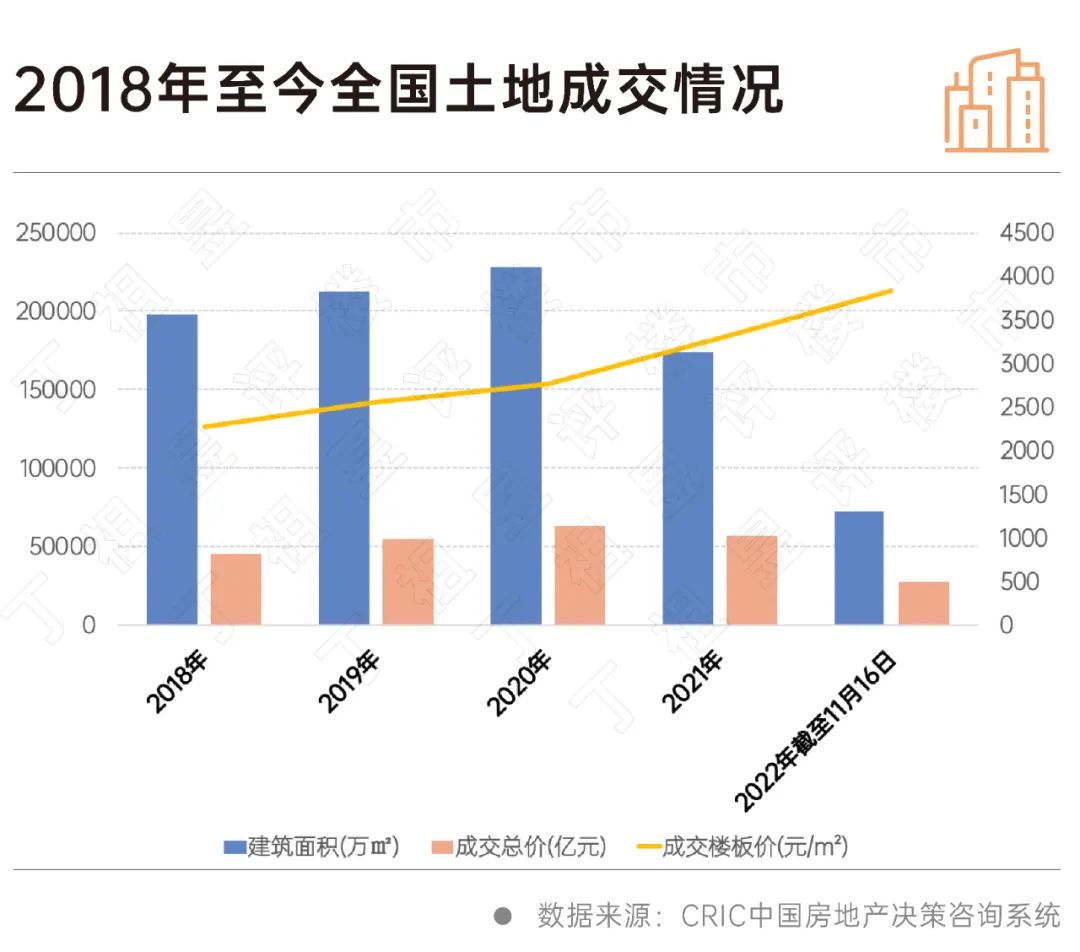

CRIC数据显示,截至2022年11月16日,全国含宅用地招拍挂成交面积72756.17万平方米,较2021年全年降低58.08%,若加上12月的预估量,2022年全年较2021年全年含宅用地成交仍有5成降幅。

22城整体数据较全国稍好,但含宅用地成交降幅仍接近一半,部分城市如长春,截至2022年11月16日成交面积较2021年全年下跌达9成,即使12月份集中放量也无法出现明显改善。

土地与新房的关系就如同面粉和面包,充足的土地才能支持新房的供应。2018年至今,22城的土地成交已出现“三连跌”,全国土地成交也已出现“两连跌”。

对2023年来说,不管是房地产开发投资增速还是新开工,甚至最后的销售情况,都会由于供应问题,受到很大影响。

2021年2月,22城“集中供地”政策出台,改变了原有供地模式。时至今日,除2021年第一批次集中拍地热度颇高之外,其余所有批次的集中拍地大多遇冷,受其影响,整体土拍热度一降再降。

CRIC数据显示,2021年起全国含宅地块成交面积至今“两连跌”,2021年全国含宅地块通过招拍挂方式成交的土地总建筑面积约173549.35万平方米,较2020年下跌23.96%,截至2022年11月16日全国含宅地块通过招拍挂方式成交的土地总建筑面积约72756.17万平方米,较2021全年下跌58.08%,若加上2022年最后一个月的成交估算,2022年全年较2021年成交面积仍有约五成的跌幅,可谓“腰斩”。

集中到22城来看,2021年集中供地前,22个重点城市土地成交面积就已出现一定的下滑,成交总价仍保持增长。2021年,22个重点城市含宅地块成交总建筑面积约30982.42万平方米,较2020年集中供地前下降9.62%,成交总价25453.53亿元,较2020年提升6.21%。

进入2022年,整体市场承压,截至11月16日,22个重点城市含宅地块成交总建筑面积约14436.13万平方米,较2021年全年下降53.41%,成交总价15111.26亿元,较2020年下降40.63%,由于部分城市12月份还会有一批集中供地,届时成交规模或将出现一定的提升,但2022年全年成交面积整体仍有较大跌幅。

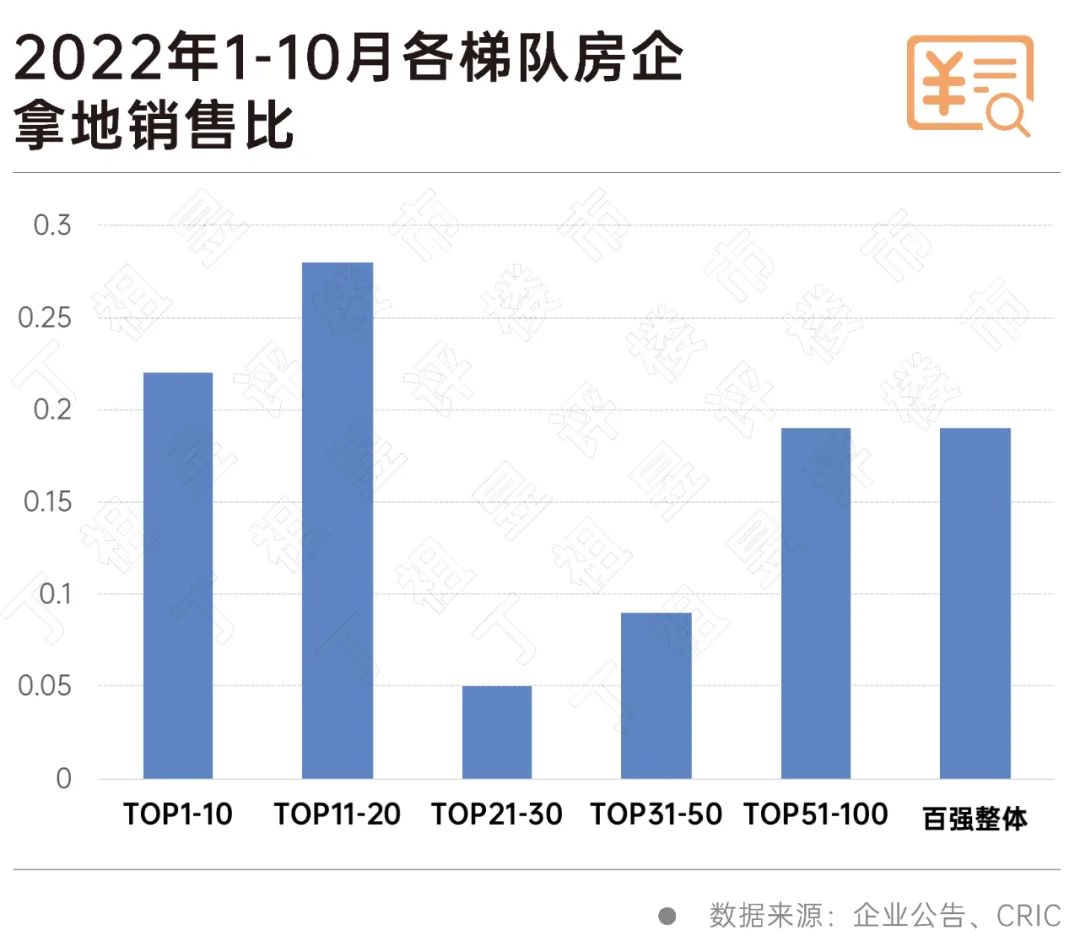

2022年以来,收缩拿地、暂缓拿地成为了房企投资的主要策略。各梯队的货值、金额、建面门槛均在大幅下滑。

截止10月末,新增货值百强门槛为72.4亿元,拿地金额、建面百强门槛分别为26.3亿元和37.7万平方米,同比降幅均在60%以上,房企投资的积极性同比呈现断崖式下跌,投资力度不及去年同期的一半。

拿地销售比来看,房企投资意愿持续保持在低位,10月末百强房企拿地销售比0.19,与上月末持平,一方面是由于本月集中供地的城市数量较少,优质地块供应不多,无法提振房企投资积极性,另一方面则受到行业大环境仍在筑底的影响。

从今年的土地市场表现来看,城投公司已然成为土地市场的主力军。前三季度,城投类公司在集中供地中拿地金额、幅数占比分别达到35%、46%。

但对比各轮次集中供地中,城投类公司底价拿地和溢价拿地金额的占比情况来看,可以看出:

首先,底价拿地金额的比例远高于溢价拿地。五轮集中供地后,平台类公司底价拿地金额达7076.5亿元,而溢价拿地金额仅有1838.6亿元,占比分别为79%和21%,可见托底确实是大部分平台公司拿地的主要目的。

其次,底价拿地金额比例的变化趋势与平台类公司拿地金额占总金额的走势一致。在2021年第三批集中供地中,平台公司底价拿地金额为2760亿元,而溢价拿地的金额仅有325亿元,占比分别为89%和11%,也是两者占比差距最为悬殊的一次。而进入2022年,随着平台类公司拿地总金额的下降,底价拿地的金额占比也在下降,可见平台公司“托底”的意愿确有下调,而还在继续拿地的城投公司以项目开发运营为目的的比例提升。

2022年第三季度以来为了减少流拍,促进土地成交,多个城市在土地供应端释放利好,包括降低土拍保证金比例、延缓土地价款缴纳期限、降低配建要求等减少房企拿地压力。

但由于多数城市的楼市表现在政策一松再松的刺激下并未出现实质性转好,企业拿地态度也保持谨慎,地方城投仍在持续托底。

在此背景下,部分城市土地供应采取了“少而优”的供应方式,供地以楼市表现较好、库存偏低的热点区域为主,比如北京、上海、杭州等。但结合三季度以来的市场走势和政策宽松,以及部分企业的投资表态来看整体土地市场仍难有起色。

土地与新房的关系就如同面粉和面包,2021年至今,全国土拍市场已出现明显缩量,2022年更是在2021年的基础上再次“腰斩”。如果企业都不买地,那2023年无论是房地产开发投资增速还是新开工,还是最后的销售情况,都会由于供应问题,受到很大影响。

从目前整体市场来看,短期拿地意愿依然难以恢复,谨慎投资的预期不变。这一方面是受整体市场信心不足影响,另外一方面也受房企融资及现金流限制。未来三四线投资全面萎缩,仅有核心一二线以及部分热点三四线的优质地块能够吸引房企参拍。

需要注意的是,没有供应,没有成交。今年土拍市场的大幅下降,会对2023年第一季度甚至整个上半年产生较大压力,2023年或将出现“史上最差”的月度成交,甚至可能会出现比历年二月春季淡季更差的成交月份。

扫描上方二维码,关注中房网公众号