在“做透大江苏,深耕都市圈,做强中心城”的战略指引下,弘阳地产(01996.HK)为上半年交了一份“提质增效”的业绩答卷。

进入上市第三年,不管是规模扩张、财务指标,抑或组织架构来看,弘阳地产都在渐入佳境。业绩会上,介绍公司经营状况及战略布局是联席总裁袁春,财务相关内容则有首席财务官申广平负责。

对于上半年弘阳的提质增效成果,袁春用了两个中心和两个抓手做了诠释。两个中心,分别是经营和客户;两个抓手指的是现金为王和利润为本。

收入同比增146.3%

根据公告披露,上半年弘阳地产实现合约销售金额约315.7亿元,较去年同期增长4.4%,平均合约销售价格为每平方米人民币14642元,较2019年同期上升13.6%。此外,其签约回款率91%,保持高位,有效贡献经营现金流。

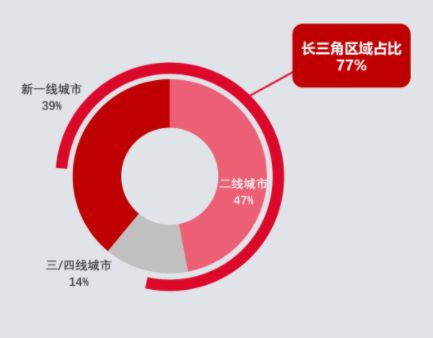

从销售的城市分布来看,弘阳在新一线及二线城市销售占比为86%,其中长三角区域合约销售占比达77%。

对于销售业绩,袁春表示:聚焦深耕在高能级的中心城市,是我们业绩增长质量的保证。他还表示,下半年弘阳地产在手可售资源878亿,对应五成的去化率即可覆盖销售目标,有信心完成全年任务。

在聚焦深耕中,弘阳地产实现有质量的规模化发展。上半年弘阳地产实现营业收入人民币96.2亿元,较去年同期上升146.3%。毛利为人民币24.3亿元,较去年同期上升115%,整体毛利率约25.3%。

期内,其净利润及核心净利润分别为人民币9.0亿元、人民币8.7亿元,分别较去年同期上升23.5%、80.7%。而股东应占核心净利润人民币6.6亿元,较去年同期上升30.7%。

净负债率降至68.7%

报告期内,弘阳地产总资产于2020年6月30日首次突破千亿,申广平表示:这一增长是公司上市后的里程碑。此外,弘阳的现金、投资性物业、存货、资产周转性较好。

资金及负债方面,弘阳地产拥有现金及银行结余约为人民币182.8亿元,净负债率由2019年底的70.4%降至68.7%;现金短债比进一步提升至1.54倍。

另一方面,弘阳的债务结构也在持续优化,至2020年6月底,弘阳地产总借贷约321.3亿元,其中短期借款占比由2019年12月31日的42.0%同比下降至36.8%,进一步提升应对市场风险的能力。

袁春提到的两个抓手,即是以经营为中心,一手抓现金为王,保障现金流安全;一手抓利润为本,稳定利润增长。

完成江苏省全域布局

上半年,弘阳地产共获取地块21幅,共获取计容面积307万平方米,新增地块主要分布于南京,苏州,南通,成都,重庆,佛山,徐州,芜湖,咸阳等城市。

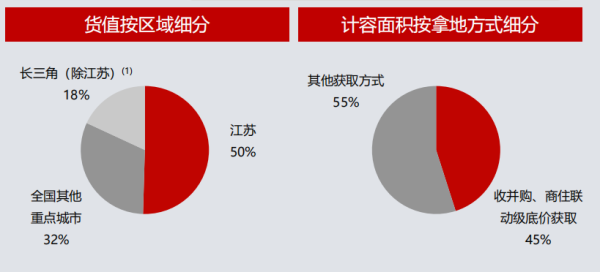

截至报告期末,弘阳地产共拥有169个项目,分布于43个地级及以上城市。其土地储备总建筑面积约为1837.4万平米,较于2019年12月31日的1693.12万平方米增加8.5%。这其中76%土地货值位于一二线城市。

根据中报显示,弘阳地产有50%以上项目投资持续投入在大江苏地区,今年上半年,项目落子淮安、宿迁,至此,弘阳地产已完成江苏全省域布局。

据袁春介绍,弘阳的战略布局,除了做透大江苏不变,另外做了升级,“做透大江苏、深耕长三角、布局都市圈”的战略布局优化为“做透大江苏、深耕都市圈、做强中心城”。

“布局都市圈”改成了“深耕都市圈”。因为实现了全国化布局的弘阳,下一步要进行重点深耕。其次,作为国家战略,都市圈发展还会进一步加速,弘阳要紧扣都市圈发展的规律,向纵深发展。

都市圈的中心城,一般为省会或经济强市、重要节点型城市,经济发展强劲,人口红利持续。弘阳深耕覆盖的南京、杭州、成都、重庆、武汉、苏州、无锡、常州等40个重点城市,其中,新一线及二线城市的上半年销售份额达86%,都是都市圈的中心城市。

此外,他还表示:上半年,弘阳地产的土地拓展方式更加多样化,收并购、商住联动与底价拿地已占比45%。

上半年开业三座弘阳广场,“双轮驱动”建立竞争优势

坚持“地产+商业”双轮驱动的弘阳地产,凭借差异化联动开发优势,已在常州、安庆等地落地商住项目,实现低价获地,有效地为弘阳增厚了业务“安全边际”。

上半年,弘阳地产开业三座弘阳广场,分别坐落于江苏南京、江苏常州、山东烟台。目前正在筹备开设合肥、衡阳、扬州、徐州、燕郊、济宁、烟台福山、烟台乐凯、常州大成、常州凤凰东、安庆十一座弘阳广场,持续推广“弘阳广场”品牌。

目前,弘阳地产已开业重资产商业建筑面积达50.9万平方米,在建及拟建重资产购物中心建筑面积达24.1万平方米。截至2020年6月30日,弘阳地产的商业经营收入约为人民币212.8百万元,相比去年同期增加14.2%。

地产为商业引流赋能,商业为地产溢价赋能。在未来的经营层面,袁春表示:将继续坚持双轮驱动策略,以“提质增效”为2020年经营主题,规模和利润并重,实现有质量的持续增长。

扫描上方二维码,关注中房网公众号