【研究视点】

12月成交新高使全年完美收官,地市翘尾行情再现

2015年收官之月,房地产市场表现果然不负重望,重点城市成交总量环比继续增量13%,甚至较2015年月均增长31%,创下年内新高,2015年楼市可谓完美收官。

目前来看,2016年宏观经济形势仍然不容乐观,经济增长仍需房地产行业托底,因此,宏观政策面仍将维持宽松局面,甚至不排除有短时扶持性政 策。同时,房地产市场库存问题并未完全解决,房地产行业的主基调仍是“去库存”,供应或在低位徘徊;而成交量在今年需求集中释放影响下,或将有所回落;价 格在一面是热点城市持续攀升,高库存城市以价换量的影响,分化趋势将进一步加剧。

【纵深解读】

经济:地产投资增速跌跌不休,美联储加息不利海外融资

政策:最高层关注行业库存,推六大原则性举措化解

楼市:12月成交再创新高,商品住宅消化周期全线下降

房价:房价指数加速上行,深圳高位小幅回落

土地:年末翘尾、量价新高,二三线城市成交环比大涨

【图说楼市】

供应:整体供应继续低位徘徊,部分城市井喷

成交:整体成交再创新高,一线城市继续强劲发力

库存:去化周期环比全线下降,上海等5城显著供不应求

成交结构:中档产品占比大幅增长,各面积段占比表现相对稳定

【研究视点】

12月成交新高使全年完美收官,地市翘尾行情再现

2015年收官之月,房地产市场表现果然不负重望,重点城市成交总量环比继续增量13%,甚至较2015年月均增长31%,创下年内新高,2015年楼市可谓完美收官。

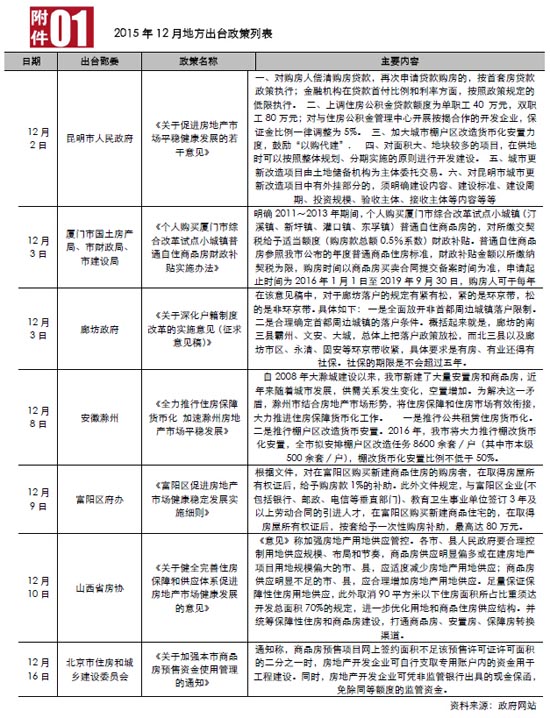

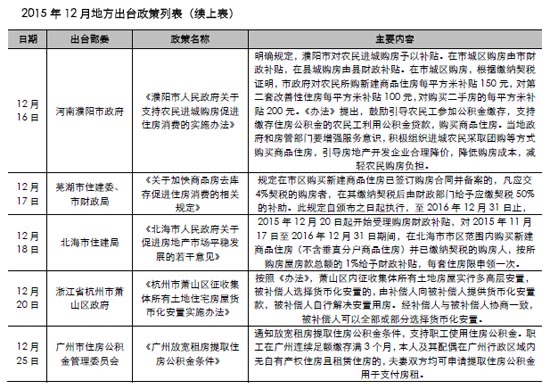

经济压力渐显的新常态下,在这新旧年交替之际,房地产行业受到前所未有的关注,不仅高层频频发声,中央经济工作会议、中央城市工作会议等等也为 来年楼市定调。明年房地产政策面仍将围绕“去库存”展开。地方政府层面,云南本月政策调整力度较大,不仅省物价局取消了商品房备案限制,省住建厅也发文允 许居民使用公积金支付物业费。同时,昆明市政府围绕“去库存”出台了24条意见,政策调整涉及公积金贷款额度上调、加强棚改货币化安置、允许部分地块调整 规划等等,政策力度较大。此外安徽、济南等省市也就“去库存”问题在棚改和税费优惠等方面有所动作。而楼市需求相对较为旺盛的江苏省,本月出台了价格条例 草案,房价上涨过快的物价局可约谈房企,各地政策略显多样化趋势。

而从本月的市场表现来看,重点城市成交量在上个月高位基础上继续上扬,半数以上城市成交量超百万平方米,不少城市成交量刷新年内最高纪录,其中 一线城市表现尤为突出,而二三线城市也有诸多爆发点,武汉成交量更是刷新2007年以来的单月最高纪录。整体市场成交量不仅同比有较大幅度增长,甚至高于 2013年的历史高点。而供应方面,前期“出货”较多的北京和上海,本月商品住宅供应后劲不足;而库存压力较大的城市供应同比均是大幅下调,如沈阳、大 连、贵阳等等;而供应不足的城市本月供应还是有较大幅度上调,如厦门、武汉等等,总体供应不及去年同期。在企业强势营销催化和供应的适度控制下,重点城市 截至12月底的库存及消化周期全线下滑,库存压力大为缓解, 2015年实现完美收官。

土地市场方面,本月呈现明显的年末“翘尾”行情,全国整体成交量创年内新高,特别是二线城市成交暴涨,对整体市场的拉动作用十分明显,一线城市 受供应量较小影响,成交反而有所下滑。而从城市来看,土地市场仍呈现两极分化的格局:热点城市地块竞争激烈,高溢价地、地王不绝于耳,部分热点地块溢价率 甚至可高达200%以上,深圳宝安区一地块以近8万元/平方米的楼板价卫冕全国单价地王,南京、上海、武汉、杭州、佛山等等均有地王产生;而南宁、成都等 城市却有大体量土地流拍,主要原因多是库存、政府定价、以及周边配套等等问题,特别是对于库存较大区域,房企拿地尤显审慎。

目前来看,2016年宏观经济形势仍然不容乐观,经济增长仍需房地产行业托底,因此,宏观政策面仍将维持宽松局面,甚至不排除有短时扶持性政 策。同时,房地产市场库存问题并未完全解决,房地产行业的主基调仍是“去库存”,供应或在低位徘徊;而成交量在今年需求集中释放影响下,或将有所回落;价 格在一面是热点城市持续攀升,高库存城市以价换量的影响,分化趋势将进一步加剧。

【01 经济】

地产投资增速跌跌不休,美联储加息不利海外融资

11月,房地产投资增速仍继续下滑,政府针对源头开启去库存攻坚战。美联储宣布加息,结束了自2008年以来的零利率政策,房企的境外融资环境再度锐变。

1、房地产业投资增速依旧探底下滑,2016年仍将是经济增长“稳定器”

“十二五”收官之年,中国经济下行压力有增无减。房地产行业作为国民经济的最大支柱产业,其对稳定增长、护驾结构调整的重要性也在与日俱增。然 而,在政府的不怠救市下,房地产业呈“末端热、源头冷”态势——楼市成交持续回暖,开发投资、土地购置面积、新开工等指标进入“冬眠期”。在经济增速下滑 之际,房地产开发投资累计增速屡创新低,连续4个月同比负增长且跌幅加速。1-11月份,全国房地产开发投资87702亿元,同比名义增长1.3%。全年 走势来看,房地产开发投资累计增速从年初开始下滑,屡创新低,已连续22个月下滑,并无企稳迹象;从单月房地产开发投资额看,自8月跌入负增长区间后,连 续四个月负增长,11月更是同比回落5.11%,跌幅较10月扩大2.57个百分点,有加速回落之势。开发投资与GDP有1:0.7的相关性,作为经济增 长的“稳定器”,2016年政府仍会坚决支持房地产发展。

2、美联储加息将加大房企境外融资难度和成本

12月17日,美联储宣布,提升联邦基准利率25个基点至025%-0.5%。此次加息,距离上一次美联储加息长达113个月,加息空窗期创历 史记录。这一事件的重大影响在于:出于巩固“强势”美元的考量,美联储必将启动新一轮的加息周期,以吸引全球资本回流美国,参与美国的实体经济和虚拟经济 再造。近十年来,其对全球经济的影响预计仅次于美联储的三轮量化宽松。

美联储新一轮加息周期将加大中国房企的海外融资难度和成本。据某机构统计,2012年共20家内房企发行 25笔海外债券,融资总额高达600亿元人民币,同比增长10.23%;2013年和2014年内房企海外融资总额均在2012年5倍以上。2012年 -2014年期间,房企境外融资的成本很低,一些评级高的房企如中海、方兴、越秀,境外发债票面利率维持在5%左右,一般的房企境外融资年息也普遍低于 8%。但自2014年11月美联储宣布结束QE3后,房企境外融资每况愈下,低成本优势已荡然无存。据某机构统计,截至12月20日,2015年房企海外融资总额仅243亿美元,同比2014年的633亿美元,跌幅达61.7%。房企境外融资案例显著减少的同时,成本开始超过国内银行信贷,个别中小房企境外发债成本甚至高达10-13%,接近信托融资成本。

在中东、东欧动荡的大背景下,美联储开启新一轮加息周期,意在让强势美元资产成为国际资本的避险天堂。由于基本面稳健,加之“一带一路”战略的积极推动,中国受影响程度预计可控,但国内房企的境外融资难度和成本肯定会显著提高。

【02政策】

最高层关注行业库存,推六大原则性举措化解

从中央层面看,12月21日结束的中央经济工作会议提出促进农民工进程买房、推进住房制度改革、发展住房租赁市场等六大针对性举措。

举措一:化解房地产库存。按照加快提高户籍人口城镇化率和深化住房制度改革的要求,通过加快农民工市民化,扩大有效需求,打通供需通道,消化库存,稳定房地产市场。

【解读】该举措的最大障碍在一线城市和部分重点二线城市,因为严格控制人口的需要,这类城市不能全面放开限购,推行购房入户政策。但亦可通过3 手段促进该类城市非户籍人口购房:1)松绑限购,让非户籍常住人口在郊县新城置业;2)购房可落户加分,以刺激常住人口和外来务工人员买房;3)降低酒店 式公寓的购买门槛和成本,如降低首付至3成,二手交易费率参照商品住宅等。

举措二:要落实户籍制度改革方案,允许农业转移人口等非户籍人口在就业地落户,使他们形成在就业地买房或长期租房的预期和需求。

【解读】对于哪些愿意放弃“农民身份”,也有能力在就业城市生存的农民工,各城市今后原则上都应同意其落户。但具体执行起来,各线城市会有一定差异:二线和三四线城市可以全面铺开,一线城市也可在郊区县和新城推行。

举措三:明确深化住房制度改革方向,以满足新市民住房需求为主要出发点,以建立购租并举的住房制度为主要方向,把公租房扩大到非户籍人口。

【解读】未来住房制度改革的大方向应该是打通户籍和非户籍购房通道,架起保障房与商品住宅的桥梁,拉平商品住宅与商办类住宅的购置门槛,以及灵活进行出售和出租的转换。

举措四:发展住房租赁市场,鼓励自然人和各类机构投资者购买库存商品房,成为租赁市场的房源提供者,鼓励发展以住房租赁为主营业务的专业化企业。

【解读】这一举措最利好房地产去化。要想动专业住房租赁市场大发展,还须降低企业开发运营成本,后者又需要政府在土地出让制度、税费征收、低成本政策融资等方面做出科学安排。

举措五:鼓励房地产开发企业顺应市场规律调整营销策略,适当降低商品住房价格,促进房地产业兼并重组,提高产业集中度。

举措六:取消过时限制性措施。

【解读】目前加在房地产行业的限制性措施主要有限购(一线城市)、限贷(二套以上)、用途和户型限制三大类。诸如此类的限制,以后预计都将由城市自己根据区域实际决定是否取消。

【03 楼市】

12月成交再创新高,商品住宅消化周期全线下降

从重点城市商品住宅成交数据来看,今年12月市场高位上扬,整体高于去年同期高点,一线城市表现尤为突出,年底收官之战成绩显著。而商品住宅供 应方面,仍低位徘徊,整体供应量与上月基本持平,但同比远不及去年同期。在供应低位而成交大增影响下,本月重点城市供求比再次下滑,库存量也继续下降,去 库存继续推进,部分风险城市表现亮眼。

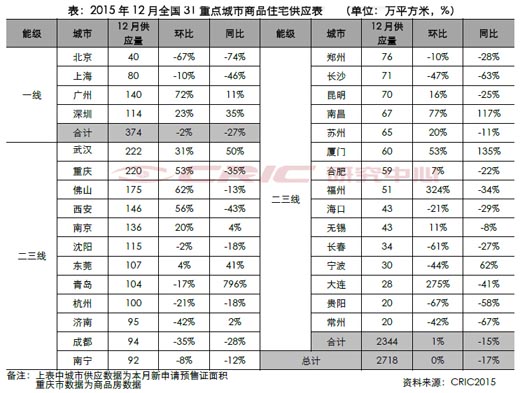

1、供应:整体供应继续低位徘徊,部分城市井喷

12月,重点城市商品住宅供应仍未见回升,整体供应水平与11月持平,但同比下降明显。分城市能级来看,一线城市增减参半,上海、北京同环比皆 下滑,供应量处于较低位,都不足80万平方米,而广州、深圳供应大幅放量,环比增幅都在20%以上,尤其是深圳,本月供应近114万平方米,再创今年新 高。而二、三线城市来看,整体供应量较上月小幅回升1%,同比降幅也明显小于一线城市。其中,重庆、佛山、西安供应井喷,不仅供应量基本在150万平方米 以上,环比涨幅也均在50%以上;此外南京、厦门、东莞等个别城市本月供应量同环比也继续增长。

今年供应低位贯穿全年,主要受新开工大幅下滑、土地成交面积萎缩以及城市分化加剧影响。然而对于城市而言,其产生了两个方面的后果,一者,对于 合肥、成都、重庆等市场表现一向较好,供求较为平衡的城市来说,供应量的大幅下滑,直接阻碍其市场成交量的继续攀高,尤其是合肥,今年市场明显回升下,其 成交反而出现下滑,这其中供应大幅下降导致产品供应不足就是重要原因。二者,对长沙、宁波、昆明、福州等去年市场压力较大城市来说,今年供应量的持续低位 对助推其市场去库存起到了十分重要的作用,目前这些城市商品住宅去化周期都已降到12个月左右,尤其是宁波,在改善型需求推动下,再加上供应的大幅下滑, 其市场状况持续改善,供求状况已维持基本平衡状态。

而对于明年年初市场供应,一方面春节前后都是市场供应淡季,而更为重要的是,当前行业新开工面积持续下滑,土地成交面积也再创新低,因此,明年年初供应量仍将低位徘徊,明显回升的可能性不大。

2、成交:整体成交再创新高,一线城市继续强劲发力

从成交方面来看,重点城市商品住宅成交再次呈现“年末翘尾”态势,本月成交量在11月基础上再创新高,收官之战完美结束。分城市能级来看,四个 一线城市仍旧强劲发力,个个表现突出,环比增幅都在14%以上,尤其是北京和上海,本月成交面积分别达到140和170万平方米,再创今年新高。而二、三 线城市来看,整体增多减少。其中,成都、贵阳、合肥等城市表现相对较差,环比降幅都在16%以上;而南京、武汉、杭州、济南等市场火爆城市,成交继续攀 高,尤其是武汉,本月成交量超过260万平方米,为2007年以来单月最高值,市场火热程度可见一斑。

12月的完美收官主要依赖于政策推动下改善性需求的崛起,而在我们看来,上海、深圳、南京、杭州、武汉等改善型需求能够持续释放的主要原因有两 点:一方面,从城市宏观面来说,这些城市经济都比较发达,经济活跃度较高,尤其是在经济增速“换挡”下仍能保持较高增速,对外来人口具有相当的吸附能力, 购买力充足,因而需求比较集中;而另一方面,从房地产发展来看,这些城市基本都经历了城市的快速扩张期,市场发展平稳,进入改善型需求释放期,330新政 后,这部分需求从政策上得到较大的鼓励喝扶持,首付比例、利率等下降也实实在在降低购房者置业成本,因而,迎来难得的入市时机。

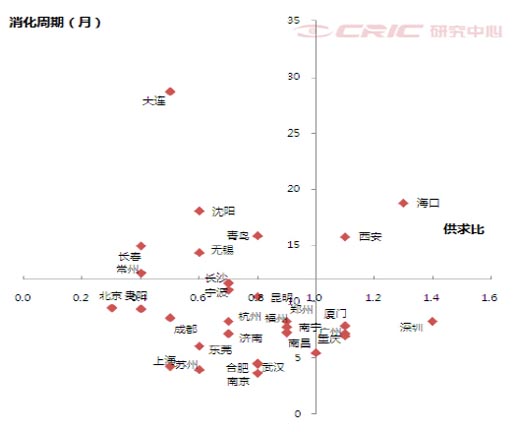

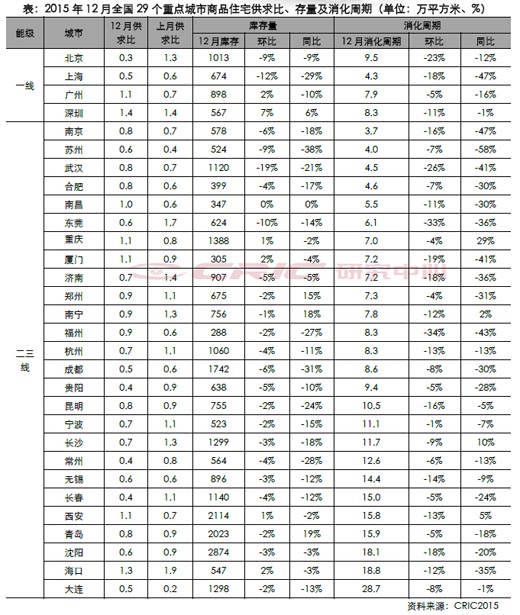

3、库存: 去化周期环比全线下降,上海等5城显著供不应求

12月,近6成重点城市商品住宅供求比在上月低位基础上继续下降,而且,近8成城市供求比在1.0以下,尤其是北京、上海、成都、大连等城市供求比不足0.6。而值得关注的是,广州、厦门、海口、西安等城市供求比明显增长,助推成交继续上扬。

在成交继续上涨带动下,重点城市整体库存压力持续改善,本月,库存环比下降的城市超过7成,同比下降的更是近9成。具体城市来看,广州、深圳等 城市因为供应大幅放量,库存量环比出现小幅上涨,但也都在可控范围内。而特别需要指出的是上海、武汉、东莞等城市,在强劲的需求释放下,库存量大幅下滑, 尤其是武汉,近三月成交都在230万平方米以上,本月库存量再创新低,同环比跌幅都在19%以上。

消化周期来看,本月重点城市商品住宅去化周期环比全线下降,同比除重庆、南宁、西安、长沙四城外也是全部下跌,市场去化压力持续改善。值得关注 的是,长沙、宁波、昆明、福州等市场去化压力较大城市,目前消化周期都降到12个月以下,尤其是福州本月消化周期下降到仅8个月左右,已基本处于市场平衡 状态。此外,上海、南京、苏州、武汉、合肥等城市消化周期不足5个月,供不应求状况显著。

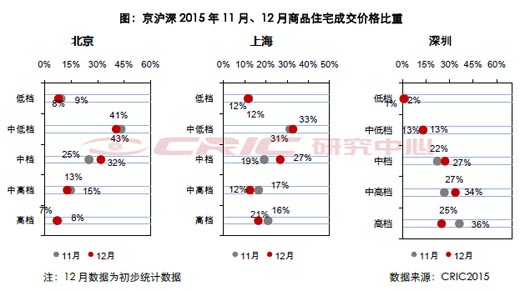

4、成交结构:中档产品占比大幅增长,各面积段占比表现相对稳定

本月北京、上海和深圳三个城市各面积段除北京中小面积段产品大振幅波动外,其他均表现相对平稳;而从价格段来看,中档产品成交占比均有较大幅度增长,深圳中高档和高档产品占比仍大幅波动,其他价格段表现相对稳定。

在从价格段成交结构来看,本月三个城市中档产品成交比例均有较大幅度上涨;而上海中高档产品和深圳高档产品成交比例继上月大幅增长后,本月均有下调;此外,深圳中高档产品占比也由较大幅度增长;三个城市其他产品成交比例环比则保持相对稳定。 其中,北京表现最为稳定,除中档产品成交占比延续上月的上升走势,大幅增长7个百分点外,其他价格段产品成交占比变动幅度均在2个百分点以内。而上海中档 产品成交占比为三个城市涨幅最大,达8个百分点,同时中高档和高档产品成交占比继上个月有不同程度上涨之后,本月均下降了5个百分点。深圳占比波动最大的 为高档产品,上个月大涨23个百分点后,本月又大幅下调11个百分点。中档和中高档则分别有5个百分点和7个百分点的上涨,波动也相对较大。低档和中低档 占比则与上个月持平。

从面积段占比来看,本月上海和深圳成交结构环比上月基本持平;而北京90平方米以下和90-120平方米产品成交占比由较大幅度波动,其他面积段产品成交比例与上月基本持平。 其中北京90平方米以下产品仍然延续大振幅波动走势,继上个月大幅下降16个百分点以后,本月大幅回升14个百分点,达到49%,这与本月北京刚需型产品 推盘较为集中有关,成交面积top项目多以低单价、小户型为主,其中以小户型为主的首开华润花香四季一举热销近1400套,卫冕本月成交面积销冠宝座。而 深圳中小户型产品成交占比也有小幅增长,90平方米以下和90-120平方米产品成交占比分别上涨5个百分点和3个百分点,;120-144和 144-200平方米产品怎分别下调了4个百分点和5个百分点。上海成交结构表现最为稳定,各面积段产品成交占比波动幅度基本在2个百分点以内。

5、本月小结:2015楼市虽完美收官,但2016去库存仍任重道远

年底市场再创新高、2015年楼市完美收官,尤其是一、二线大中城市去库存取得突出进展,甚至部分城市已经供不应求,不存在库存压力,但是对于 多数二、三、四线城市来说,情况恰恰相反,其库存量仍在不断攀升,市场去化压力仍不可小觑,可以说当前整体市场严重供大于求的基本面仍未改变,推进去库存 仍将是明年的工作重点。而且,中央政府也在加紧部署三、四线去库存工作,也提出通过鼓励农民买房等方式消化现有存量,这也让市场看到三、四线去库存的希 望,也使得开发商信心十足,憧憬三四线城市“春天”的到来。

但是,在我们看来,三、四线去库存难度较大,一方面,其经济基础薄弱,外来人口较少,因而市场需求有限,如果没有足够的产业支撑,需求短期内积 聚的动力明显不足,可谓“僧多粥少”;另一方面,推动农民工买房,关键还要看政策支持的力度,且不说在当前农村户籍价值不断提升下,农民愿不愿意进城买 房,就算农民进城,而这些城市短期内在教育、医疗、娱乐、交通等生活配套很难在短期内快速跟上,而“没有配套的进城”又能否能留住农民?。因此,我们认 为,三、四线开发商切不可“靠天吃饭”,坐等政策推动来消化库存,而是应该通过自身营销力度的加强、资源的整合等来快速消化库存,以期早日从三四线“解 套”。

【04 288指数】

房价指数加速上行,深圳高位小幅回落

2015年12月,中国城市住房(一手房)价格288指数为1109.7点,指数较上月上升4.3点,环比上涨0.39%,涨幅较上月扩大0.09个百分点,同比上涨2.60%,涨幅亦有所扩大。

从各省区情况来看,全国31个省级行政区域中,一手房价格指数环比下跌的区域数为15个,较上月减少2个。而上海、北京、天津等16个省级行政 区域一手房价格指数环比有小幅上升。12月房价指数加速上行,一方面是由于近来土地市场火热,地价飙升大幅提升房企和购房者房价上涨预期,不少项目加强年 末营销的同时,优惠幅度大为收缩,部分项目甚至有较大幅度提价现象;另一方面,部分热点城市中高端项目热销也对房价有较大的拉升作用。但总体来看,全国房 价依然呈现冷热不均态势,城市间两极分化的矛盾不但没有得意缓解,甚至有进一步加深的趋势。

分城市能级来看,一线城市依旧处于领涨地位,同环比涨幅均领先其他城市。其中,上海房价指数环比涨幅最高,达到1.94%,深圳12月房价指数 虽然环比下跌0.13%,但同比上涨32.26%,依然傲居全国之首,而北京、上海、广州同比涨幅也在12%左右,远超其他城市。深圳房价指数环比走低更 多是受到改善型需求回落的结构性因素的影响,另外,作为移民城市,临近年底买房需求下降以及人口返乡均是房价下跌的因素之一。

二线城市方面,约七成的城市房价指数环比上行,依旧低于近几个月八成左右的平均水平。可以看到,苏州、南昌、南京、呼和浩特环比涨幅领先,均在 2%以上。其中,苏州涨幅再次高居二线城市之首,达到4.38%,主要项目仍集中在园区和新区两个快速发展的城市新城。九龙仓时代上城、保利观湖国际都是 典型的热销项目。而相比之下,乌鲁木齐、海口、哈尔滨等城市房价指数则依然没有起色,环比均表现为下降。

从经济工作会议上透露出的风向来看,虽然目前房地产市场主要任务仍然是去库存,但房价上涨的驱动力依然存在,而未来各线城市住宅价格分化将进一 步加剧。一线城市和部分需求火热的二线城市,地价快速攀升,而住房需求依然旺盛,房价上行压力仍然较大,2016年房价或继续上涨。对于深陷库存压力之下 的二线和三、四线城市,例如哈尔滨、青岛等,以价换量、加快资金回笼将是房企主流的运营策略,未来房价上涨空间有限,部分城市房价可能会出现回落。

【05土地】

年末翘尾、量价新高,二三线城市成交环比大涨

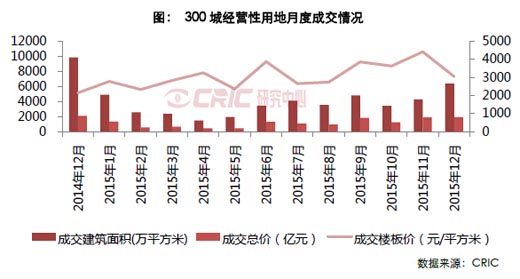

2015年12月,土地市场成交面积、成交金额创下年内新高。一线城市方面,受北京、广州供应回落影响,成交规模环比回落,但仍高于去年同期;二线、三四线城市方面,成交面积、成交金额均大幅回升,但受到“有供有限”政策影响,整体成交量、成交金额仍低于去年同期。

1、成交:量价创年内新高,但仍不及去年同期

12月土地市场热度不减,成交量价继续向高处攀升,年末翘尾如期而至。至截稿时间,本月CRIC监测的300城经营性土地公出让605幅,较上 月多了36%;成交建筑面积总和为6378万平方,环比上涨48%,成交金额1943亿元,环比上升2%,成交面积、成交金额双双创下年内新高;受三四线 成交占比上涨影响,平均楼板价跌至3046元/平方米。平均溢价率达到31.79%,为年内第二高点,仅次于一线城市成交占比较高、土地市场缩量高热的7 月。但是若与去年同期相比,12月的年末翘尾还是不够给力,本月土地市场成交面积、成交金额同比下降3成左右,延续了今年以来土地成交持续低位的走势。

今年以来土地市场成交规模的持续低位,我们认为主要是源于三方面原因,从政策层面来看,本届中央政府更多的还是强调去库存,在有供有限的政策高 压之下,大多数城市土地供应低于去年同期;从企业角度来看,除一线城市和少部分二线城市之外,目前多数城市房地产市场仍处于库存过高的状况,企业拿地兴趣 不高,如西安今年流标率高达五成即是明证;从货币市场来看,目前资金面虽然有所宽松,但企业还是更多的通过引入低成本的公司债,进行整体债务替换,降低企 业的整体债务成本,真正转化到投资上的,主要还是集中在少数一二线城市的热点板块。

2、分布:二三线城市环比大涨,一线城市超过去年同期

12月,一线城市土地成交金额、成交面积环比双双回落,但依然高于去年同期;二线城市方面,成交面积环比大涨84%,成交金额较上月增加 63%;三四线城市方面,成交面积环比上涨44%,成交金额大增57%。与2015各月成交表现相比,二线、三四线城市的成交金额、成交面积均在十二月创 下了年内新高,但仍然不及去年同期。

具体来看,一线城市本月成交建筑面积450万平方米,环比下跌37%,成交金额521亿元,环比回落49%。本月一线城市土地成交规模的回落, 主要是由于北京、广州二市土地出让减少所致,本月北京仅出让了7幅地块,较上月少了10幅,且鲜有大体量土地出让,成交建筑面积、成交总价均环比回落超过 7成。但是从溢价率指标来看,本月一线城市平均溢价率高达37.95%,为年内第二高点,仍远远高于三四线城市,并且即便是高总价地块,也往往是高溢价成 交,如龙湖以46.5亿拿下的上海嘉定宅地,即是以108%的高溢价成交。

二线城市方面,11月成交建筑面积为3410万平方米环比上涨84%,成交金额991亿元,较上月上涨63%。当前的市场热点城市,如杭州、南 京、天津等市均是成交量大增。但是从成交均价角度来看却是不升反降,究其原因还是郊区的大体量土地出让增多所致,以目前最为火热的南京土地市场为例,本月 出让的2015年总价地王仅三轮即告成交,平均楼板价不足7000元,远低于地价动辄破万的下半年市场常态。

三四线城市方面,本月土地市场继续上行,成交建筑面积2517万平方米,环比增加44%,成交金额423亿元,环比上涨57%。年末三四线城市 成交的快速上升,主要还是受市场周期影响,不少三四线城市还是选择在年末集中推地,如攀枝花、定安等市,2015年超过半数的土地都是集中在12月出让。

对比2015年全年土地市场,12月各线城市成交规模均处在相对较好的位置,但是若与2014年同期相比,二线、三四线城市还是不及去年同期, 仅一线城市表现较佳。究其原因还是受政策面影响,对于商品房市场供不应求的一线城市,政府有意推地缓解供应不足的困境,企业也更希望再此拿地规避风险;而 对于供应结构性过剩、库存压力更大的二线、三线城市,不论是政府还是企业,对于拿地投资的态度还是比较谨慎。

3、重点地块:上海宅地疯抢下溢价频频冲高,南京巨无霸地块溢价率不足1%

年末土地市场集中发力,上海、深圳表现抢眼。2015年12月,300城土地总价TOP10门槛为29.6亿元,较11月份下降20%,仅南京 建邺区一幅地块总价超过50亿。在成交总价TOP10地块中,一幅南京商住地块和两幅深圳纯住宅地块都是接近0溢价成交,其中南京建邺区 NO.2015G61地块是为华侨城打造的文化旅游项目,限制条件较多,开发周期相对较长,仅三轮竞拍即告成交。其他地块溢价率均在50%以上,上海奉贤 区南桥镇D-01-13区域地块溢价率甚至达到220%,市场热度可见。

单价TOP10方面,本月上海占据一半位置,值得注意的是,上海的土地溢价也非常高,除了“2015年125号”是商办地块,溢价率只有8%, 其他四幅住宅地块,虽均位于外郊环,房企竞争仍非常激烈,溢价率均超过100%。另外,深圳本月土地成交也非常突出,继9月成交高峰后,又迎来一个小高 峰。我们看到,本月深圳供应地块有三幅稀缺宅地,本应面临高溢价疯抢,事实上却是都以底价成交 ,这与土地未动迁,房企开发前期成本较高、周期相对较长直接相关。

2015年12月17日,2015年132号公告奉贤区南桥镇D-01-13区域地块开拍,该地块共吸引到18位申请竞买人参与现场竞价,分别

是招商、金地、新城、中南、龙湖、建工、东原碧桂园联合体、宝龙、红星、保利、中电建、旭辉、苏宁、中铁建、禹洲、中骏、远洋、象屿。最终由中铁房地产集

团上海置业有限公司以38亿元竞得奉贤区南桥镇D-01-13区域地块,楼板价19179元/㎡,溢价率220%。从项目要求来看,根据出让条件规定,建

筑限高60米,地块为三类住宅用地,可以建设4层带电梯的住宅,地块无限低要求,但不得建造低密度住宅建设项目。最少套数1809套,其中,中小户型占比

50%,需配建建筑面积5%的保障性住房,全装修住宅建筑面积应占总建面的30%以上(不包含保障性住房等)。本地块所处西渡地区未来还有400余亩住宅

用地可供出让,未来该地块周边居住气氛浓郁。

从周边来看,地块周边近两年无住宅地块出让。项目方面,该地块所在的西渡区域内无新盘在售,周边新盘主要分布在南桥板块和一江之隔的紫竹科技园 及老闵行板块。其中,南桥老城板块新盘售价均在20000元/平方米以上,南桥新城板块新房售价在18000元/平方米左右,本地块楼板价已然接近成熟板 块的销售价格,而地块周边二手房价格也仅在15000元/㎡ 左右,从成本上来看,本地块未来堪忧。但是,从需求上来看,因地块周边近期没有地块出让,且无在售项目,竞争压力相对较小,而周边新南家园等住宅居住氛围 较为浓郁,随着地铁交通等市政规划的发展,未来这块区域的价值潜力非常高。

2015年12月23日,南京2015年第18号建邺区 NO.2015G61地块开拍,该地块仅有2家房企参与竞拍,经过3轮竞价,最终由华侨城以83亿竞得,楼面价7249元/㎡,溢价率0.48%。从地块 定位来看,地块要求旅游文化类物业总计容建筑面积不少于14万㎡,该部分物业及酒店须整体持有,不得销售,不得转让,同时旅游文化类设施设备投入不少于 10亿元,是典型的南京旅游文化主题项目。从出让条件中也可以看出,地块对竞买人的资质要求也非常高,竞买人须具备房地产一级开发资质,且该地块不得联合 竞买。整体来看,本巨无霸地块也应该是为华侨城量身定制,未来有可能打造升级版的华侨城欢乐海岸。

从周边地块来看,建邺区河西南部鱼背地块,5月金地商置以0溢价获取一幅33万㎡的商住地块,楼板价6145元/㎡。从周边项目来看,近期开盘 入市项目较多,鲁能公馆、仁恒江湾城四期等住宅项目价格在28000-37000元/㎡之间,汇金中心等类住宅项目价格则相对较低,单价仅16000元 /㎡。本幅地块作为为华侨城定制的项目,7249元/㎡的楼面价并不高,华侨城在旅游文化方面的项目操盘经验也非常充足,未来发展并不成问题。

4、本月小结:土地成交仍处同比低位,来年各线城市分化将进一步加剧

2015年12月,土地市场成交再度刷新年内新高,平均溢价率也来到了年内高点,各线城市土地成交均处于年内高位。年末土地市场的火热,我们认 为主要是基于三方面因素,其一,供应的增加,一方面是因为不少城市还没有完成全年土地供应计划,另一方面也是受行业规律影响,三四线城市年底集中供地是年 末常态;其二,企业补充存货需求,经历了2015年的成交旺季,目前大多数企业已经到了需要补充土地储备的时候,那些项目周转速度较快、业绩总量较大的规 模性企业更是如此;其三,资金面的支持,目前公司债的放松,项目销售的转暖大大改善了房地产企业的资金面,让更多的企业有能力关注到土地市场上。

对于2016年的土地市场展望,我们主要有以下几点判断:其一,全国土地市场供应和成交总量仍会低位徘徊。受楼市行情持续向好影响,地方政府有加大土地供应的动力。但在供求失衡的大背景下,地方政府土地供应仍会延续“有供有限“的调控思路。而在在较大的去化压力下,房企普遍会继续遵循谨慎的拿地策略,但整体来看还是会维持在低位。

其二,成交结构上,各线城市进一步分化。在有供有限的政策指导下,我们认为一线城市土地供应量仍有小幅上涨 的可能,不过内中环内的供应越来越少,郊外环占比会继续上升。不少二线城市的库存销售周期会因为商品房成交量快升而恢复到健康水平,加之国家新区和一带一 路建设推动,二线城市的土地供应量预计会有一定程度的放量。至于三四线城市,地方政府迫于财政压力有加大供应的需求,但迫于库存压力仍会普遍控制供应。

其三,政策层面会提高土地“变性”的灵活度。政府会加强供应端调控,同时提高土地“变性”和户型变更灵活度,以促进行业转型和增强房企行情适应能力。但与此同时,政府会根据本区域各类需求的趋势变化,灵活调整某一时期特定类型户型的供应比例。比如上海,为加强刚需和改善供应而提出调高中小户型的供应。

扫描上方二维码,关注中房网公众号