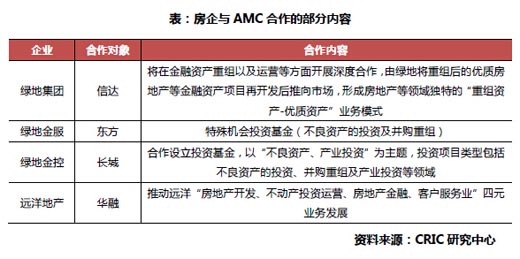

在这背后,不良资产管理公司(以下简称AMC)潜行已久。化身为“钱”高价夺地王只是表象,存量物业才是他们“闷声发大财”的金矿。聪明的房企如绿地和远洋,已经与他们悄悄展开了合作——AMC或将成为2016年房地产行业新的主角。

一,不良资产经营市场巨大,土地资源有待盘活

东方、华融、长城、信达四大资产管理公司(也称四大AMC),是政府为解决中行、工行、建行、农行长期的呆坏账问题而设立的,各自承接处置对口银行的不良资产。如今不良资产经营已成了“赚大钱”的好生意,四大AMC也已成了金融巨头。

不良资产经营行业对专业度有一定要求,因此高风险和高收益并存,并有逆周期的特征。当前,宏观经济运行至周期底部,中央经济工作会议也提出了“要坚持创新驱动,注重激活存量”,是民间机构等参与不良资产经营的最佳时机。

房地产行业的不良资产经营市场到底有多大?

根据招股说明书,2015年6月30日,中国华融的不良资产总额为3264.1亿元。其中,收购重组类不良资产总额为2124.9亿元,若按最终债权人所属行业划分,则来自房地产行业的有1367.7亿元,占比高达64.4%。

由于其余三家AMC并未公布旗下房地产相关不良资产数据(长城、东方未上市,信达年报中未披露),按华融所占份额估算(截至2014年,华融累计收购的不良资产账面原值约占四大AMC的23.2%),四大AMC旗下的房地产相关不良资产总额约为5895亿元。若再计入一些地方性AMC旗下资产,则当前我国房地产相关的不良资产有向万亿增长的可能。

房地产相关的不良资产由于抵押物价值高、升值潜力大,是AMC的赚钱利器,主要包括土地、在建工程、烂尾楼、投资物业等。在欧美发达国家,由于 房地产市场已经十分成熟,产生的不良资产以能产生租金回报的投资物业为主。而在中国,尚未产生回报的房地产项目占“大头”,这就造成了,一方面,这些物业 收购价格更低,并且成熟后的投资回报率更高;另一方面,这些物业需要后续投入才能产生回报,因而相应也有更大风险。

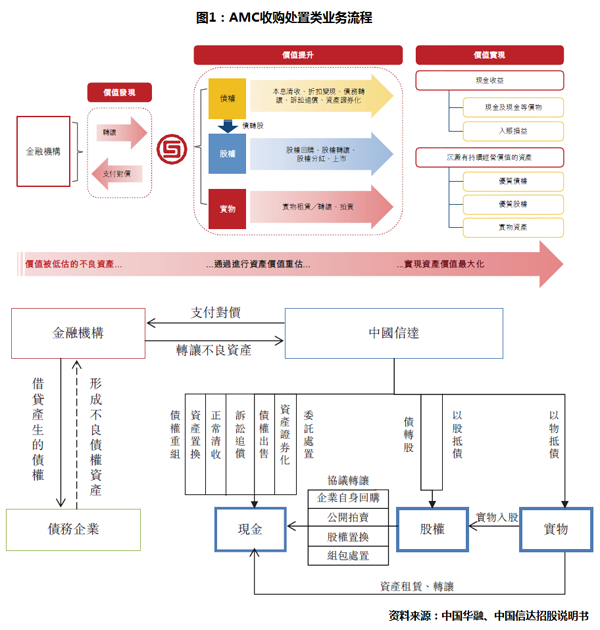

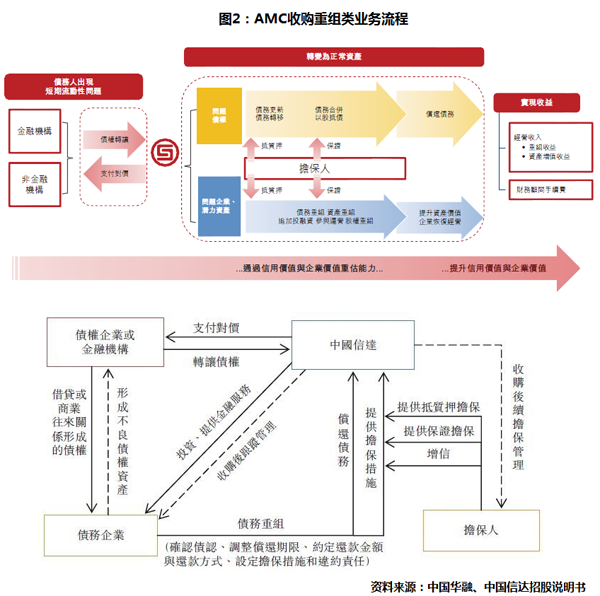

AMC对不良资产的传统经营方式为处置和重组。

收购处置类业务是指AMC按照账面原值的一定折扣收购不良债权资产,在资产分类的基础上进行价值提升,随后 寻机出售或通过其他方式实现债权回收,从而获得利益。AMC采用的处置方式包括阶段性经营、资产重组、债转股、单户转让、打包转让、债务人折扣清偿、破产 清算、本息清收、诉讼追偿、以物抵债、债务重组等。

收购重组类业务则指AMC在不良资产的收购环节,即在确认债务债权关系的基础上,根据不良资产风险程度确定 实施债务或资产重组手段,并与债务人及相关方达成重组协议的业务。主要针对流动性暂时出现危机的企业,提供个性化定制的重组手段,进行信用风险重新定价并 将风险信用化解前移,发掘资产价值,在风险可控的情况下追求更高的重组溢价。

从上述业务介绍和流程来看,AMC起到的作用还是对信贷和风险的处置,或起到投资者、资金撮合者的作用,并不参与到实物资产处置的流程中。而实物资产处置业务,通常由AMC旗下的房地产子公司负责,如中国信达旗下的信达地产,中国华融旗下的华融置业等。

二,AMC自行开发有资金优势,但操盘能力偏弱

出于对房地产行业的看好、规避汇率风险等因素,AMC当前加大房地产行业布局的意图十分明显,并且均是大手笔,资金雄厚,颇有“不差钱”之势。

如中国信达在四大AMC中对房地产布局最大,旗下信达地产在A股上市。2015年末,信达地产连连高价拿 地,如72.99亿元总价的上海新江湾城地王、30.3亿元的深圳坪山地王、33.6亿元的合肥滨湖地王、33.9亿元的杭州南星地王等,以至于“信达: 我就是钱”一度成为业内流行的段子。

东方资产亦有参与房地产行业的意图,2015年初,东方资产收购了上海证大超过50%的股权。尽管目前东方 资产有将股权易手的可能,但值得注意的是,11月19日,上海证大参与了由资产处置法院举行的公开拍卖并竞投成功,将以总代价约3.44亿元收购位于江苏 南京的相关物业,总建筑面积2.63万平方米。

除了公开渠道拿地外,AMC旗下房地产子公司还承担了为AMC处置部分房地产相关不良资产的任务。

同样以信达地产为例,根据2014年年报,信达地产全年共与母公司中国信达进行了一次涉及不良资产处置的关联交易:信达地产与中国信达广东省分 公司签署了关于嘉粤集团有限公司等34家公司破产重整涉及收购房地产项目及债务重组事项的《合作框架协议》,指定公司全资子公司广州信达置业投资有限公司 以22.57亿元承债式收购嘉粤集团下属五家房地产公司的100%股权。其中,股权交易对价为零,重组债务本金总额为人民币22.57亿元,重组宽限期为 三年,重组宽限补偿金年率为10.4%;中国信达广东省分公司另享有项目全部开发收益的15%。对于此次收购,信达地产的解释为“深化公司与中国信达的业务协同,丰富公司项目储备方式,促进公司金融地产业务模式创新“。

AMC旗下房地产子公司直接接盘进行房地产开发具有资金和资源双重优势,但也存在较大局限性。

第一大局限是开发和周转速度。从新开工面积来看,2014年,大型房企如恒大地产高达2250万平方米,中 型房企如招商地产为414万平方米,而信达地产仅为155万平方米。受限于规模,AMC旗下房地产子公司必然没有能力快速处置母公司所有资产,这对于周期 性强、市场波动激烈的房地产开发行业是一大“硬伤”。

第二大局限是城市布局。AMC收购的不良资产来自于全国各地,在子公司有布局城市的项目自然不存在问题,但 如果为了处置项目,子公司还要新进城市,则将推高销售、行政的费用,并不是一笔最划算的帐。信达地产布局了不到20个城市,华融置业仅布局6个城市,相较 之下,大型房企如绿地和恒大分别进入了80和147个城市,优势更为明显。

第三大局限是标准化和品牌溢价。房企各自有独门的标准化“秘技”,如大部分房企都有自己的多条产品线,恒大的开盘流程,绿地的办公营销等,对于新获取的项目直接套用能够降低成本。品牌溢价更是无需耗费资金便可“免费”获取的利润,这些优势AMC旗下子公司均不具备。

因此,对于AMC来说,与房企的合作能从手里的不良资产中获取的利润更大,是“双赢”的举动。

三,房企掘金万亿市场,合作开发或是最佳方式

对于房企来说,与AMC合作则相当于拥有了新的“土地资源库”。随着优质土地日益稀缺、地价快速上涨,房企不断地开拓新的拿地渠道,绿地、远洋等已和AMC进行合作,具体项目还在试水中。

我们认为,房企参与不良资产处置,主要可采用三种方式:

1、向AMC批量收购项目,自行开发。

即房企在AMC已完成重组的不良资产中,挑选与自己布局、定位契合的土地和项目打包收购,作为普通土储自行完成开发。

这一方法的优点在于:1)资产已由AMC完成了“排雷”,能够直接开发,风险较小;2)如果一次性收购的资产量大,甚至长期建立合作,可相应向AMC压低价格;3)如果操盘得当,房企能自行享有的利润量更高。

不过,批量收购对房企的资金要求也较高,房企应当衡量自己的开发能力、资金实力、融资成本等因素后进行综合考虑。对于特别优质的项目,房企则可采用这一方法“先下手为强”。

2、为AMC代建项目,收取管理费用。

即房企作为服务商,对AMC手中的土地等进行设计规划、工程建设、销售等,房企收取固定的运营管理费用,开发风险由AMC承担。

这一方法实质上和传统代建模式相同,只是背后的“金主”不同,当前泰禾与信达地产在新江湾城项目上的合作或与此类似。尽管开发对象并非不良资产,而是招拍挂获取的土地,但从中也可窥见AMC对房企代建持有的开放态度。

如果能够获取代建机会,房企可在规避市场风险、不对资金产生压力的情况下提高利润率,增加盈利点。不过,代建的门槛也较高,当前在做的绿城、滨江、朗诗等均有较强产品力。要让AMC心甘情愿地为操盘能力“买单”,房企要提升开发速度、产品品质、品牌溢价等。

3、与AMC合作开发,利润风险共担。

即房企与AMC各持项目一定比例的股权,房企负责操盘并收取固定运营管理费用,开发带来的利润或亏损双方按股权比例各自承担。

这一方法类似于“大股”或“小股”操盘,也是在我们看来房企参与不良资产处置的最佳模式,其亮点在于双方能发挥自身优势,并且利益紧密捆绑,风险共担。 对于房企来说,AMC提供了更多可开发的土地资源,减轻了房企的资金压力,尤其在资本和存量资源越来越重要的当前,AMC可谓最合适的伙伴;对于AMC来 说,旗下规模和布局有很大局限性,自行开发卖出的利润虽高,但并非所有项目都能力自行处置,而与房企合作则能很好地弥补这一点。

房企亦可与AMC进行更长期、更深入的合作,如AMC向银行等进行新的不良资产收购时,房企即可派驻了解市场的团队协助进行资产定价、风控、判断开发难度等,进而压低成本,降低风险。

此外,房企还可与AMC共同进行债权转股权,派驻团队协助房地产类公司重组,进行地产类债权资产证券化并托底等。这些方式主要建立在与AMC有深入合作关系的基础上,且适用于有金融平台的房企,并有房地产业务和金融业务的双重盈利空间。

扫描上方二维码,关注中房网公众号