土地:重点城市储备近1500万方

根据CRIC研究中心统计测算,截至2015年末,绿地在国内的待售面积(可供出售与已预售面积之差)2130.9万平方米,待开发面积4208.4万平方米;海外待售及待开发面积259.4万平方米;合计土地储备建筑面积约为6598.8万平方米。

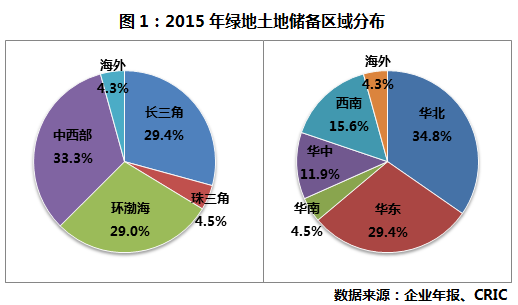

从区域来看,上海是绿地的大本营,并辐射江浙皖三省,绿地在经济较发达的长三角和华东地区布局占比较高,均为29.4%,此外,绿地在山东省的发展深入,并有超高层地标、地铁等重大项目,尤其在济南的土储建面约400万平方米,且成本较低,环渤海和华北的占比分别达29%和34.8%。珠三角和华南是绿地近两年才开始布局的区域,不过在广州、深圳、佛山等地,绿地投入不断加大,未来占比还将有所提高。

从城市分布来看,绿地在二线城市的土储建面占比最高,为55.2%;一线城市和海外共占13.1%。具体而言,绿地在上海的建筑面积高达 261.9万平方米,且从获取方式来看,股权收购的项目数量每季度均有增加,充分发挥了在大本营的资源优势。在当前市场成交最火爆、长期来看也较健康的武 汉、苏州、南京,绿地也储备了不少土地,分别为247.2、207.9和111.1万平方米,在一线和5个重点二线城市土储建面总共约1452万平方米。

2016年一季度,绿地新增土储权益建面206万平方米,其中一二线城市合计占94%,住宅占64%,未来将继续优化布局结构,围绕经济发展、人口导入、产业发展等聚焦一线市和优质二线重点投入,加大住宅类项目的比重。

财务:16年可能为业绩结转高峰

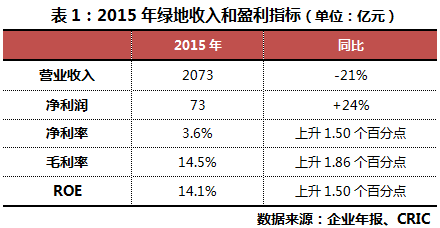

绿地2015年结转营收2073亿元,同比下降20.8%,主因是开发周期长的超高层等商办项目未进入结转周期,以及主动收缩了能源业务。剔除 能源后,其余业务营收较2014年增长9%。近年来,能源业务的行情逐年下滑,并且长期来看存在产能落后的问题,绿地已基本停止化工品贸易,保留部分稳定 和低风险的煤炭贸易,油品业务转向发展零售业务和加油站开发为主,未来能源业务占比还将继续减少。

2016年,绿地的超高层等商办项目和海外项目将进入结转高峰期,能源亏损对整体盈利影响也逐步消失,业绩方面的利好在一季度的营收和扣非后归属母公司净利润中已有体现,较2015年同期分别有28.6%和32.4%的增长。

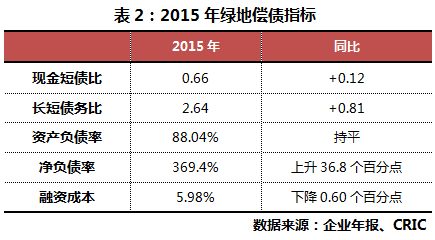

偿债指标方面,绿地2015年成功登陆资本市场并发行了200亿元债券,债务结构得到了优化,现金短债比和长短债务比同比均有提高,短债下降了2.3%至659.9亿元,现金和长债分别上升了20%和44%。

同时,绿地的融资成本进一步下降,至5.98%;其中,一笔20亿元的永续债成本仅5.3%,低于行业水平,未来若再有需求可能低至4%。与规模和负债率接近的房企相比,绿地的融资成本显然优势明显,一方面得益于国资背景,另一方面绿地的贷款偿还率和利息偿付率均为100%。

多元:三大板块已开始贡献利润

除了房地产主业外,绿地确立的大金融、大基建和大消费三大多元化业务板块发展十分迅猛,部分已在2015年的年表中体现。

房地产依然贡献了最多的营收和核心净利润;通过并表贵州建工,基建板块的业绩贡献提升了70.1%,一季度收购的江苏省建还将继续扩大绿地的收入和利润规模;消费方面,由于能源业务有一定亏损,2015年年报中无法看出整体盈利情况,从2016年一季报中可得知,板块中的汽车业务收入同比增幅为172%;金融是绿地发展最迅速的板块,尽管占绿地2015年营收不到1%,但利润贡献占比却达11%,并且板块毛利率高达99.99%,核心净利率69.4%,远高于其他板块。

扫描上方二维码,关注中房网公众号