在经历了2014年的销售“寒冬”之后,行业在2015年迎来了一二线城市的爆发,带动了企业销售的回升,同时宽松的货币环境为房企新一轮的扩张带来了充足的资金,房企的债务结构也因此得到优化。在经历了这一轮债务置换之后,不少房企的债务压力得以缓解,但是居安当思危,况且整体的经济增速在放缓,房企仍需警惕财务风险。目前,房地产企业2015年年报陆续发布完毕,不少房企实现增收增利,那么备受关注的偿债能力和压力如何?

为了解企业的偿债能力,我们选择现金、短期有息负债、长期有息负债、总有息负债、现金短债比、长短期负债比、净负债率、平均融资成本等指标进行标分析。

样本范围:

2015年中国房地产企业销售TOP100排行榜企业中35家上市企业

第一梯队1000亿元以上:万科、恒大、绿地、万达、中海、保利地产、碧桂园;

第二梯队500-1000亿元:华润、融创、绿城、世茂、金地、招商、龙湖、富力;

第三梯队250-500亿元:雅居乐、远洋、新城、首创、保利置业、旭辉、中国金茂、阳光城、首开、金科;

第四梯队250亿元以下:越秀、龙光、时代、合景泰富、中骏、禹州、建业、金融街、中国奥园、宝龙。

涉及指标计算公式:

现金短债比=现金(含受限制现金)/短期有息负债;长短期负债比=长期有息负债/短期有息负债;

净负债率=(短期有息负债+长期有息负债-持有现金)/应占股东权益(不含永续债);

平均融资成本=借款利息(资本化利息之前)/AVERAGE(2015年长期有息负债+短期有息负债,2014年长期有息负债+短期有息负债)。

一、 房企债务、现金水平双增长,多数企业抵御风险能力增强

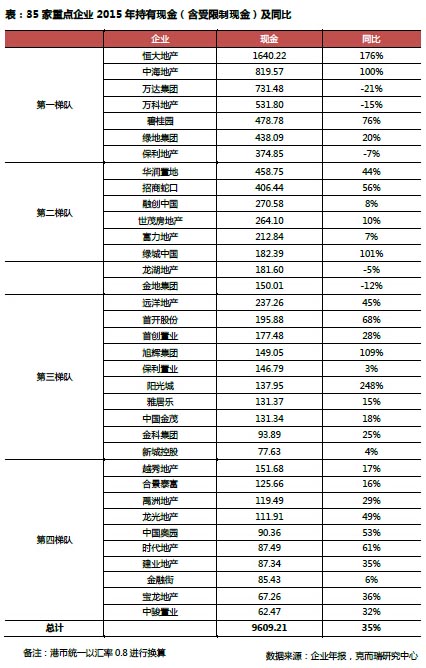

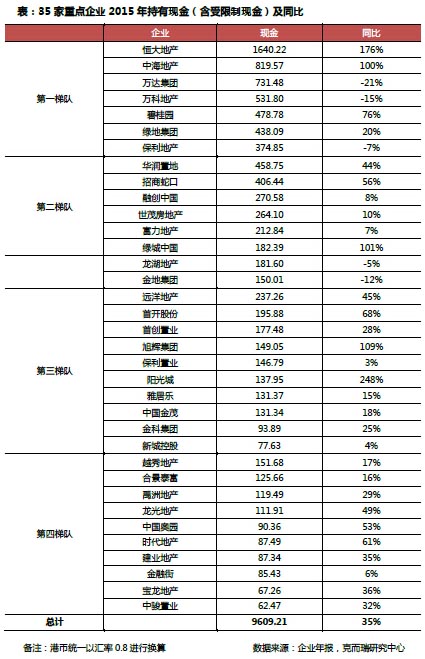

1、政策环境+策略转变,房企现金持有量大幅增长(部分略)

2015年35家典型上市房企的现金持有量在9609.21亿元,同比增长34.81%;短期有息负债6443.63亿元,同比增长18.29%;现金短债比1.49,同比增长13.96%。从数据可以看出,2015年在房企持有现金量大幅增长的情况下,短期有息负债增速相对较低,房企的现金短债结构大幅优化。事实上,这样的变化有几方面原因:

1)2015年上市房企采取债券+股权的方式,大量融资;2)在经营策略上强调回款率,如保利地产2015年的回款率达企业历史最高值99%;3)14年的市场行情为房企打了预防针,要持有一定的现金应对市场波动;4)热门城市竞争激烈、地价上涨,行业并购机会增多,企业对“现金”需求增多。

当前房企现金的增多有赖于整体宽松货币环境带来的便利,目前来看,货币政策并没有收紧趋势,而且房企的跨界金融以及金融创新的趋势越来越强,因此,企业的现金短债比在未来的一段时间依然会保持较好水平。不过考虑到国际的汇率风险等,建议企业进行适当的降低现金比例,增大投资力度。

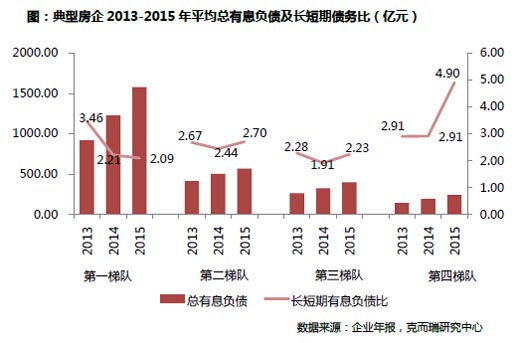

2、机遇期充分实现债务置换,债务长期化趋势明显(部分略)

2015年35家典型房企的有息负债总规模达22001.06亿元,同比增长23.89%,长短期债务比为2.41。从结构上来看,35家典型房企在扩大债务规模促进发展的同时,保持了较好的长短债比,保障企业长期且稳定的发展,主要原因是2015年企业发债较多且以长期债为主。

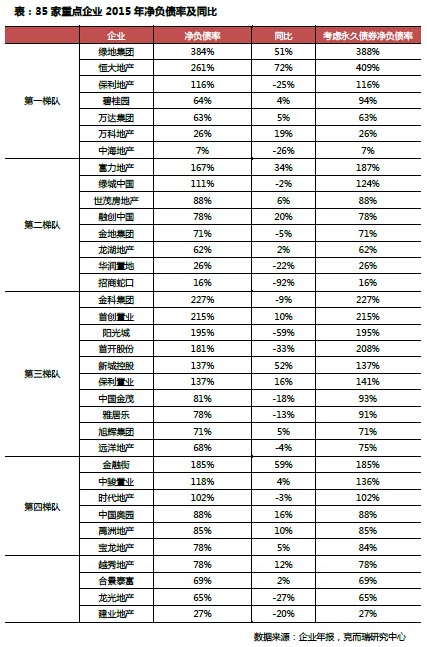

3、净负债率水平总体下降,扩张期企业杠杆仍维持高位(部分略)

2015年35家典型企业的净负债率为96.56%,较2014年下降1.75个百分点,尽管典型房企在15年大量发债,典型房企并没有出现杠杆快速升高的现象,相反负债率水平得以有效控制,甚至可以说“稳中有降”。

二、 重点企业偿债能力大PK

下面我们将从现金、负债、短期偿债能力、长期偿债能力及融资成本控制五个方面对房企进行详细分析。

1、 谁是最有钱的房企?

从35家重点企业2015年持有现金绝对量来看,企业规模越大,相应的现金也越多。第一梯队处于绝对领先的地位,其中恒大以1640亿元成为“最有钱的企业”,现金持有量同比大涨176%,主要和企业15年借贷增多有直接关系。中海地产仅次于恒大持有现金达819亿元,主要是企业15年投资拿地减少,加上现金回款增加了大量的现金。总体来看央企依然保持较大优势,如华润、招商蛇口等企业,即便处于第二梯队但现金量甚至超过部分千亿房企。中骏、宝龙、新城等企业则是35家企业中现金持有量较少的企业,新城则是加大投资力度,因此在手现金偏少,中骏、宝龙则是因为企业规模相对不大,现金持有量有限。

而从35家典型企业2015年持有现金同比变动幅度来看,除少数企业现金有所减少外,绝大多数企业的现金同比出现明显增长。阳光城成为35家典型企业中现金同比增长幅度最大的企业,达248%,主要原因是企业2015年增发引入战略合作伙伴中民投,此外通过非公开发行债券等途径募得大量资金。当然也有如万达、万科、保利地产、龙湖等个别企业,2015年现金同比有所下降,但这些企业本身信用层级高、资金充裕、债务结构也比较合理,因而现金出现暂时性下滑,并不需要过分担忧。

2、 谁是负债最多的房企?(略)

3、 谁的短期偿债能力最强?(略)

4、 谁的长期偿债能力最强?

第一梯队企业中,除绿地、恒大、保利地产外,其余的负债率在64%以下。绿地、恒大的净负债率常年高企,2015年分别为384%、261%,考虑到两家千亿房企仍处于高速发展阶段,且不断布局多元化业务,企业净负债率水平升高在意料之中,以两家企业的惯用发展模式及背景看,系统性风险暂不会出现。尽管保利地产的负债率仍然高于100%,但是较2014年下降25个百分点,企业愈发稳健。

第二梯队中,富力、绿城依然延续了高负债水平,但是绿城较去年微降,考虑到中交入住绿城,绿城的负债率在未来有望进一步降低。第三梯队中净负债率在100%以上的有6家企业,总体的发展偏向激进型,从拿地情况也可以看出,首创、阳光城2015年的投资力度加大。

第四梯队企业的净负债率水平反而是相对较低的,而且如时代、禹州、龙光等企业重点布局为核心一二线城市,2015年受益于一二线市场火热,企业经营压力小,债务的改善空间大。

5、 谁的融资成本控制力最好?(略)

三、 企业综合偿债能力整体提升,“两星”企业仍有改造空间(部分略)

在企业进行单个指标的PK后,我们就企业在短期偿债能力、长期偿债能力及融资能力进行了综合评判。

中海、招商、旭辉、龙湖、华润、越秀、时代等七家企业在的综合偿债能力在35家企业中名列前茅,我们给予“五星”评价,其中中海地产各项指标均处于最佳水平,现金短债比及长短期债务比仅次于时代地产,净负债率及融资成本位列第一。时代地产尽管净负债率偏高,但是债务结构大幅优化,因此在2015年房企偿债能力中“脱颖而出”。总体来看,“五星”企业的在短期偿债能力、长期偿债能力及融资能力几个方面均有突出表现,并无明显短板,未来发展持续看好。

在今天的行业背景下,企业仍然有机会降低债务风险。一是充分利用当前“便宜”的债券市场;二是主动涉足金融领域,形成有效互动。实际今天市场中有大量资金,但是却难找到优质的投资标的,从险资入股房企、信达高价抢地等都可以看到,地产项目或房企依然有很好的保值甚至是增值效用,房企应当抓住机会谋求新的发展。

目 录

【前言】

一、偿债能力分析指标选择

二、房企债务、现金水平双增长,多数企业抵御风险能力增强

1、政策环境+策略转变,房企现金持有量大幅增长

2、机遇期充分实现债务置换,债务长期化趋势明显

3、净负债率水平总体下降,扩张期企业杠杆仍维持高位

三、重点企业偿债能力大PK

1、 谁是最有钱的房企?

2、 谁是负债最多的房企?

3、 谁的短期偿债能力最强?

4、 谁的长期偿债能力最强?

5、 谁的融资成本控制力最好?

四、企业综合偿债能力整体提升,“两星”企业仍有改造空间

扫描上方二维码,关注中房网公众号