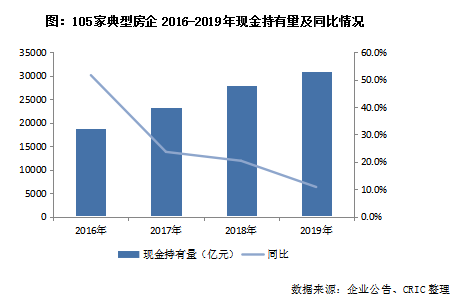

2019年末105家典型房企的现金持有量为30913亿元,同比增长10.8%,持续创历史新高,主要由于房企规模的持续增大使得现金存量仍实现较大的增长。但值得注意的是,随着近几年但由于行业增速放缓,房企的现金持有量的增速正逐年下降。房企期内现金的变化,主要受以下三个指标变化的影响:经营性现金流、投资性现金流、筹资性现金流。

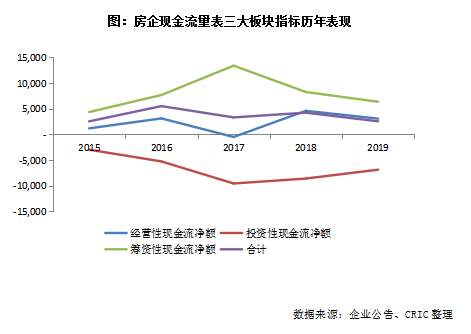

2019年现金存量增速下降,主要在于经营性现金流减少,投资性现金流净流出收窄,筹资性现金流下降。受全国棚改化的影响,房企自2016年开始发展迅速,房企间的合作现象也越来越频繁,现金流量表三项指标出现较大的增长,到2017年的时候迎来了增长高峰,2017年经营性现金流净额出现负值,2017年房地产投资开发进入白热化阶段,房企拿地投资力度大于其销售回款力度,同时投资性现金流净额及筹资性现金流净额均达到历史高峰,房企合作现象持续增多,房企筹资性现金流净额首次超过万亿元。2018年随着调控效果的显现,加上房地产增速放缓,房企的发展逐步回归理性,加上房企偿债潮的到来,为防风险房企筹资性现金流净额逐年减少,投资性现金流净额绝对值也收窄。

01

调控下房企强抓销售回款

促经营性现金流回正抵御风险

1、调控结果逐步显现,房企加大经营性现金流回正

我们可以通过经营性现金流窥探房企的业务经营的状况及质量,但目前港股和A股房企的经营性现金流净额记录方法有所不同,A股主要按实际发生项记录,而港股采取间接法,通过合并利润表和资产负债表之间的勾结关系进行调整得出。综合来看,销售回款及投资开发是衡量房企的经营性现金流净额变化重要组成部分。

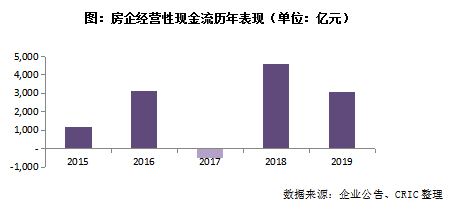

由房企的历年的经营性现金流净额来看,随着房企2016年销售规模的飞速发展,2016年房企经营性现金流净额同比大幅增长166%,2017年为-510亿元,彼时房企在销售持续增长的同时,由于前期棚改化消化了部分内存,土储减少加上房企资金流动性增强,投资力度空前,经营性现金流流出大于流入。2018年流入出现较大的反弹,主要在于前期房地产调控效果开始显现,房企通过加大销售回款力度等促进经营性现金流回正。从房企的经营性现金流净额梯队表现情况来看,TOP10房企的经营性现金流是唯一五年为正的梯队,且近两年手握大量经营性现金流结余的现金。

2、经营性现金流净额为负企业下降,12家房企连续三年为负需警惕(略)3、投资开发增速或因表外投资增多而下降,促进经营性现金流回正(略)

02

房企自2017年起逐年

减少投资性现金流净流出

1、合作项目产生收益是投资性现金流净流出逐年减少主要原因

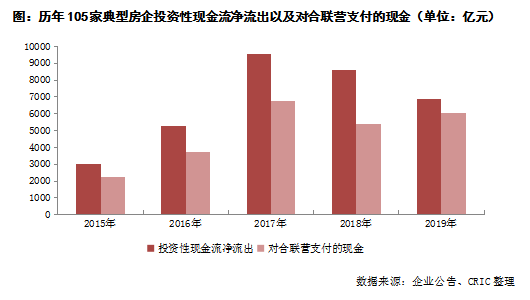

由于近年来房企规模扩张的加速,房企之间的合作变得越来越频繁,因此带来了大量的合联营非并表项目,这就使得房企的经营性现金流中有部分投资开发的支出转移至投资性现金流中对合联营企业的投资。近年来对合联营项目企业的投资以及所得是房企投资性现金流的主要组成部分。

从105家典型房企历年来的投资性现金流净额来看,净额流出自从2017年之后2018年和2019年都呈现逐年递减的趋势。然而值得注意的是,在对合联营企业支付的现金方面,在2017年的峰值之后2019年的数额相较于2018年还有所增加。出现这种现象说明目前房企在项目合作上的力度依然较大,投资性现金流净流出减少的主要原因也许并不是房企减少了投资开发力度。(有删减)

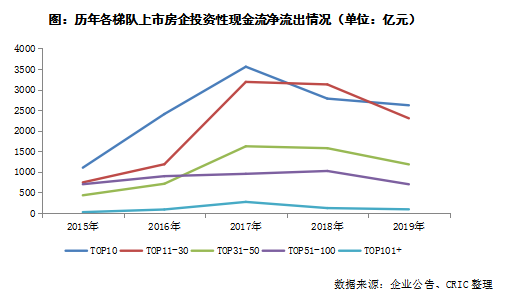

2、头部房企的投资性现金流净流出相对较多

从各梯队房企的投资性现金流净流出情况来看,可以发现各梯队房企的投资性现金流变化的趋势基本一致,都是在2017年达到了最高之后在2018年基本持平或有所减少,2019年同步收缩。值得注意的是2018年部分TOP11-30房企的投资现金净流出曾经短暂反超了TOP10房企,这主要是因为头部房企中融创在2018年投资支出减少幅度较大,同比减少了860亿元的净流出,从而使得TOP10房企在2018年的投资性现金净流出在各梯队房企中减少最大,让TOP11-30梯队完成了短暂的“反超”。

3、持续投入多元化和合作较多的企业投资性现金流净流出较多(略)

03

融资环境收紧+偿债潮

令筹资性现金流净额收缩

1、经营和投资活动产生缺口较大的房企对融资依赖度较大

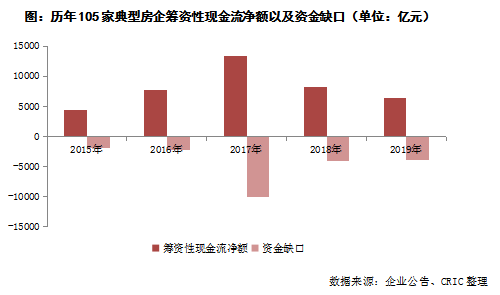

综合房企的经营性现金流净额和投资性现金流净额,我们可以通过资金缺口(经营性现金流净额+投资性现金流净额)这一指标表示房企所有投资经营性活动现金流的净额,由于房地产为资金密集型行业,房企发展主要来自于债务的推动,因此这一指标一般表现为负值。通过将这一指标与筹资性现金流比较,可以看出房企对融资的依赖程度。

而房企的筹资现金流主要来自于两个方面,一方面是通过债务融资所得的现金以及为此支付的利息,另一方面则是来自于股东或者第三方注资以及为此分配的股利。从105家典型房企历年来的筹资性现金流净额来看,房企的筹资性现金流净额在2017年达到了顶峰的13391亿元,此后在2018和2019年都持续同比减少,2019年的筹资性现金流净额甚至不及2017年的一半。

2、偿债潮到来及融资环境趋紧,导致有息债务所得净额逐年减少(略)3、因融资力度较大,TOP11-30房企近年来筹资性现金流净额保持最高(略)

04

强抓销售回款仍是主位

优势企业可抓紧窗口扩张

1、部分企业形成较为良好的内生资金,资金链充裕有较大优势(略)

2、部分房企应警惕经营及负债风险,加强销售回款力度

值得注意的是,部分房企的经营性现金流净额连续多年表现为负,这可能意味着这些企业的经营模式及投资布局略显激进,或者资金回笼出现了停滞,未来如果企业没有形成良好的资金循环机制以保证偿债,或者令偿债期限保持在较为安全的范围内,就比较容易爆发企业的经营危机以及债务兑付危机,需要警惕。与此同时,部分企业虽然在经营性现金流等方面表现较为优秀,但仍有大量债务隐患。

对于部分资金缺口表现为正的企业,其经营状况也可能存在较大的问题及危机。资金缺口为正,主要表现为经营性现金流及投资性现金流净额带来现金的流入,但值得注意的是,他们的负债率居高不下,同时遭遇现金流危机,甚至债务兑付出现问题,在此情况下房企在减少拿地甚至不拿地,加上处置自有资产的情况下,资金缺口表现为正,但仍具有一定的风险。

此外,由资金覆盖倍数较低房企,一部分为积极上市的小型房企力在上市募集资金及打开融资渠道,疏解企业的资金困难;另一部分企业则因对规模发展的要求导致投资开发力度较大,而企业的持有现金相对较少。由于通过杠杆促进企业发展是一把双刃剑,在加速企业扩张的同时也会为企业增添一份风险,因此需要这些企业小心使用。

总的来看,在行业增速放缓,调控持续不放松,外加偿债潮来临的情况下,房企的现金增长增速放缓,房企降杠杆的主旋律仍有一段路要走。在此情况下,持续加强房企销售回款成为加快经营性现金流回流的有利武器,在投资开发方面,房企更加注重房企间的合作以规避风险,也将成为业内常态,此外有部分房企回归主业以筑起现金流高墙。而在筹资性现金流净额下降的趋势中,如何在更好的置换偿还债务之余,有余力实现经营性现金流和投资性现金流流入的增长是企业需要思考的重要命题。

扫描上方二维码,关注中房网公众号