导 读

金科服务作为集团多元化板块中的重要一环,其上市有力地推进了集团的四位一体战略。

作者 / 房玲、洪宇桁

金科股份旗下的金科服务即将在11月17日于港交所挂牌上市,股票代码9666.HK。本次金科服务拟在全球发售1.33亿股股份,每股发售价区间为41.8港元至47.6港元。以44.7港元的中位数计算的话,在扣除IPO应付的包销佣金及其他估计开支后,预计所得款项净额约为57.38亿港元。金科服务的上市是金科推进四位一体战略的重要一步,也是企业把握物业企业上市窗口期的理想决策,那么这家即将上市的物业企业的表现究竟如何呢?

集团支持快速发展,推进外拓项目卓有成效

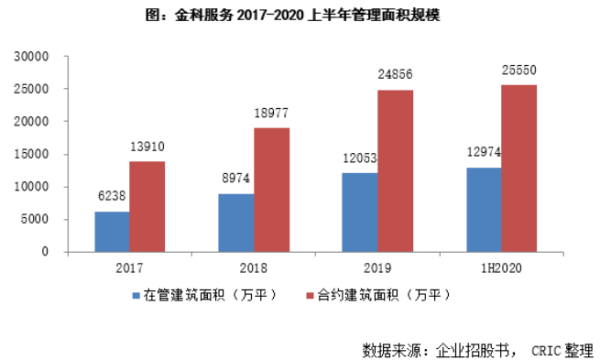

截至2020年中,金科服务已经进入了全国24个省、直辖市及自治区内的133个城市,签约项目总数为843个,总合同面积约为2.56亿平方米,其中在管项目数为487个,总建面约为1.3亿平方米,占比达到了50.8%。由此计算金科服务的合约在管比达到1.97倍,随着更多已订合约项目的交付,企业规模仍有较大的增长潜力。

自从2017年以来,金科服务一直保持着较快的规模发展速度,2017-2019年在管建筑面积的年复合增长率达到了39%,合约总建筑面积的年复合增长率也达到了33.67%。企业管理规模的高速扩张,离不开金科股份的快速发展以及项目支持。据金科的年报数据,集团的合约销售面积在2017-2019年间由843万平方米增至1905万平方米,年复合增长率为50.33%,同时几乎将所有项目的物业管理服务合同都交给了金科服务,因此给企业提供了充足的规模发展基础。

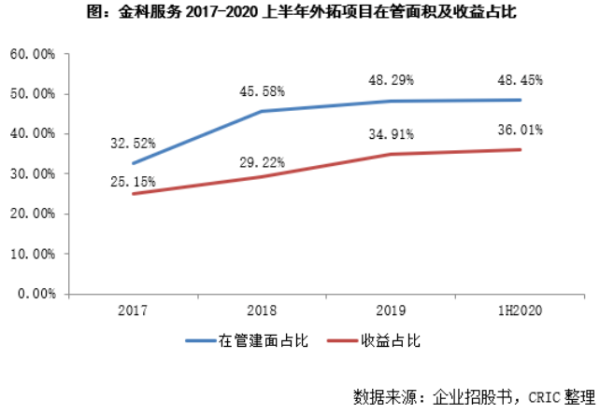

除了母公司的支持之外,金科服务也在开发外拓项目方面不断发力。从金科服务在管项目的来源分布看,自2017年以来企业的在管总建面中来自外拓项目的部分就持续增加,从2017年的2029万平方米逐渐增至2020年中的6287万平方米,占比也从32.52%升至48.45%。与此同时,外拓项目对物业管理服务收益的贡献占比也从25.15%提升至36.01%。这一方面说明,来自母公司的项目目前依然是金科服务收益的主要来源;另一方面也反映出金科服务近几年来在外拓项目方面卓有成效,对母公司的依赖度在逐步降低。此外,截至2020年中,金科服务非住宅的在管面积已达2100万平方米,主要都是通过外拓项目获得,这既增加了企业管理的业态,体现了企业强大的业务能力,又降低了整体的运营风险。

物业管理以外业务加速发展,提升企业盈利能力

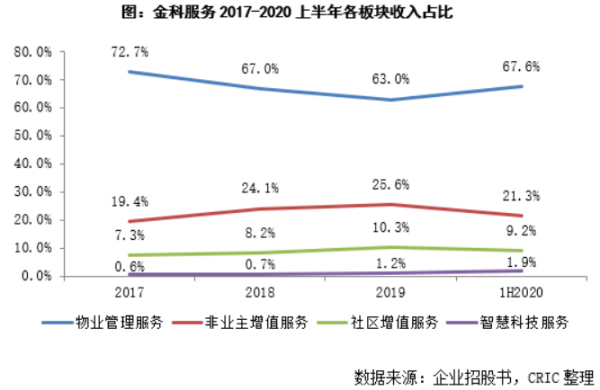

在规模稳健高速扩张的同时,金科服务的收入也保持着较快的增长速度。金科服务的收入主要来自物业管理服务、对非业主的增值服务、社区增值服务以及智慧科技服务四大业务板块,企业的总收入在2017-2019年间保持着49.1%的年复合增长率。2020年上半年金科服务的总收入在受到疫情短期影响的情况下也达到了13.7亿元,同比增长36.2%。其中,物业管理服务收入9.25亿元,同比增长38.9%,占总收入的68%;对非业主的增值服务收入2.92亿元,同比增长29.1%,约占总收入21.3%;社区增值服务收入1.26亿元,同比增长约27.9%,占比9.2%。整体来看,虽然物业管理服务仍是企业收益的主要来源,但是其余三个板块的收益贡献占比也在逐渐提升,因此物业管理服务的收入占比也慢慢从2017年的73%降至2019年的63%。

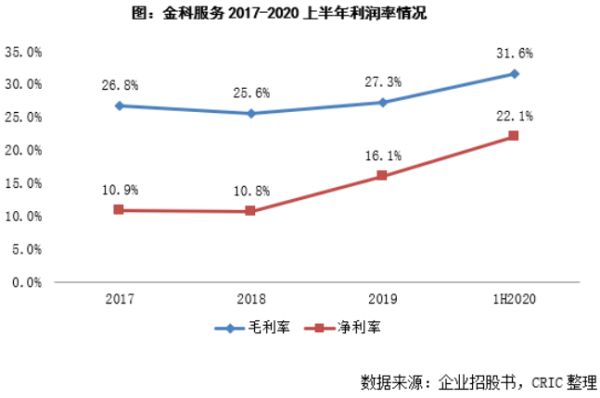

在利润率方面,2020年上半年金科服务的毛利率达到了31.6%,创下了2017年以来的新高,主要是由于收入占比最大的物业管理服务部分的毛利率相比于2019年大幅提高了6.1个百分点,这是因为企业在上半年因为疫情影响获得了雇员社保缴费减免,同时新增了部分毛利率较高的在管项目。

从四大业务板块来看,企业的物业管理服务、对非业主的增值服务、社区增值服务以及智慧科技服务的毛利率分别为27.8%、39.9%、36.6%和48.7%,除了社区增值服务之外其他几个板块均有提升。在通过强大的服务能力提高各大板块毛利率的同时,高毛利板块的收益占比逐渐提高也是企业整体盈利能力提升的一大原因。在近期准备或完成上市的物业企业中,金科服务无论是规模还是盈利水平都处于较为前列的水平。

扩张规模是发展重点,内功建设同时齐头并进

凭借着较大的规模发展潜力以及不错的盈利能力,金科服务的上市吸引了众多投资者的关注。本次金科服务引入了泰康人寿、Gaoling Fund, L.P.及YHG Investment, L.P、Snow Lake China Master Fund,Ltd、中金启融基金、UBSAM、MWAL、AMF、WT、3W及China Orient Multi-Strategy Master Fund共计10名基石投资者,合计认购金额为26.74亿港元,约占总募资金额的40%,整体来看有利于后续股价的稳定。

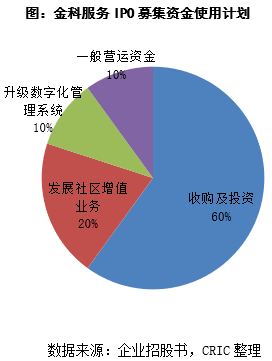

优质基石投资者的进入意味着物业行业已经受到了资本市场的广泛重视,也为金科服务的发展增添了一把动力。从金科服务在招股书中透露的IPO募集资金使用计划来看,企业未来将聚焦核心区域,通过扩大地域覆盖范围及业务规模巩固领先的市场地位,为此其拟将募资所得款的约60.0%用于收购及投资;在社区增值服务方面为了满足客户不断变化的需求,20%的融资将会用于进一步发展上下游增值业务,包括团膳业务、社区教育、洗衣服务、社区智能硬件升级等;同时为了进一步优化智能系统平台,提升科技赋能核心竞争力,以提高服务质量和运营效率,因而有约10.0%的融资用于数字化管理系统及自动化运营;最后还有10%的融资用于一般营运资金。

金科的资金使用计划表明规模扩张是企业的发展重心的同时,也体现了对加强内功建设的重视。由于大部分的客户愿意为更优质的物业管理服务支付更高的价格,因此加强多元化增值服务体系以及不断升级社区的基础设施就成为了金科服务内功建设中重要的着力点。事实上,金科服务早就在这方面开始了持续的探索:在技术层面为了实现“智慧社区”的目标而启动了国内首个社区大数据信息系统“天启”,打造了客户云服务中心,推出了“金管家”、“金悦家”、“金慧家”三个子项目;在人文服务方面则连续十余年运营邻里文化,搭建了“邻里万家宴”、“邻里万人游”、“邻里踏青季”、“邻里亲情节”、“邻里运动会”以及“邻里艺术节”6大邻里系列活动平台,受到了业主的喜爱。未来企业将会在扩张规模的同时继续延续其优良传统,用更优质更智慧更人性化的服务给客户带来价值的同时提升企业的盈利能力。

整体来看,金科服务作为集团多元化板块中的重要一环,其上市有力地推进了集团的四位一体战略。由于金科服务目前在服务质量和品牌价值上都有较强的竞争力,同时整体规模和盈利能力上都处于行业的前列水平,在上市之后企业的发展值得期待。

扫描上方二维码,关注中房网公众号