市场克而瑞研究中心 2024-07-31 08:46:11 来源:丁祖昱评楼市

今年上半年,住房需求总规模仍在持续收缩。

CRIC监测的重点20个城市一二手房成交总量同比下降22%。

新房市场规模加速收缩,市场份额进一步向二手房倾斜。

从成交结构来看,新房面积大型化、产品改善化趋势不变,各重点城市大面积产品成交占比普遍持增。

重点城市一二手房成交结构背后,实际反映出购房客群及其购买力正在发生一些变化。

整体来看,北京、上海、深圳、杭州等城市一二手房存在较强的互补属性,二手房刚需客群活跃度提升,新房市场上的买房人群普遍为改善客群。而天津、武汉和郑州这些城市二手房和新房成交结构相似,互替性明显,因此置换效率不强,一二手“此消彼长”竞争加剧。

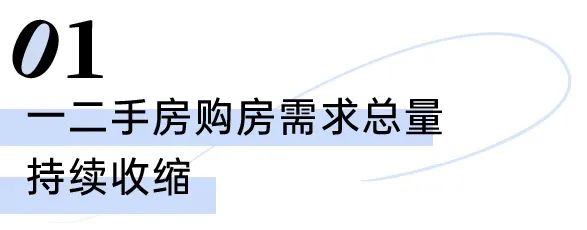

上半年楼市继续深度调整,CRIC数据显示,上半年重点20城一二手房成交总规模为1.3亿平方米,同比下降22%,环比下降7%。

其中,重点20城新房成交规模为4929万平方米,同比下降38%,环比下降21%。二手房共成交了8136万平方米,同比下降7.6%,环比增长5%。

市场份额进一步向二手房倾斜。

上半年重点20城二手房成交占比增至62%,同比增长9个百分点,环比增长7个百分点。

各城市二手房成交占比均有所增长,其中,北京、上海、合肥、南京等二手房市场份额均增至70%以上。

从成交结构来看,新房市场呈现出面积大型化、产品改善化趋势,重点城市大面积产品成交占比普遍上升,其中140平以上产品市占率显著提升,尤其是180平以上豪宅成交占比在近几年持续增长,2024年上半年更是突破8%。

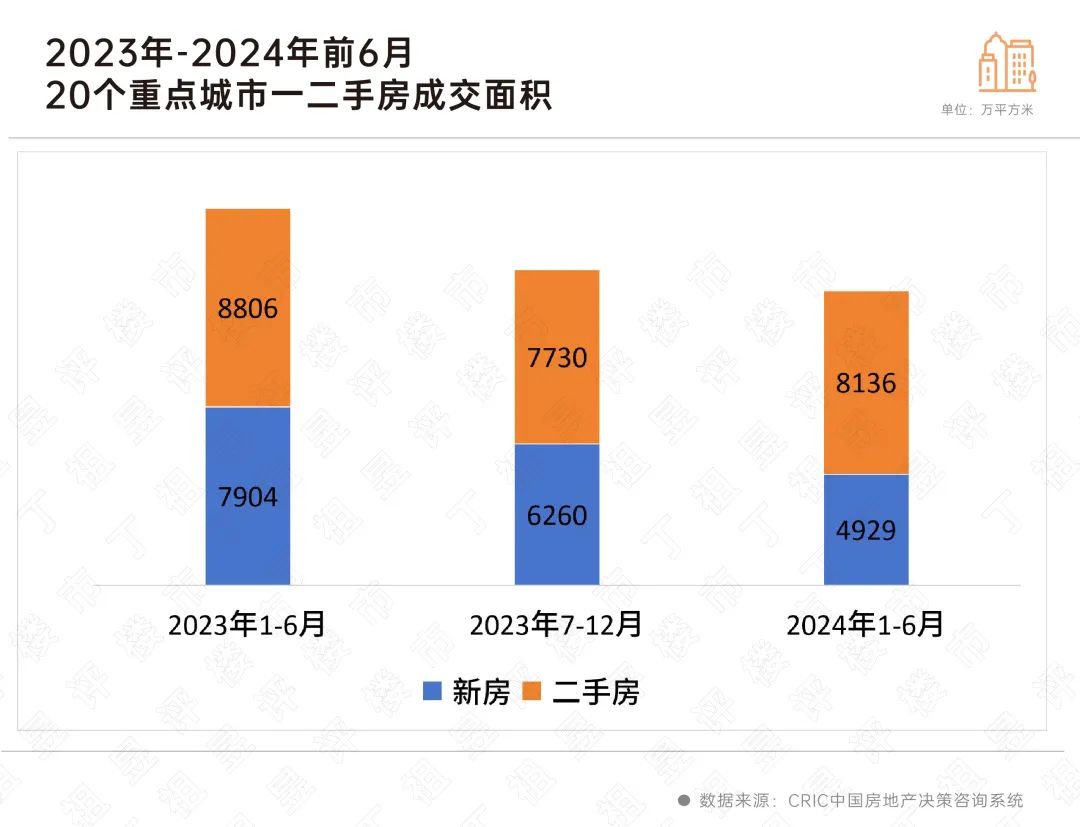

二手房成交结构变化趋势与新房有明显差异,80平以下小面积产品虽然仍然是二手房成交主力,但占比持续回落,100-140平产品份额稳中回升,其中100-120平占比为12%,较2023年增长1个百分点,120-140平产品成交占比为10%,较2023年同样增长约1个百分点。

当前市场环境下,购房客群大致可以分为四类。

一类是刚需客群,以结婚、落户、安家为置业目的,购买力相对较低,容易被分流至二手房市场。二是首改客群,主要是面积和功能改善,倾向于城市近远郊新房和次新房。三是中改客群,追求户型和物业配套改善,注重生活品质,置换居多,倾向于新房市场。四是豪宅客群,支付力高,稀缺资源占有,倾向新房市场。

具体到典型城市,购房客群需求又有明显不同。

以北京、上海、深圳为典型代表,在限购政策调整后,刚需客群活跃度提升,这部分也是二手房买房活跃人群。此外,这类城市高端改善客户容量相对稳定,且主要集中在新房市场。

以北京为例,当前二手房买房活跃人群以购买一居及两居产品的刚需、刚改类人群占主导,合计占比75%。其次为购买三居产品的首改人群,占比22%。

同样是北京,上半年新房买房活跃人群以购买三居产品的首改类人群占主导,占比50%。其次为购买四居及以上产品的再改人群,占比29%。刚需及刚改客群占比仅15%。这意味着,活跃在当前新房市场上的买房人群普遍为改善人群。

在杭州和西安,购房客群则以改善需求为主导,高端改善需求比较充裕。

比如西安新房市场呈现出刚需收窄、改善占比持增、再改涨幅较大的特征。CRIC根据成交总价段划分客群,2024年西安刚需客群占比为28%,较2023年下降9个百分点,首改客群占比43%,此外,再改客群和豪改客群占比均有所增加。

值得注意的是,核心区域基于供应稀缺+倒挂红利,高改需求仍然坚挺,这一现象在杭州较为明显。

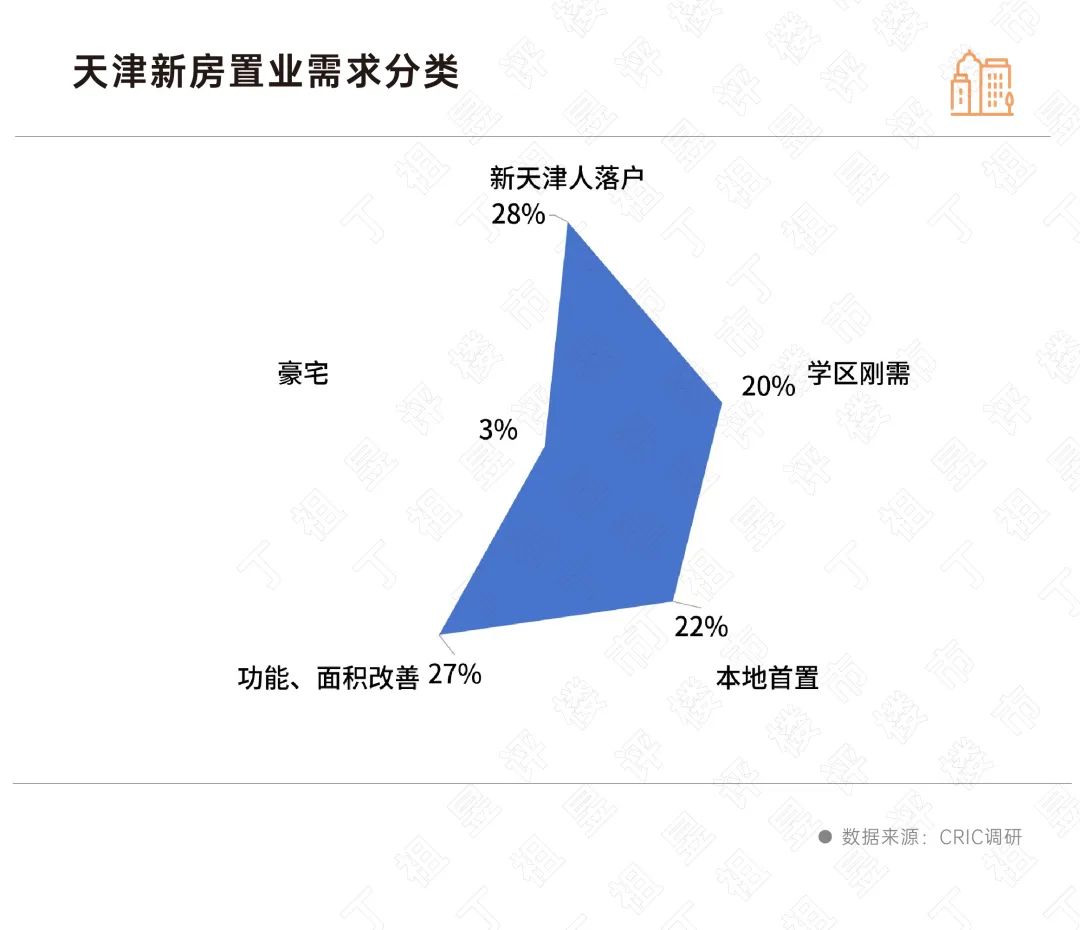

天津、武汉、郑州居民购房以刚需客群为主导,整体呈现出二手房韧性强于新房,小面积、低总价房源持续热销。以天津为例,根据CRIC调研,天津新房客群置业大体分为三类,一类是占比七成左右的刚需客群,一类是改善客群,占比约27%,最后是豪宅客群,占比只有3%。

从购买力情况来看,北京、上海、深圳、杭州一二手互补性较强,新房和二手房成交结构差异较大,新房客群聚焦改善,二手房承接刚需。二手房活跃度提升或将刺激部分“卖旧买新”再改和高端需求释放,因而市场热度或将逐步从二手房市场传导至新房市场。

天津、武汉和郑州一二手房之间存在较强的互替性,二手房和新房成交结构存在相似性,短期新房供应受限、或对新房交付安全存疑等原因,购房者被挤压到二手房市场。

对于北京、上海、深圳、杭州、西安等城市而言,新房市场已进入改善时代,二手房活跃度均高于新房,部分置换需求会转移到新房市场,再改需求释放有助于后市新房市场企稳回升,尤其是对于北京、上海、深圳等一线城市,千万级以上高端客群容量稳定,购买力坚挺,短期仍有释放空间。

而对于天津、武汉、郑州而言,新房和二手房市场购买力趋同,后续一二手房“此消彼长”态势还将延续。不过,新房市场也存在一些结构性机会,小面积段新房供给增加,叠加房企促销手段升级,户型设计创新等都将使得购房者信心逐步修复,进而带动一轮新房成交放量。