市场 2024-03-05 08:35:57 来源:丁祖昱评楼市

2月恰逢春节传统假期,新房供求延续上月降势、环比降幅均超4成,与2019年以来历年同期相比,仅略好于2020年2月疫情初期。各城市几近普降,无一城市单月成交规模突破100万平方米。

二手房方面,同环比跌幅6成左右,成交淡季,与去年春节月相比跌幅达到26%。

进入3月,恰逢传统营销旺季,房企推盘积极性大幅回升,但绝对量仍处历史低位。

据CRIC调研,3月28个重点城市预计新增商品住宅供应面积748万平方米,环比上涨124%;但整体推盘量还是低于2023年同期且不及2023年月均水平。

我们认为,基于供应放量,成交有望修复,预期环比持增,但是考量到去年高基数原因,同比或将延续降势。

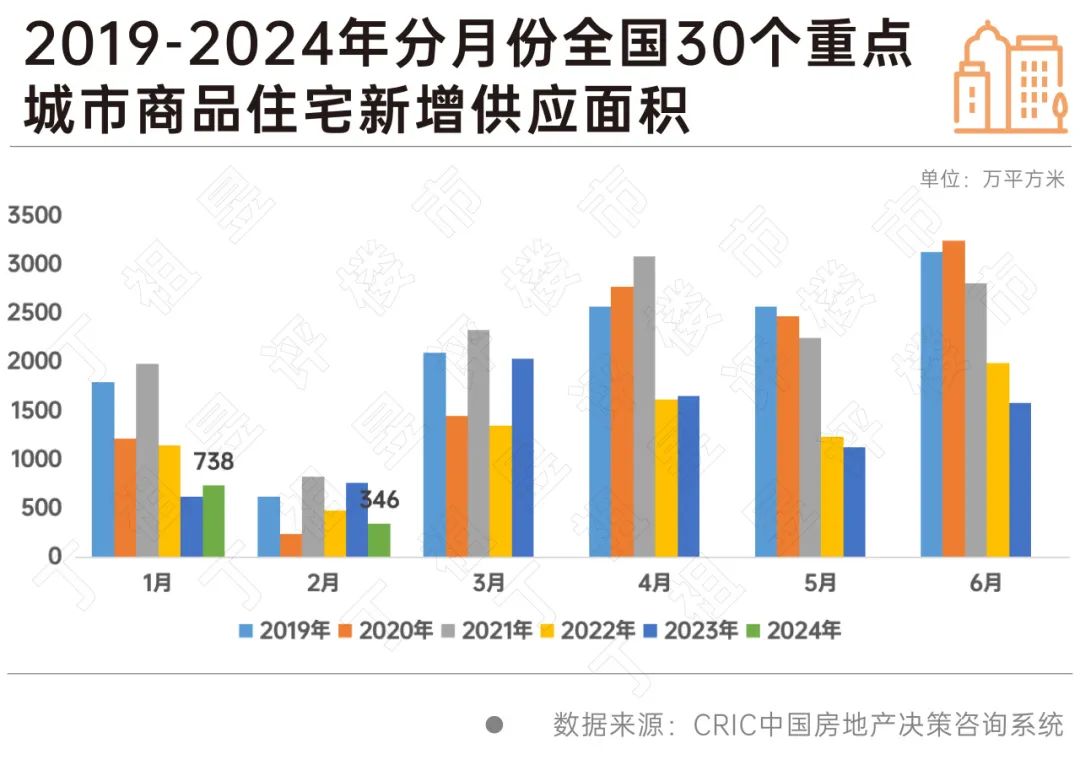

2月,受春节假期影响,房企推货节奏持续放缓,新房供应继续下滑,30个重点城市新增供应346万平方米,环比下降53%,同比下降55%,排在2019年以来同期的次低位,与去年春节假期所在的1月相比也下降了44%。

一线供应大幅缩水,北上广显著回调,深圳稳中有跌。4个一线城市整体供应面积41万平方米,环比下降58%,同比下降61%,与2023年1月相比下降66%。北京供应进一步缩量至5万平,仅有晓月和风、永定樾两个项目取证,同、环比在低基数的基础上仍然腰斩。上海、广州受春节影响供应节奏明显放缓,同、环比均下降6-7成,深圳供应同样收缩,规模稳中有降。

二三线城市供应跌幅略小于一线。26个重点二三线城市合计供应305万平方米,环比下降52%,同比下降54%,较2023年1月下降39%,总体降幅小于一线城市。环比来看,近8成城市供应回调,不过长沙、无锡、常州等仍保持相对平稳供给节奏,环比微增。同比来看,除长沙外,其余城市成交规模均低于去年同期,杭州、南京、合肥等城市降幅居前。和去年1月相比,成交同样跌多涨少,青岛、南宁、福州等均腰斩式回落。

成交来看,2月30个重点城市整体成交495万平方米,绝对量创2019年以来同期次低,仅略高于2020年疫情爆发之初;单月同环比齐跌,跌幅分别为71%和45%,较2023年1月春节月降幅亦达到55%,降温程度可见一般。前2月累计同比“腰斩”,降幅持续扩大。

分能级来看,不同能级均呈现同环比齐降,一线城市总成交仅68万平方米,同环比降幅分别达到了65%和56%,较2023年1月春节月降幅达到了65%。其中北京、上海、深圳市场热度大幅回落,同环比跌幅均在6成以上。北京、上海、深圳春节假期表现均略显平淡,北京重点监测项目案场平均单盘周度到访量80组左右,低于平日100-120组的来访水平。上海重点监测项目春节期间来访组数由节前500组降至160组,而认购套数由25套降至20套,市场仍以复访客户/存量客户为主;深圳如是,新政后成交量仍处低位,来访仍以存量客户为主。广州环比下降34%,跌幅略小于京沪深,整体市场延续低迷行情。

二三线城市总成交427万平方米,环比下降了43%,同比下降72%。从绝对量层面,无一城市单月成交量突破100万平方米,榜首成都单月成交量仅为61万平,西安次之,达到了51万平,其余二线城市单月成交不足50万平方米。同环比来看,几近全线飘绿,仅无锡一城环比微增9%,累计同比增2%,与去年同期基本持平。三四线返乡置业缺席,安徽、川渝、苏北等地市折扣力度大但收效甚微。

从项目层面来看,一方面房企推盘积极性较低,春节期间多城0供应,济南、青岛等部分售楼处直接放假。节后房企推货量略有回升,但整体仍处低位。另一方面,多数城市微观项目来访、认购持续走低,仅西安、杭州等个别城市表现略好于去年同期。此外,改善项目去化优于刚需,尤其是供应稀缺、配套健全、学区改善盘去化较佳。

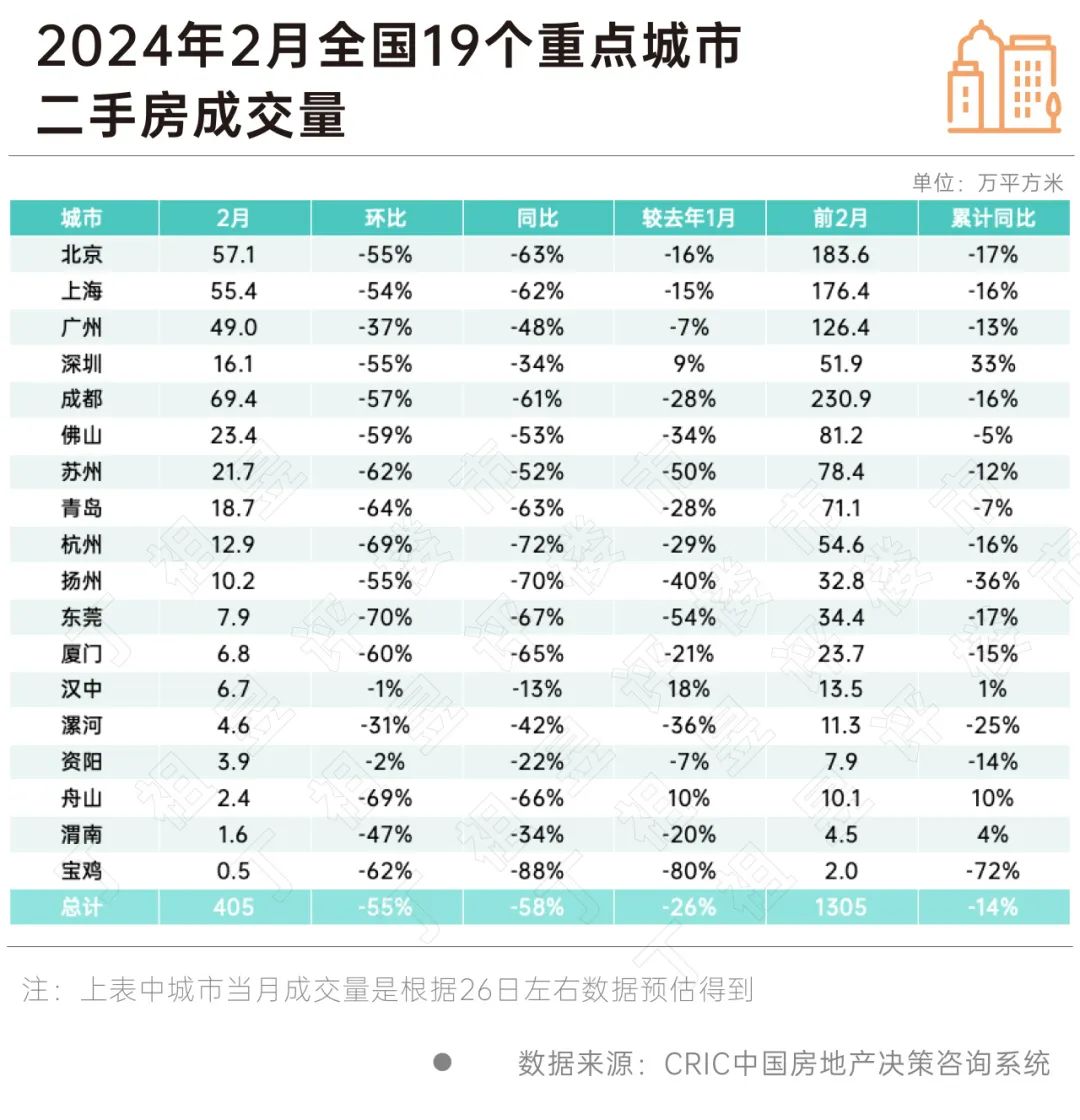

二手房方面,2月,19个重点城市二手房成交面积约405万平方米,同、环比分别下降58%、55%,与去年1月(春节所在月)相比下降26%,前2月累计成交1305万平方米,累计同比转跌14%。

环比来看,由于春节假期影响备案,所有监测城市成交均呈回落走势,杭州、东莞等跌幅居前,较1月下降约7成。同比来看,由于春节错期,各城市成交不及去年2月。和去年1月相比,深圳二手房市场活跃度仍有所提升,成交规模略超去年春节月,厦门、成都等市场韧性凸显,成交跌幅在3成以内,而苏州、东莞等成交尽显乏力,跌幅超50%。

3月作为传统营销旺季,房企推盘积极性回升。

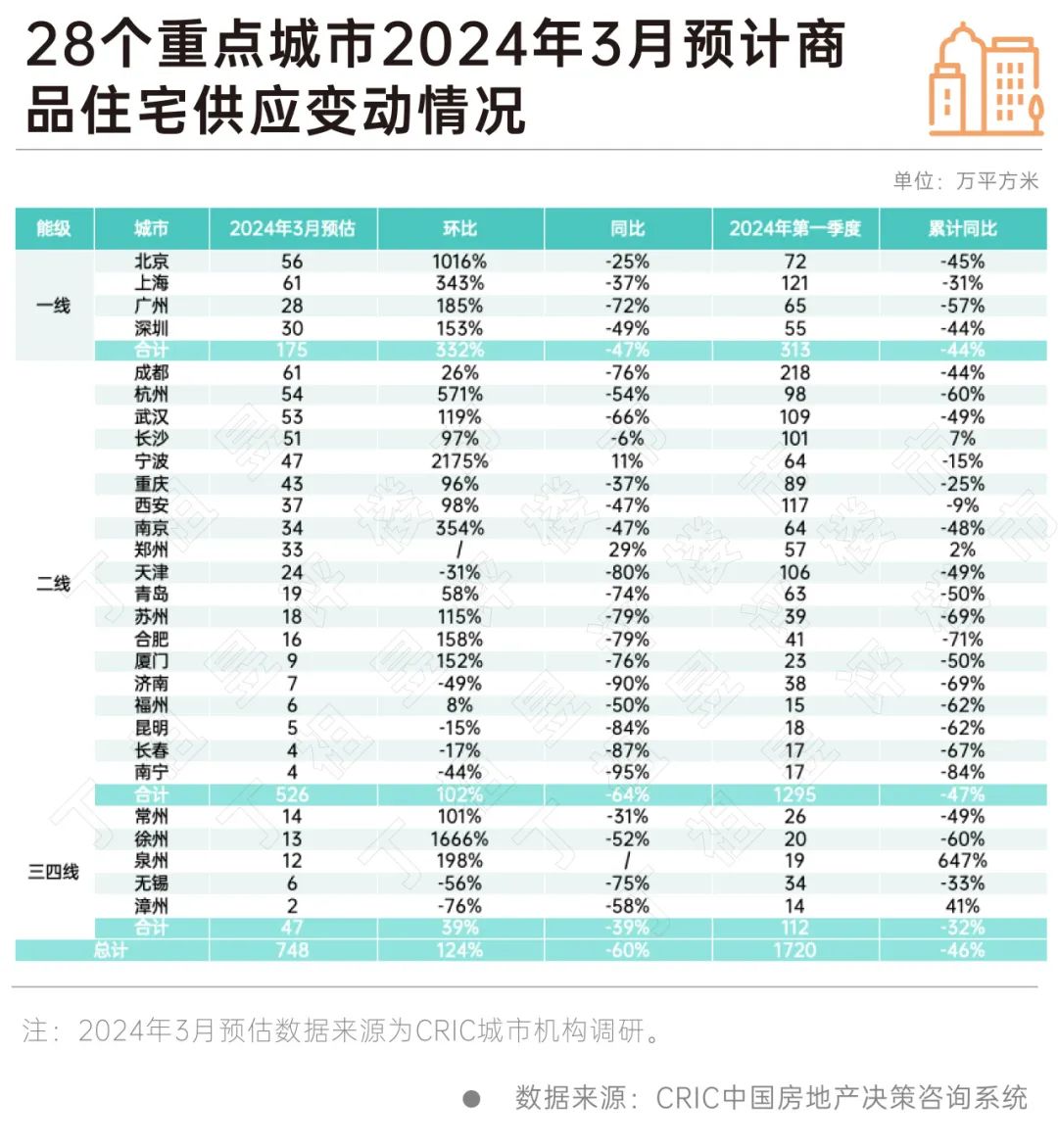

CRIC调研数据显示,3月28个重点城市预计新增商品住宅供应面积748万平方米,因2月恰逢传统春节假期,基数较低,3月环比上涨124%,同比下降60%。但是整体推盘量还是低于2023年同期且不及2023年月均水平,尚属历史低位。

分能级来看,一线倍增,环比上涨332%,同比下降47%,一季度累计同比下降44%。得益于近期一线密集出台新政,房企推盘积极性稳步回升,京沪环比增幅显著高于广深,京沪单月供应量分别达到了56万平方米和61万平方米,广州、深圳则在30万平方米左右徘徊。

二线城市环比翻番,同比仍跌64%,累计同比下降47%,跌幅在不同能级城市中居首。从绝对量来看,成都、杭州、武汉、长沙排名居前,单月供应量均突破50万平方米,多数城市保持着环比增长,同比回落态势,仅少数城市出现了差异化行情:济南、昆明、长春、南宁等弱二线城市同环比齐跌,累计同比降幅持续扩大至6成以上。郑州、宁波则出现了同环比齐增态势,主要源于去年基数较低,郑州累计同比已然回正,微增2%。

三四线整体供应稳中有增,环比增39%,同比下降39%,累计同比下降32%。我们调研了长、珠三角部分重点城市,常州、徐州、泉州属“供应大户”,单月供应规模均超过10万平方米,泉州同环比齐增,累计同比因去年基数较低而实现倍增,房企推盘积极性相对较高。无锡、漳州则略显不济,同环比“腰斩”,仍处探底阶段。

从供应结构各产品档次分布来看,重点城市刚需、改善、高端占比结构为41%、49%和9%,呈现出以改善为主、刚需为辅的供应结构。3月恰逢传统营销旺季,“以销定产”模式造就房企更愿意推出适销对路改善盘迎合高净值人群需求。

分城市来看,昆明、济南、重庆、长沙、天津、武汉等城市刚需产品供应占比都在60%以上,事实上昆明、济南、重庆、武汉等二线城市当前主要以刚需客为成交主力,房企推盘偏好刚需产品也迎合主流需求。而泉州、厦门、北京、无锡、常州、南宁等“以销定产”,依旧以改善作为供应主力,占比均在7成以上。广州本月同时加强了改善和高端供应占比,供应面积占比均在35%以上。苏州供应则兼顾了刚需、改善和高端,占比均在3成以上。

从供应结构各项目区域分布来看,重点城市主城、近郊、远郊占比结构为60%、27%和13%,本月供应重心仍集中在主城区,近郊次之,远郊最少。

分城市来看,泉州、昆明、长春、合肥、西安、重庆、成都、武汉、南宁等主城占比均在7成以上,青岛、漳州、济南、宁波则以近郊项目为主,占比均在5成及以上,少数城市诸如天津、常州等远郊还将持续加大供货量,预期也将造成库存积压。

结合当下各城市的成交特征,来对后市进行一个简单预判:3月供应环比翻番,同比持降,仍显著低于2023年同期且不及2023年月均,可以看出房企推盘积极性较2月有所回升,但是因低迷行情影响,房企信心早已今非昔比。

基于供应放量,成交有望修复,预期环比持增,但是考量到去年高基数原因,同比或将延续降势。不同城市分化行情预期还将延续,大体可以分为以下几类典型城市:

第一类为北京、上海、成都、西安、深圳、厦门等核心一二线城市,因政策利好、叠加适销对路改善产品入市,成交预期会迎来一波放量。以北京为例,3月新房市场待入市项目达56万平方米,以改善产品为主,其中不乏中心城区优质板块项目,优质板块新房项目的入市将带动市场交易量上涨。成都如是,从目前释放信息来看,预计3月市场供应量将有明显回升,但整体仍是低位水平;具体看,多个核心区域关注度较高项目即将入市,如锦江区现房项目锦发广场、麓湖西派臻境等,或能带动市场点状回温。

第二类为武汉、郑州、长沙等短期内购买力仍待修复。对于这类城市而言,刚需客群购买基数较大,二手房小面积、低总价房源热销便可看出端倪,当前房企普遍调整供应结构,以主城区刚需产品为主,不过从当前市场来看,以价换量效果递减,对于成交促进作用有限。

第三类为供需错配持续加剧城市,诸如青岛、宁波、常州等,虽然3月供应环比持增,但是整体产品集中在近远郊,对于成交制约作用较为显著。青岛、宁波3月供应主要集中在近郊刚需盘,常州3月供应则为近远郊改善盘,主城区供应占比下降对成交也将产生一定的负面影响,对于这类城市而言,外围市场相较主城更为惨淡,除非房企能加强营销力度,以低总价、低首付招揽客户,否则整体成交实则难有亮眼表现。

第四类为天津、长春、昆明、济南、漳州、无锡等预期成交仍处低位运行。这些城市3月供应不增反降,主要仍集中在刚需盘,因刚需客群购买力降级严重,加之供给持续缩量,预期3月整体成交也难有亮眼表现,反而会造成短期库存积压加剧。

总体来看,我们认为,3月成交环比回正是大概率事件,但是同比仍将延续下降趋势,部分核心城市迎来局部放量行情。

值得关注的是,两会期间,中央对于地产能否出台更为重磅的支持性政策也左右着供需两端市场预期,在整体低迷的楼市行情之下,信心比黄金更重要,若能有实质性利好政策落地,也有望助力房地产止跌回稳。