以下内容节选自

易居季报 之

【上市房企存货研究报告】

核心观点

在“345新规”的影响下,此前快速扩张、负债率高的房企将不得不降负债,控规模,20家房企存货同比增速出现了较明显的下滑。1、超大房企和大型房企存货同比增速均明显收窄,中型房企继续保持负增长。 2、央企存货增速仍为最高,基本维持一季度以来的较高水平;国企和民企存货同比增速均明显下滑。

央企存销比持续上行,民企持续下行,国企基本保持平稳。1、大型房企存销比下降明显,主要是因为三季度大型房企存货环比较明显下降。2、央企由于持续补库存,存销比继续增长,地方国企保持平稳,民企继续下降,央企和民企明显分化。

存货是房企未来可变现的重要资产,不同房企在不同的市场环境下有不同的经营策略,存货规模和存销比水平并无统一的衡量标准。通常来说,存货规模过大或过小均会造成一定的经营风险。若规模过小,房企可能会因土储不足而在市场景气时丧失主动权并使得业绩增长能力减弱;若规模过大,房企可能会因为激进的拿地策略导致负债率上升,在市场下行阶段时现金流紧张,存货去化难度增大,经营遇到困难。

本报告所指存货为房企未售的存货,而非报表中的账面存货,因此需要剔除账面存货中的已售部分,以更好地反映房企真实未售的土地储备。

一、概念与指标

报告选取了20家A股上市房企的存货、预收帐款和毛利润等3个财务数据。

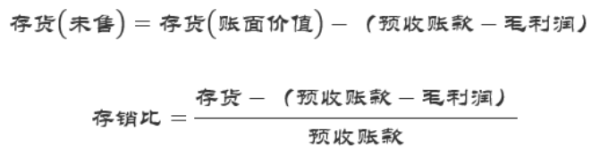

计算公式:

二、20家房企概况

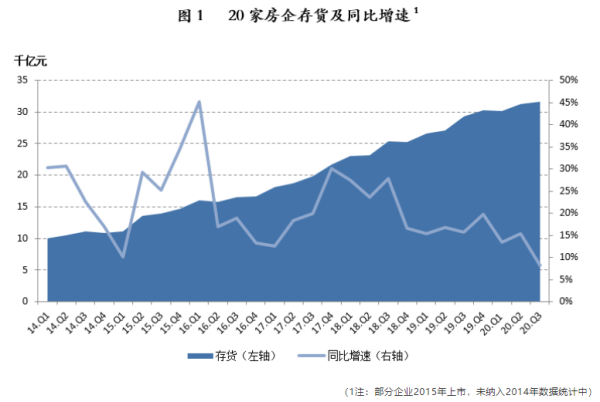

1、三季度存货同比增速明显下降

截至2020年三季度末,20家房企存货规模达31684亿元,环比增长1.5%,同比增长8%。房企存货规模受到拿地补库存规模和成本变化的综合影响。8月20日,住建部和央行召开重点房企座谈会,会议提出了重点房地产企业资金监测和融资管理规则,即3道红线、4类房企、5%的负债增幅间隔的“345新规”。在此影响下,此前快速扩张、负债率高的房企将不得不降负债、控规模,三季度20家房企存货同比增速出现了较明显的下滑。“345”新规将使得土地市场与房企的库存周期性减弱,预计未来20家房企存货同比增速仍有一定下降空间,直到多数房企债务水平回到合理范围。

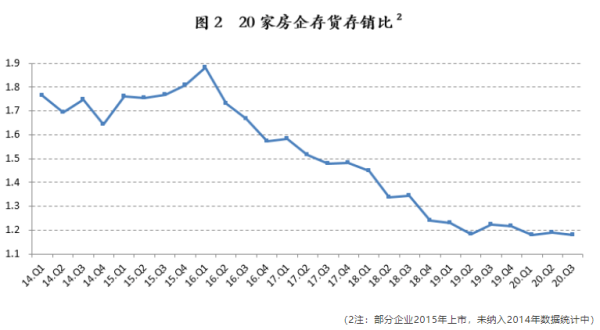

2、三季度存销比小幅下降

2020年三季度,20家房企存货存销比为1.18,环比下降0.7%,同比下降3.5%。

三、20家房企分类

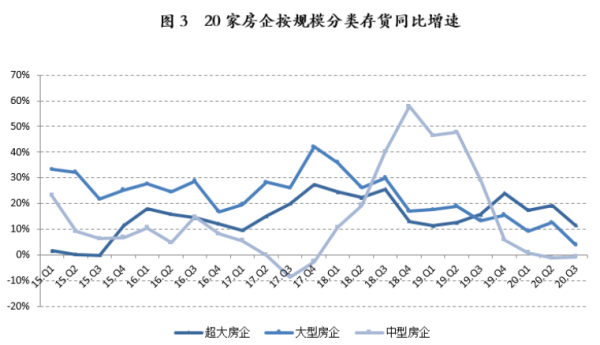

1、按规模分类

2020年三季度,超大房企、大型房企、中型房企存货同比增速分别为12%、4%、-0.7%。超大房企和大型房企存货同比增速均明显收窄;而中型房企则继续保持负增长。上半年受疫情影响,房企经营受到较大挑战,在行业集中度不断提高的背景下,头部房企具有更大的优势,也有更强的补库存能力;而中小房企则面临融资端成本高企,显得更加被动。但是在“345”新政的影响下,超大和大型房企也开始明显减缓扩张。

从存销比来看,2020年三季度,超大、大型和中型房企存销比分别为1.03、1.40和3.34,环比增长3.1%、-7.4%和1.6%。大型房企存销比下降明显主要是因为,三季度大型房企存货环比下降比较明显。

2、按性质分类

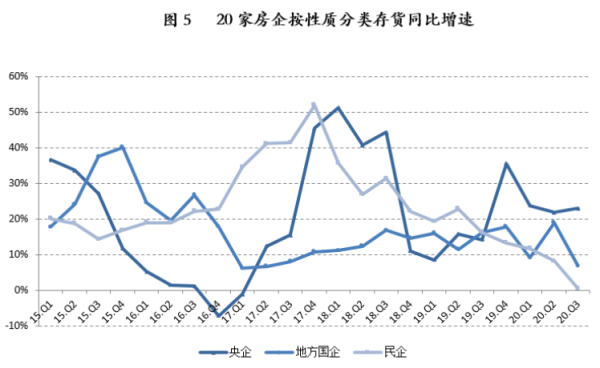

2020年三季度,央企、地方国企和民企存货同比增速分别为23%、7%和0%,央企存

货增速仍为最高,基本维持一季度以来的较高水平;国企和民企存货同比均明显下滑。这充分体现了在融资扩张收紧的背景下,央企的资源和资金成本优势;而相比之下,由于民企负债相对较高,融资成本也高,面临着较大的挑战,存货同比增速近两年来一路走低,目前已经停止增长,在“345”新政的规模控制要求下,预计下个季度同比增速将转负。

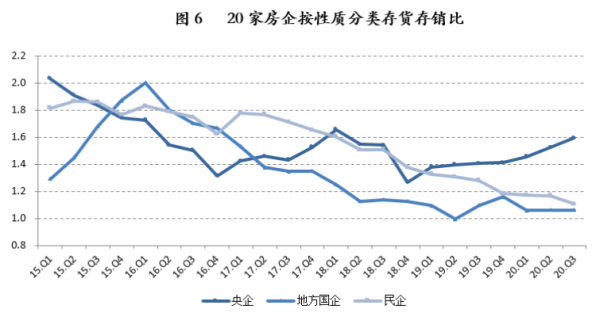

2020年三季度,央企、地方国企和民企存货存销比分别为1.59、1.06和1.11,央企由于持续补库存,存销比继续增长,地方国企保持平稳,民企继续下降。在销售下滑,融资拿地收紧的背景下,央企凭借优势逆周期扩张,而民企更多考虑的是存货的去化压力。

四、20房企排名

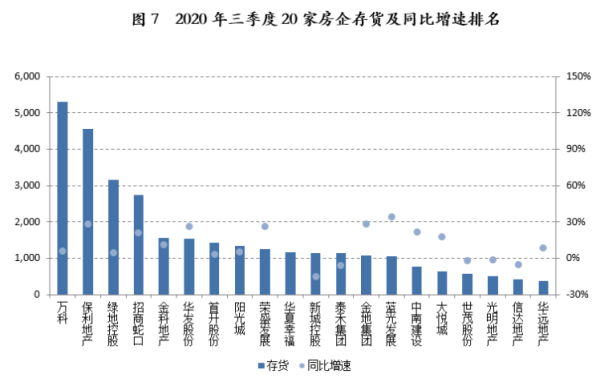

截至2020年三季度末,20家房企中存货规模位列前三的分别是万科集团、保利地产和绿地控股,排在末三位的分别是华远地产、信达地产和光明地产。从存货同比增速来看,蓝光发展增速最高,为34%,继续保持很高的存货同比增速,拿地补库存的意愿强烈;此外,保利地产、华发股份、荣盛发展和金地集团增速也较高。

新城控股存货同比增速最低,为-15%,主要是因为其预收账款上升,同时结算毛利率下降比较明显。此外,信达、泰禾等同比增速也较低,主要是因为其前期扩张过于激进,楼市调控升级后难免有些被动。

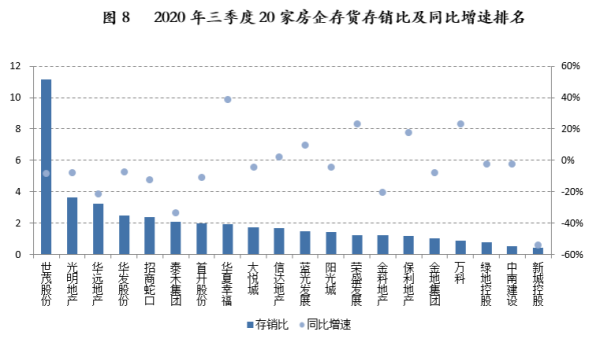

在20家房企中,存销比较短的是新城控股、中南建设和绿地控股;存销比较长的是世茂股份、光明地产和华远地产。世茂股份存销比明显较长主要是因为其商业地产开发销售占比较高,达到40%,周转速度相比住宅慢。此外,世贸股份预收账款占签约销售额比例较小,主要因为其未并表的少数股权项目占比较大,同时现售规模也相对较大。

从存销比的同比增速来看,保利地产、中南建设、信达地产和华发股份存销比同比增长较明显,分别为28%、17%、13%和11%,相比二季度增长幅度明显下降。新城控股、光明地产、荣盛发展和华夏幸福存销比同比下降较明显,分别为-38%、-34%、-33%和-33%。

五、结论与趋势

存货方面,1、超大房企和大型房企存货同比增速均明显收窄,中型房企继续保持负增长。2、央企存货增速仍为最高,基本维持一季度以来的较高水平;国企和民企存货同比增速均明显下滑。

存销比方面,1、大型房企存销比下降明显,主要是因为三季度大型房企存货环比较明显下降。2、央企由于持续补库存,存销比继续增长,地方国企保持平稳,民企继续下降,央企和民企明显分化。

扫描上方二维码,关注中房网公众号